米国株 GoodRx Holdings, Inc.(GDRX)

IPO後、この会社に興味を持ち調査しました。

流行りの赤字上場ハイテク銘柄とは違い、黒字です。

驚異的な利益率、粗利は95%。

急成長と高収益の両立を可能にするものは何か。

”社会から必要とされるサービス” に迫ります。

※ 本記事は全て無料でお読みいただけますが、内容に価値を感じて頂けた場合、 投げ銭を頂けますと励みになります。

1.会社概要

創業ストーリー

創業者の一人が処方箋薬を求めて地元の薬局に行ったところ、保険に入っているにも関わらず450ドルという高額な料金を提示されたことが事の発端。

金額の高さに愕然とし、他の薬局に行ったところ、薬局により価格が大きく異なることに気づいたそうです。

安いところでは250ドル。複雑、不透明な医療費に疑問を持ち、透明性が必要と感じたのが起業のきっかけです。

米国は、日本と違い国民皆保険制度がなく、勤務先の企業経由や個人の手配で、民間の保険会社に加入します。

保険会社や保険の種類により、適用できる薬やカバー率が異なり、また薬価は薬局や小売店鋪により異なるため、薬をどこで買えば安いのかを調べるのは大変です。

その点に着目し、GoodRxは薬価の比較サービスを提供してます。

・2011年に同社設立、10年間で急成長

・Apple Storeでダウンロードされる医療アプリで第1位

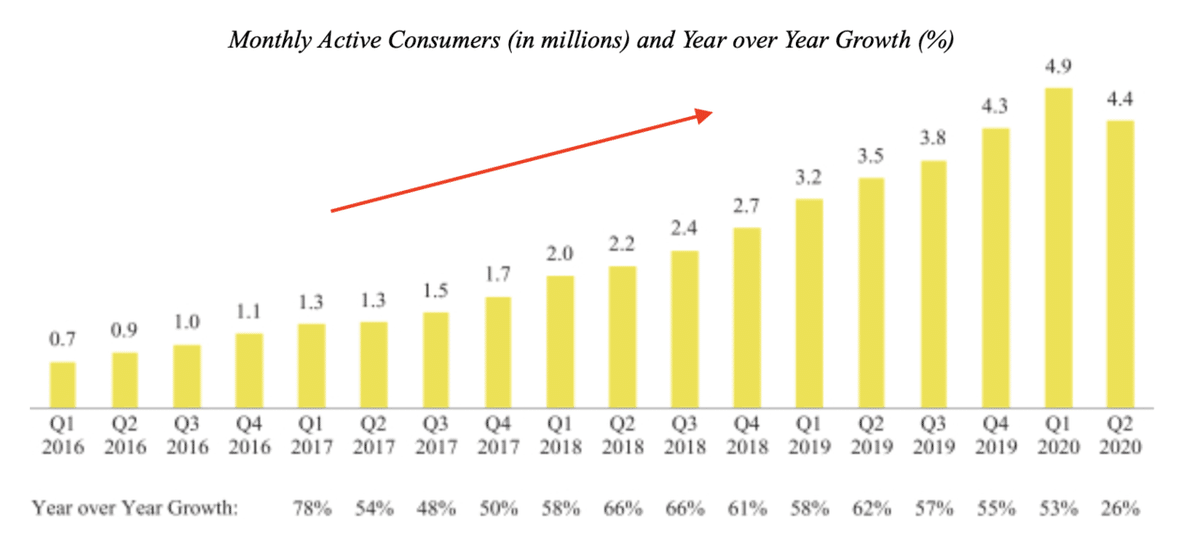

・月間アクティブユーザー数は490万人で前年比32%増。

・顧客の80%がリピート

・創業以来、200億ドル(2兆1,000億円)の消費者の節約に貢献

このビジネスの素晴らしい点は、薬価の透明性を消費者に提供し、旧態依然とした医療業界に変革をもたらしている点です。

目論見書(Sー1) より

同社ホームページより。薬価は店舗により異なり、一番高い価格は一番安い価格の約6倍(上記赤丸で囲った店鋪)。

処方箋薬の入力画面。位置情報で店鋪ごとの薬価が表示される。

米国の医薬品市場

・米国は医薬品で世界最大の市場。世界全体の医薬品の40%近くを占める。

・医療は米国経済を牽引する重要な産業。

・薬価高騰が大きな問題。

・トランプ大統領は薬価の引き下げ、新薬の申請プロセスの簡素化を要求。

・保険会社や保険の種類により適用できる薬、カバー率に相違あり。薬価は薬局や小売店鋪によってまちまち。

→ 保険を使った方が安い場合と、同社サービスを利用した方が安い場合があり。

米国の医薬品販売の関係者

・米国での医薬品の販売には、製薬会社、薬局・小売店、保険会社、PBM(Pharmacy Benefit Manager)が関与。

・PBMは、医薬品のコストをおさえたい保険会社から契約をとり、保険会社の代わりに製薬メーカーと価格交渉をする役割。

(医薬品を安く仕入れ広くさばく中間業者・仲介ビジネスのようなもの)

・PBMは、保険が適用される推奨医薬品リスト(Formulary)を決められるため、製薬メーカーに対して強い立場。

PBMは取り扱う処方箋量が多ければ多いほど交渉力が出て有利。

・PBM業界はスケールメリットを得るための買収が続き寡占状態。

・GoodRxは価格比較サイトを通じて、顧客を薬局・小売店に紹介する立場にあり、その薬局・小売店と契約するPBMから手数料を取得。

2.ビジネスモデル

GoodRxは4つのサービス(プラットフォーム)と、慈善事業を提供してます。

GoodRx Prescriptions

・アプリ、ウエブ上で小売店鋪別の薬価の比較情報を提供

・2020年上半期の処方箋薬事業の成長率は42%。同社売上全体の94%を占めるメインビジネス。

・薬局と消費者をつなぐ仲介業であり、消費者に低価格と透明性を提供。

・処方される薬の20〜30%は購入されないのが現実。主な理由は価格の問題。

・同社サービスにより処方箋薬を購入する消費者が増。

→ 関係者全員がWin-Winの状況を提供。

GoodRx Gold Subscriptions

・消費者や企業がGoodRxに手数料を払うビジネスモデル。

・消費者は、定額のサブスク代を払うことで(1個人:5.99ドル/ 月、1家族:9.99ドル/月)、 更なる値引きを享受。通販機能もあり。

・米国第4位の小売業者であるクローガーと提携。クローガーの消費者に合わせたサブスクを提供。

(加入者は100種類以上のジェネリック医薬品を無料、3.00ドル、6.00ドルの価格で購入)

・加入者登録、消費者への請求、取引処理、マーケティングなどプログラムの主要な機能をGoodRxが管理。

GoodRx Manufacturer Solutions

・製薬会社や薬局が同社プラットフォーム上で患者とつながり、患者に販売できるサービス。

・GoodRxは製薬メーカーと提携し、患者支援プログラム、その他節約オプションなど手頃な価格ソリューションを提供。

heydoctor

・2年前にHeyDoctorを買収。TeladocやAmwellに類似の遠隔診療の会社。

・テレヘルスサービスで、処方箋が必要な場合に消費者が医師と連絡を取ることが可能。

・GoodRxのプラットフォーム上で、認定を受けた医師とチャットし、処方箋を提供。

・売上全体に占める割合は未だ小さいが急速に成長中。

・テレヘルスの領域に参入することで処方箋の提供を行い、処方箋薬の販売増につなげるという戦略。

・ScriptcycleなどHeyDoctor以外の買収もあり。

・Teladoc同様、買収により成長を加速。

GoodRxの慈善事業

・GoodRx Helpsというサービスで、アメリカ人が一般的に服用する500種類の薬を無償提供する。

・慈善活動部門は、IPOで100万株の普通株式を取得。これは約47億円に相当。

この資金を、薬を買う余裕がない人々に薬を配布するために使用。

GoodRx Prescriptions以外の3事業は全体の売上の6%にとどまってますが、171%で成長してます。

これら事業が業績に大きく貢献する日もそう遠くはないと思います。

3.潜在市場規模

・実現可能な最大の市場規模TAM(Total Addressable Market)は8,000億ドルと推定。

・処方箋薬事業は5,240億ドルの市場規模。同社売上は10%にも満たず、成長余地あり。

・テレヘルス分野は急速に成長しており、2500億ドルと推定。

・米国の医療市場は膨大で多額の医療費が使われており、数%のシェア拡大でインパクト大。

4.競争優位性

・最大の強みは、流通量、顧客基盤とそのネットワーク効果。

・プラットフォーム上で毎日1,500億の価格を提示。

・スケールメリットにより、製薬会社・PBMとの交渉力あり。

・GoodRxのプラットフォームはブランド力があり、一部の電子カルテシステムと統合。

・Silver Lakeなど一流のベンチャーキャピタルが出資。

5.顧客満足度

・消費者、医療従事者から高評価。

・消費者のネットプロモータースコア(顧客推奨度)は90。かなり高い数字。

・医療従事者のネットプロモータースコアは86。

・アップルストア評価で4.8つ星を獲得(5つ星中)。70万以上のレビューから算出された数字。

・HeyDoctorアプリは、5.0つ星を獲得。8千以上のレビューから算出された数字。

・転職希望者が閲覧する「Glassdoor」サイト上での同社社員や元社員による評価は高く4.6つ星。経営陣の評価も高い。

・従業員の98%が仕事に満足。

・従業員の92%が友人に推薦できる会社と回答。

・同社の社員募集には応募が殺到し、1%未満の狭き門。

・優秀な社員を選べる環境。優秀な社員による高評価の会社。

6.懸念事項

・医療費は国家予算の大きな部分を占め、選挙など政治の場で常に議題に上がる。

・薬価など制度が変われば、GoodRxの事業に甚大な影響を及ぼすリスクあり。

例えば、店鋪ごとの薬価に差がなくなれば価格比較サイトへの需要はなくなる。

・取引先PBMの上位2社に収益の半分近くを依存。過度な集中によるリスク。

・テレヘルス分野でのTeladoc、Amwell、MDLiveなどとの競合。

・Teladocは多数の買収で事業を拡大。将来GoodRxが買収対象となる可能性も。

7.株主構成

・共同創業者がそれぞれ発行済み株式の1.3%を所有。

・Silver Lake 37%、Francisco Partners 24.9%、Spectrum 16.1%、Idea Men 18.8% (議決権ベース)

・Silver LakeはIPOで買い増し。通常IPOは上場前の投資家にとってはEXIT手段であり、ポジティブなサイン。

8.財務諸表

目論見書に記載の各種資料を説明します。

・注目すべき点は、成長スピードだけでなく収益性の高さ。

・売上総利益率95%。驚異的な数字だが実は前年比で減少 (笑)。新規事業が増えたため。

新規事業利益率<価格比較サイト利益率。

・販促比率45%(Sales and marketing費用/売上高)

・調整後のEBITDAマージン39%。

・2020年上半期の売上2億5,700万ドル(前年同期比+48%)、純利益は5,500万ドル(前年同期比+75%)。

純利益率は21%。

・フリーキャッシュフローは7500万ドル。

・ハイテク企業の多くは、高い成長であっても赤字企業。

高い成長の赤字会社、低い成長の黒字会社のどちらかが普通。

GoodRxは同時に両方達成。

・既に黒字で、IPO後のバランスシートは強固に。

・7億ドルの負債あるが、本業の収益性が高いので問題になるレベルでない。

・株式公開により流動性が高まり、他社の買収、事業投資に寄与。

・処方箋薬ビジネスによって生み出されるGMVは、2019年は25億ドル。

・売上は2016年以降、年平均成長率(CAGR)57%で成長。

・2020年Q2の月間アクティブユーザー数、月間サイト閲覧数は、それぞれ440万人、1,500万人。

・創業以来、200億ドル(2兆1,000億円)の消費者の節約に貢献。

・月間アクティブユーザー数は、新規顧客の獲得とリピート率向上により急速に増加。

・月間アクティブユーザー数は2020年Q1に490万人に達したものの、Q2はロックダウンの影響で440万人に減少。

市場規模の表

・消費者の健康重視は強まる傾向

・TAMを約8,000億ドルと推定。

・処方箋薬分野 5,240億ドル、製薬メーカーへのソリューション分野 300億ドル、テレヘルス分野 2,500億ドル

9.株価

以下は10月2日時点の数字。

・株価 48.75ドル

・時価総額 189億ドル

・PSR 36.8 (18,935/(257*2)、時価総額/直近上半期売上*2)。

・PER 209倍

(売上高成長率 48%、売上総利益率 95%)

ちなみに他ヘルステックのPSRを見ますと、Teladoc 25.7、Livongo 55.6。

最近上場のUnity Softwareは34.9。

GoodRxの株価は安くありませんが、他社が赤字で現金の燃焼が続く一方で、GoodRxは黒字です。

10.総括

ポイントを整理すると以下です。

・成長が期待できるヘルステック分野

・財務内容の良い黒字会社

・急成長且つ高収益体質(同時に達成)

・米国の社会問題-高額医療費に改革を促すイノベーター(社会的意義あり)

・ステークホルダーから高評価(顧客を含む業界関係者、従業員)

・Silver Lakeの評価が高い(IPO後に追加出資)

・株価は割安ではない

医療費を下げるというミッションが社会のニーズに合致し、同社サービスは顧客を中心とするステークホルダーから愛されてますので、益々成長が期待できます。

ストーリーはとても面白いですが割安でないので、ウオッチリスト上位で監視中です。

投資は自己責任で、自分の判断でお願いします。

最後まで読んでいただき、ありがとうございました。今後も個別銘柄の分析を中心に情報発信していきますので、応援よろしくお願いします。

以下ソーシャルメディアで発信してます。

note:

https://note.com/100wanen

Stand.fm:

100ワン円投資生活チャンネル

Youtube:

https://www.youtube.com/channel/UCQ5HlFdgCTEomoOeT8HNsiw

ここから先は

¥ 300

記事がお役に立てましたらサポート頂けますと励みになります。 ありがとうございます。