【レポート】3月決算アパレルも2021春夏は発注2~3割削減。少ない在庫で粗利確保の闘いへ

Zaikology Newsを運営するフルカイテン株式会社は、大手上場アパレル企業が2020年4~12月に仕入れ(発注)を抑制した実態を調べ、売上ではなく粗利(売上総利益)や利益率を第一に考える経営への転換について考察するレポートを作成しました。

本稿では、このレポート全文をご紹介します。

※なお、フルカイテンは2月期・5月期・8月期決算の主要なアパレル企業16社の20年3~11月における決算をまとめた別のレポート「アパレル2021春夏は例年より少ない在庫で売上を作る勝負に/20年3~11月決算まとめ」を本年1月26日に公表しており、本レポートはその続編となります。↓↓

6社全て仕入れ抑制。ワークマン以外はおよそ2~3割減

調査対象は、一連の四半期決算をレポートに継続的にまとめている主要なアパレル企業7社(3月期・9月期決算)の2020年4~12月における決算。公表資料(四半期報告書または決算短信)を基に計算した。

2020年4~6月は新型コロナウイルス感染拡大の第1波の影響で緊急事態宣言が出ていた時期と重なり、販売機会を失った春夏物を中心に在庫が多く残った。

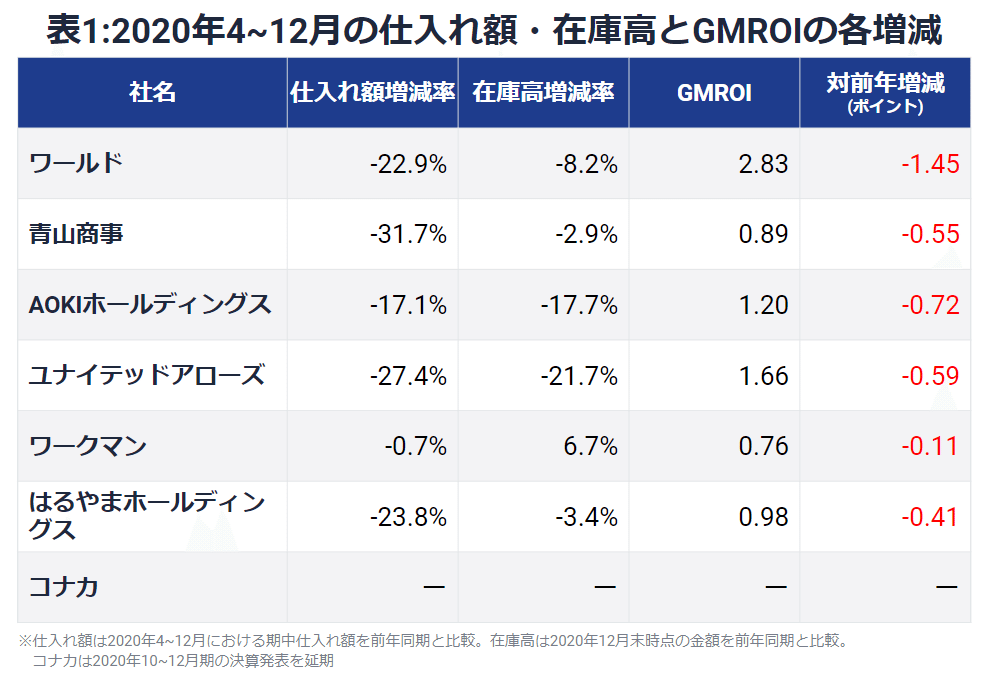

このため、2020年4~9月期は2020年秋冬ものを中心に仕入れを抑制する動きが相次いだ。その流れは10月以降も変わらず、7社のうち決算発表を2021年3月15日まで延期したコナカ以外の6社が20年4~12月における仕入れ(発注)を前年同期よりも減らした(表1、売上高順)。

減少幅は、増収増益だったワークマンを除いて17.1~31.7%と大きかった。

その結果、12月末の在庫高は、データがある6社のうちワークマンを除く5社が前年を下回った。減少幅は2.9~21.7%と幅がある。

売上減少ペースに在庫削減ペースが追い着かず

在庫の減少自体はキャッシュ(手もと現金)が増えるという利点があるが、安易な在庫削減は売上の低下を招くという問題も孕む。つまり、状況に応じて必要な在庫高は増減する。

新型コロナウイルス危機でアパレル製品の需要が大きく消失している現状では、より少ない在庫でいかに多くの粗利を生み出すことができるかという視点が、経営の重要な尺度になる。

そこで有効な指標の1つがGMROI(商品投下資本粗利益率)だ。

※GMROI:小売業などの在庫ビジネスにおいて、保有する在庫を用いて効率的に粗利(売上総利益)を上げる力、つまり「どれだけの在庫で、どれだけの粗利を確保したか」を表す指標。(粗利額) ÷ (期中平均在庫高)で求められる

表1の右2列でGMROIとその対前年増減を一覧にしている。

全6社が前年同期よりも悪化している。ワークマン以外の5社は前年より在庫高が減っているにもかかわらずGMROIは悪化しており、在庫高の減少度合いを超える粗利の低下が起きたということだ。売上が大きく減少する中で採算性が悪化したことが裏付けられた形だ。

ここで、4~12月における企業行動として、4~9月期と同様に2つの仮説を立てることができる。

(1) 仕入れを抑制するとともに、値引きによって在庫消化を進めた

(2) 仕入れを抑制しつつ、値引きによる在庫消化は無理には進めなかった(在庫消化が思うように進まなかった)

①には在庫高の減少率が大きい会社が、②には在庫高の減少率が小さい会社と在庫高が増加した会社が該当するとみられる。

ユナイテッドアローズは仕入れを27.4%削減し、12月末の在庫高も21.7%減少した(表1)。AOKIホールディングスも12月末の在庫高が17.7%減少(仕入れは17.1%減)しており(表1)、両社は①に入るであろう。

一方、ワールドや青山商事は仕入れを22.9%、31.7%それぞれ減らした半面、在庫高はそれぞれ8.2%減と2.9%減にとどまっている。はるやまホールディングスも同様の傾向であり(表1)、ワークマンも含め②に該当するとみられる。

まとめ:2021年春夏季はさらに在庫が限られる

在庫高の2020年12月末の対前年増減率を9月末のそれと比較したのが表2だ。12月末時点の在庫高の減少度合いは、9月末時点のそれよりも総じて大きいことが分かる。唯一、在庫が増えているワークマンも、増加率は32.9%から6.7%へと大きく低下している。

つまり、2021年春夏物の仕入れを抑制した度合いが、20年秋冬物の仕入れ抑制度合いよりも大きいことを意味している。

我が国では2020年12月から新型コロナの感染の第3波が始まったとされる。発注→生産→納品のリードタイムを考慮すると、20年夏のコロナ感染拡大の第2波の最中から各社とも仕入れ抑制に動いていたことが窺える。

ただ、2020年秋冬物の仕入れは、新型コロナ第1波の前に発注をある程度済ませてしまっていたことが原因で十分には抑制できなかったケースがあることも影響していると本稿はみる。それと比べ、21年春夏物の仕入れは第1波や第2波を踏まえて計画通りに抑制できたとみるのが妥当ではないだろうか。

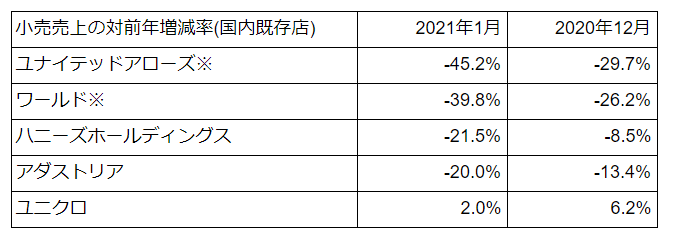

実際、2021年1月初旬から首都圏を皮切りに緊急事態宣言が発出され、3月初めまで延長された。これにより外出自粛がさらに広がり、多くのファッション小売は1月の既存店売上高の減少幅が20年12月よりも拡大した(上表)。

2021年春夏は、2020年春夏からのキャリー品を組み合わせたMD(マーチャンダイジング)組成を想定したケースや、コロナ禍からの需要の回復を保守的(悲観的)に見積もったケースがあるとみられ、21年1月の小売売上高の低迷に鑑みれば、21春夏物の仕入れ抑制は正解だったといえそうだ。

アパレル産業ではこれまで、欠品を過度に恐れ「売上を失うより在庫を持つ方がよい」という考え方が主流だったために、在庫過多が解決されてこなかった。しかし、仕入れを大きく抑制した2020年秋冬以降は、限られた商品在庫で売上を立てていかなければならないという、経験したことの無いシーズンが続いている。

こうした環境下で、在庫を多く持つことで売上増加を目指す従来のビジネスモデルにとどまっていては、仕入れを抑制している分、売上も比例して減る“ジリ貧”に陥ってしまうのは明白だ。

また、国内小売市場は、2030年に向けて急速な人口減少と個人消費の減少に伴う需要の消失が確実だ。縮小する市場で売上を追うと顧客の奪い合いが起き、過度な価格競争によって規模が大きい事業者が生き残る淘汰が起きることは明白であろう。

縮小市場において限られた在庫で事業を成長させるには、売上原価を構成する商品原価、値引き、評価減(商品評価損)の3要素を正しく理解し、売上第一ではなく粗利を第一とするビジネスモデルへの変革が必須となるといえる。

↓レポートのPDF版は下記からダウンロードできます↓

https://full-kaiten.com/news/report/2807

※本調査は、対象となった上場企業16社の経営成績や財政状態の優劣を評価するものではありません。