5038 eWeLL 決算分析

8/10に発表された証券コード5038 eWeLLの2Qの決算分析を行いましたので分析内容について記載していきます。

1.事業内容

業種: 情報・通信業

訪問看護用の電子カルテシステム「iBow(アイボウ)」の開発・販売。業務支援も行っている。

※2022年9月上場銘柄

2.3Q業績内容

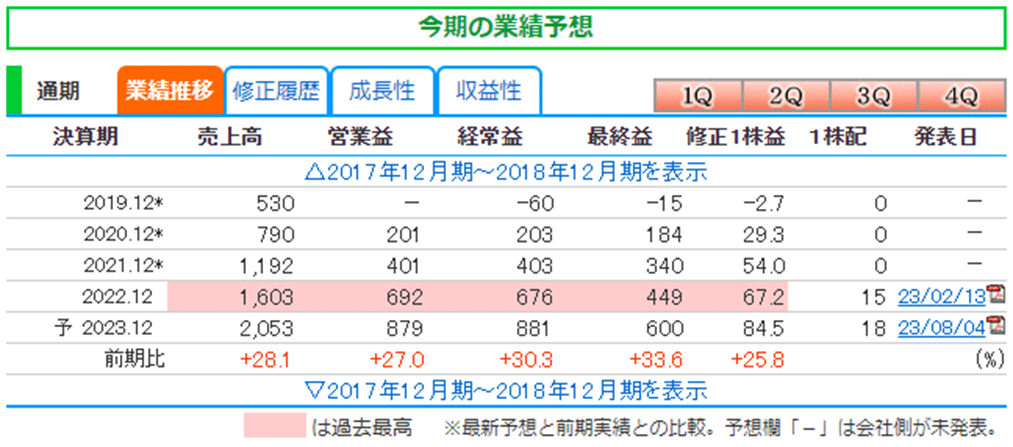

株探より通期予想と四半期業績の推移を確認していきます。

〇通期予想

売上・利益が過去最高予想。

高PERで今後も成長を期待されている銘柄。

〇四半期業績_進捗率

売上47% (前期46%)

営業利益51% ( 前期49%)

経常利益51% ( 前期50%)

純利益48% ( 前期51%)

QoQで成長を継続している。

ストック収益のビジネスモデルであるため、QoQで伸びていることが重要。進捗はストック収益であることを考えると通期予想達成できる状況。

eWeLLのビジネスモデルなどについて決算内容で確認していきます。

3.決算内容

セグメントとしては主にクラウドサービスとBPOサービス。

どちらの事業もQoQで売上が右肩上がりに成長を継続している。

クラウドサービスは売上構成比89.8%、粗利益構成比91.4%とメイン事業となる。

〇クラウドサービスのビジネスモデル

売上は①iBOWの月額料金18000円、②訪問介護で訪問1件ごとに100円、③iBOWレセプト6000円~99000円(訪問件数によって利用料が変動する)

→サブスクモデルのストック収益となる。

iBOWを導入することにより、訪問看護ステーションで業務効率化が進むため、導入初期よりも導入してから効率化が進むことにより訪問介護件数やレセプト件数が増えるため収益は向上する。

→月間平均単価が右肩上がりで成長している。

〇KPI

サブスクモデルであるため解約率、契約ステーション数が売上に直結してくるので重要

・契約ステーション数

順調に右肩上がりに増加している

→QoQで売上は成長することは確定しているので、次の決算で注目されるのはこの契約ステーションの伸びが重要。鈍化していると株価が割高なら悪材料。急激に伸びが加速したらサプライズ材料。

・解約率

非常に低い。

サブスクでの訪問1件で100円とかなり安く、機能も良いから低いと考えられる。

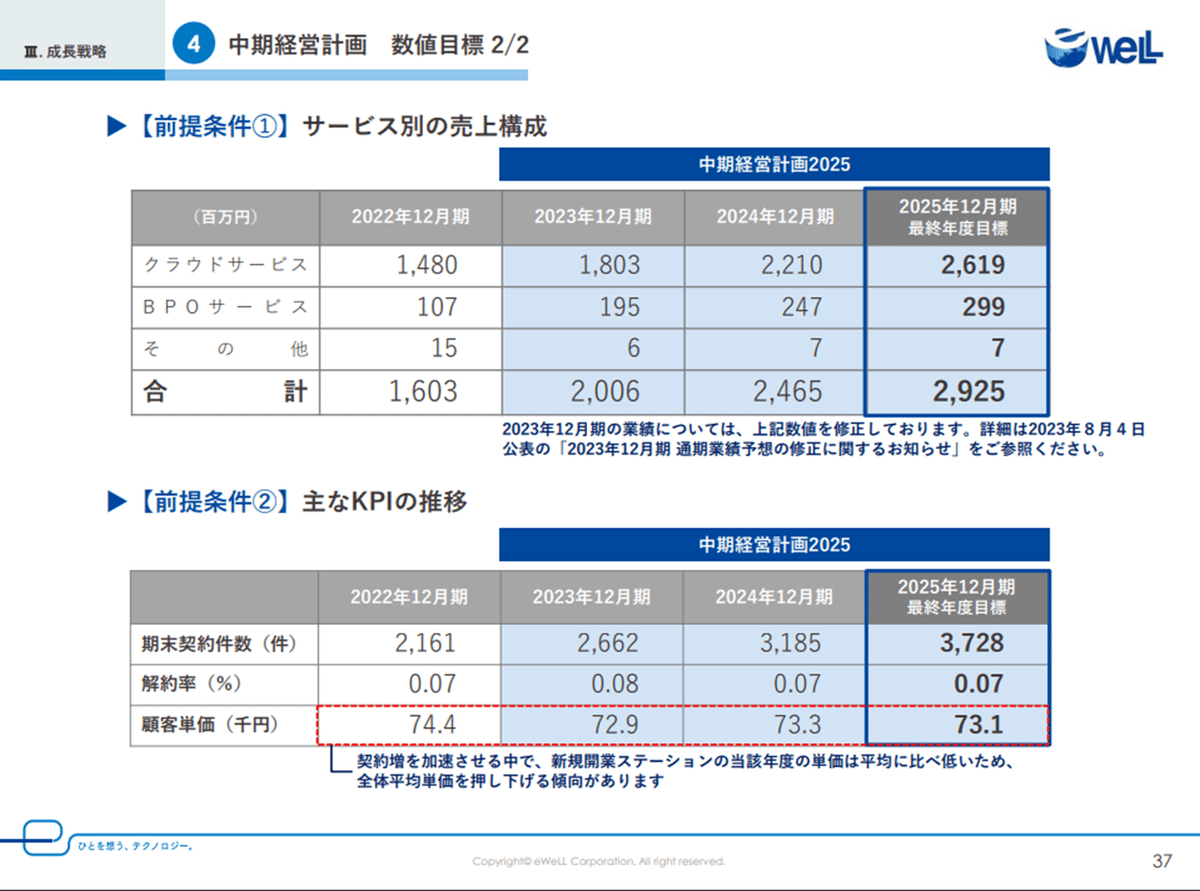

〇今後の成長について

事業環境として訪問介護ステーションは年々増加しているので、追い風。

また解約率が低いことから良いサービスで、実際に契約数を伸ばしているので、中期経営計画も実現性は高いと考えられているため、株価は割高水準を維持していると考えられる。

記事作成時のPERは51.6で割高ですが、将来の成長を加味するとどうか簡単にざっくり計算で確認します。

今期の売上予想が20億でEPSが84.5円

中期経営計画の2025年12月期の売上予想が29億を達成できたとするとEPS=29÷20×84.5=122.5円

本日の株価4360円で計算するとPERは4360÷122.5=35.5とまだ割高水準。2年後の業績を織り込んでもそれなりに高い株価となる。

4.まとめ

eWeLLの決算評価

今後の期待★★★★☆

業界としてまだまだ成長は期待できるが株価はだいぶ織り込んでいるので、成長がさらに加速するか、値上げなどの好材料がないと上値をどんどん更新するのは現状は厳しそう。

以上となります。

最後まで読んで頂きありがとうございました!!

この記事が気に入ったらサポートをしてみませんか?