銘柄分析⑫: 岩井コスモHD (8707: 証券)

老舗の中堅証券会社で、時価総額は485億円になります(執筆時点)。ネット証券の台頭が叫ばれて久しいですが、直近は米国株の店頭取引を中心とするトレーディング損益が好調で、業績が伸びています(どこかイケイケ感あり)。一方で、配当利回り5.7%(実績)・配当性向50%超の高配当銘柄になりますが、流動資産は預託金・信用取引貸付金が殆どで、これ以上の還元は難しいかもしれません。

1. 割安性

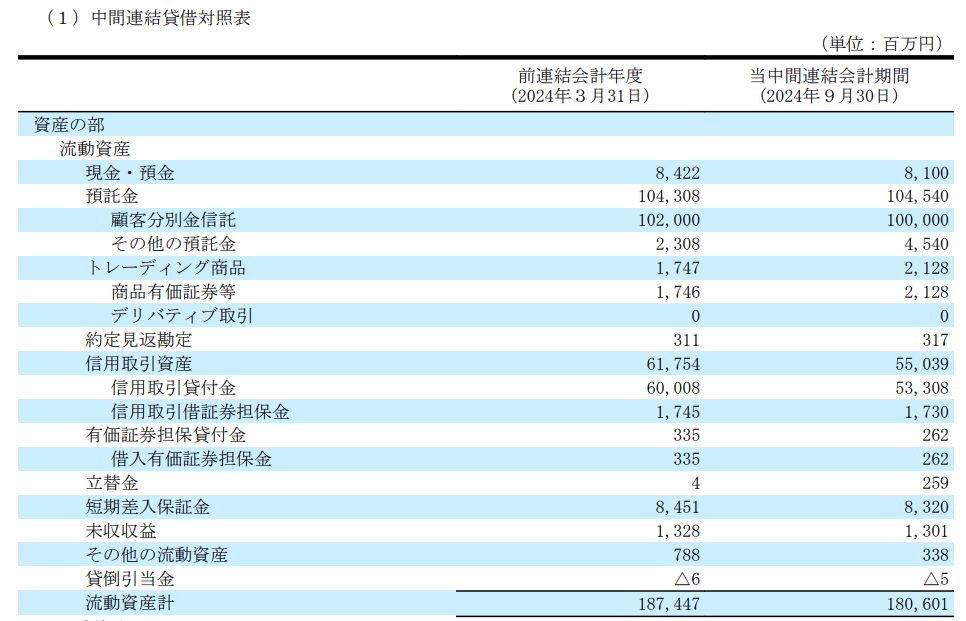

ネットキャッシュ比率は1.21で(as of 24/10/30)かなりの高水準ですが、流動資産の内訳は、預託金と信用取引資産で86%を占めます。細かい会計処理は分からないし、信用取引貸付金は普通に回収できるとは思うものの、信用取引は収益源でもありますし、自由に使えるのは81億円の現預金が中心と考えられます。前期(24年3月期)は配当で18.8億円を支出していますが、前々期はFCF(フリーキャッシュフロー)が△80億円だったりもして、更なる株主還元や成長投資に使える資金には限りがあるのかもしれません。

業績・配当予想を公表しておらず、24年3月期実績でPERは8.6倍です。いくつか他の証券会社も見ましたが、業界の中でも低いと思います。

2. 成長性

ビジネスモデル・市場

関西の老舗証券会社である岩井コスモ証券を中核とする、持株会社です。2010年、共に関西地盤である岩井証券がコスモ証券を買収して発足しました。岩井証券の方が規模が小さく、小が大を飲み込んだ形だったようです。

証券業界で共通ですが、収益源は3本柱で、株式の売買手数料を中心とした受入手数料が主になります。加えて、今後は預かり資産を増やして、投資信託の信託報酬を増やして安定収入源としたい意向です。

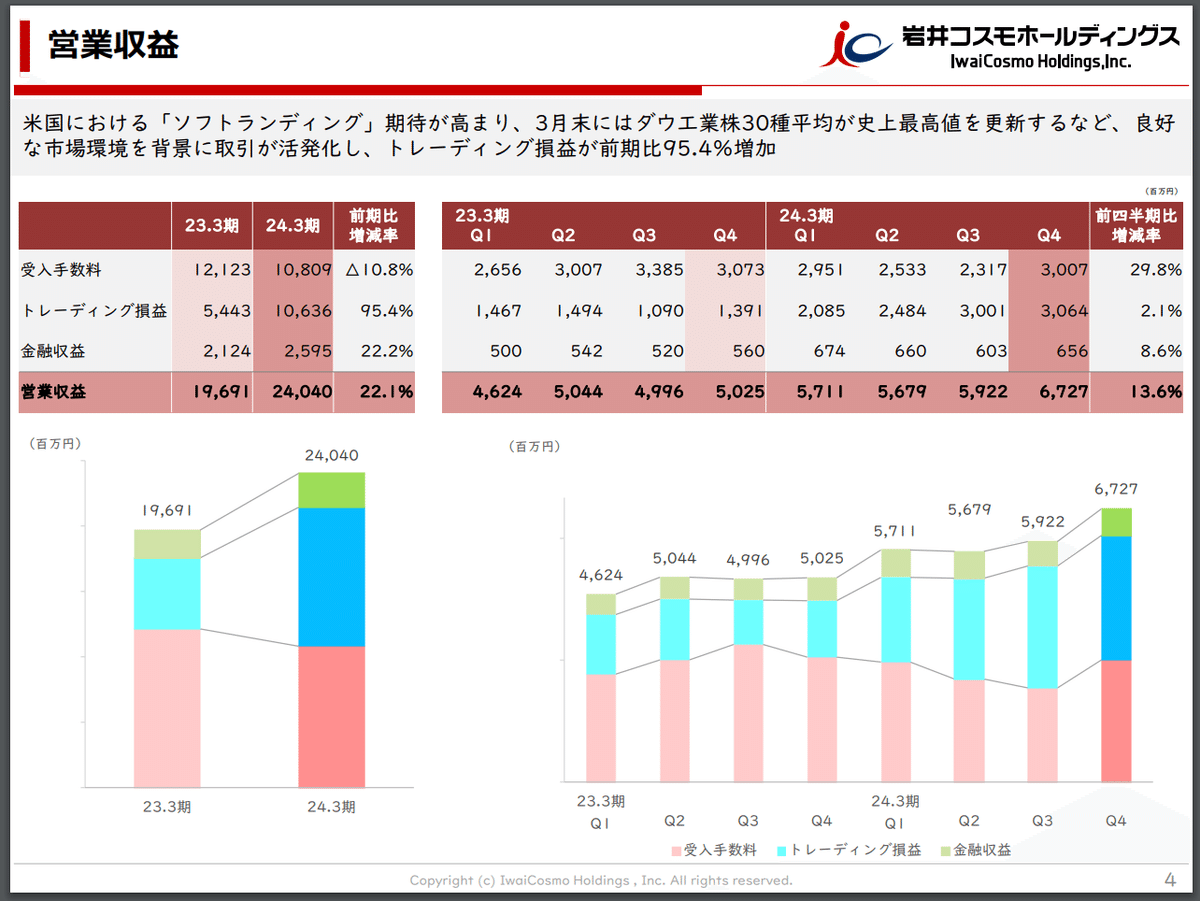

次に、近年伸びているのがトレーディング損益で、直近24年3月期では前期比+95.4%で急増しています。調べてみると、中身は米国株式の店頭取引(取引所を介せず、証券会社と相対取引するもの)が主で、マグニフィセント・セブンを中心に出来高が増えて好調だったようです。

最後に、金融収益という区分がありますが、信用取引周りの金利・手数料収入になります。こちらも安定収入源として、信用取引残高は増やしたいというコメントがありました。

簡素ですが、中計もありました。肝心なのは以下資料にある、営業施策だと思われます。証券会社の多くがそうですが、強みを持つ対面営業を提案型コンサルティングに変えていく方針です。因みに、引退した私の父も、付き合いのあった地元の証券会社からしつこく営業の電話が来るようです。お金のあるシニア層を中心に、取り敢えず話を聞くまで持っていき、横文字を駆使して凄そうな提案をして、投資させたいんだと思います。

更に、アナログだとどうしても高齢者に偏ってしまうので、デジタル活用で「お客様のすそ野拡大」も狙っているようです。ただ、どこまで上手く行くのか、ネット証券という強力な競合がいる中で正直怪しいですね。

なお、四季報によると、投資信託・ファンドラップといった安定収益を追求する証券会社が多い中で、岩井コスモは、的確な推奨銘柄の提案を通した株取引に特化しているらしいです。加えて、タブレット活用にも早くから力を入れており、同じ対面営業でも、他社とはこの辺で差別化をしているようですね。一方、Openworkでは、自社アナリストが推奨する銘柄が当たらないという口コミも散見されました笑。

市場展望ですが、以下日銀の調査によると、良く言われる通り家計の金融資産はまだまだ現金・預金が中心です。株式・投資信託も伸びてはいるものの、過半が現金のまま眠っている状態です(保険も多い)。手数料等の単価は競争が激しく横並びと仮定すると、岩井コスモのビジネスは、”如何にこの現金・預金をリスク資産に振り替えることができるか?”だと認識しています(売買の回転率もありますが)。だとすると、市場として拡大余地は大きいし、結局高齢者に偏っているので、対面営業も暫く効果的に感じますね。

あと、追い風となりそうなマクロ環境として、NISA拡充など国策で投資を後押ししていること、また前期で米国株を中心にトレーディング損益が急増した背景として、円安があると思います。ここ数年、田舎にいる私の親族ですら、円安に不安を覚えてドルや米国株を買いたいとこぼすようになりました。少し前まで考えられなかった変化で、証券会社のビジネスに好影響を与えています。

業績推移・予想

業績ですが、緩やかに増収・増益基調です。また、前期は最高益を記録しており、会社として勢いが感じられます。

そして、今期25年3月期ですが、先日発表された中間決算も、前年同期比3割近い増益で大変好調です。内訳を見ると、ここでも伸びているのはトレーディング損益で、営業収益で65億61百万円、前年同期比43.6%増に及んでいます。

話が逸れますが、決算資料を見ていて面白いと思ったのは、「中堅7社中トップ」と至る所に出てきて、競合への意識が滲み出ている点です笑。バブル期には及ばないと思いますが、ノルマとか、やはり体育会系カルチャーなんだろうなと感じます。

しかもこの点、岩井コスモは17年12月、発表前のアナリストレポート(他社がカバーしていない銘柄ばかり!)を顧客に周知した上で、株式購入を勧めていたとして行政処分を受けています。しょうもない話ですが、、業界としても会社としても、まだまだこういったカルチャーは残っていると想像されます。

経営者

会長CEOの沖津氏は、95年から岩井証券社長、岩井コスモHDは12年合併時から社長を務めていて御年83歳です。詳細は分かりませんが、帝王のように君臨しているのではないでしょうか笑。後継者はCOO笹川氏と思われますが、ここまでカリスマ政権が長いと今後が心配になりますね。

3. 資本政策

株主還元については、総還元性向50%以上ということですが、自社株買いをしていないので実質配当性向です。配当性向50%、利回りも実績ベースで計算すると5.7%なので、トップクラスの高配当銘柄ですね。

なお、昨今話題のPBR1倍割れでもあるので、以下で対応策を公表しています。一言でいうと、営業とDX頑張ってROE(売上高純利益率)を上げます!という話ですね。配当を頑張っているのは評価できますが、正直、これだけだとインパクトに欠ける感は否めません。

株主構成は、持ち合いに加えて、信託銀行が筆頭株主で年金・保険など大口が既に入っていますね。一方で、1人だけ個人(石橋さん)がいて、気になります…

4. 課題・リスク

課題に関しては、まず挙げられるのが、良く言われるネット証券の台頭です。Openworkでも、ネット証券に負けるので将来性無し!という口コミが多数です。確かに、手数料だけ見るとそうだと思います。岩井コスモも安いとはいえ、SBI証券なんかは完全無料ですし、ちゃんと分析した訳ではないですが固定費(従業員、店舗など)も大きそうなので、勝ち目は薄いかと思われます。

しかし、誰もがネット証券で買えるリテラシーがある訳ではありません。例えば、自動車保険でも、ソニー損保などネット系が鳴り物入りで参入したものの、長い間シェアは伸びていません。ビッグモーター不正で話題になりましたが、結局、車の購入時にディーラー(代理店)などを経由して大手のプランに加入するのが実態です。資産運用の世界でも近いことが言えるかなと思います。60代以上は特に、証券会社の営業マンに頼ってしまう/断れないのが現状で、かつ、お金を持っているのもそういったデジタル・金融リテラシーが比較的低いシニア層です。近年はオールドメディアであるテレビCMに力を入れているようですが、正しい戦略だと思います(因みに、岩井コスモは、少し前に話題になった、87歳現役トレーダーシゲルさん愛用の証券会社)。

勿論、長期では危なそうです。少なくとも、今の40代・50代前半辺りが引退し始めたら、今までのようにすんなり退職金の運用を営業とかできなくなるでしょう。ですが、目先数年の単位だとあまり心配ないと考えています。

他方でむしろ気になるのは、一気に営業収益(売上)が倍 or 半分になったりする、トレーディング損益への依存度が高いことです。投資信託の信託報酬や、信用取引の資産残高を増やして安定的に稼ぎたいという話も述べましたが、裏を返せば、業績のボラティリティが高いとも言えます。以下、過去5年の業績を可視化してみても、好調な年ほどトレーディング損益が伸びる傾向があり、ざっくり営業収益の半分近くを占めています。

トレーディング損益の主力は米国株の店頭取引で、21年3月期が一番大きい(営業収益の51%)ですが、これはコロナ禍の投資ブーム、そして次に大きい直近24年3月期は円安でしょう。最近はキャピタルフライトの要素もあるのでトレンドとしては強そうですが、円高が進んで下火になる可能性もあるし、いつまでも割高な米国株ブームが続くとも考えにくいです。また、比較的リテラシーの低いシニア層が、高コストの店頭取引で買っているとすると、やはり長期だと成り立たなくなる懸念があります。

なお、競合のいちよし証券・丸三証券もチェックしてみましたが、トレーディング損益は無視できるほど小さかったりするので(アイザワ証券は規模ありますが)、岩井コスモの最大の特徴になっているように見えますね。

5. 株価チャート

コロナ以降の株価です。シンプルに業績に連動している印象で、PERが切り上がっている感じはないですね…

6. 結論

結論、様子見で行こうと思います。

フローで見たら割安であることは間違いないですが、資産の内訳を見ると自由に使える資金が少なそうで、ストックだと割安感があまり無いです。この辺は金融銘柄の難しさという印象で、配当は頑張っていますが、これ以上の大幅な還元は期待できなさそうです。

また、ビジネスとしても暫くは堅調そうですが、長期では、このままだとデジタルネイティブ世代に見放されると思います。トレーディング損益への依存も気になり、米国株で右肩上がりで稼ぎ続けるのも困難だと考えます。そして、そのボラティリティに連動して株価も上下しそうです。

纏めると、トレーディング損益の不振による下振れリスクが気になる一方、時価総額的にも既に大口が入ってきている中で、株主還元の余力含めてPERを切り上げるイメージが湧かないという判断です(他に気になる銘柄も多数存在します)。勿論、優良銘柄だとは思うので、様子見しつつ大きく下げたら買っても良いかなとは思っています。