「過去の投資バブル歴史事典を作ってみた。」バブルを回避すれば投資家は引退を避けられる?編Ver.1

バブル、ブームというのは基本的にその場にいると認識できないので認識しやすくできるように今回は過去のバブルのはじまりと崩壊を調べてみました。

ちなみに時代背景やバブルの始り~暴落まで記載していますし、過去のバブルを調べれるだけ調べ、詰め込んでいる為、1万文字以上あります。

長文なので先にいいねやフォロー宜しくお願いします><

この事典の活用方法としてはバブルに乗るタイミングや抜けるタイミングを計る材料にしてほしいです。またはバブルがはじけて暴落して取返しが付かなくなったという事態を防ぐ為の資料です。

現在はチャットGTP発表によりAI銘柄にブームが来ていますがこれがバブルなのかそうでないのかの検証にも役に立てればと思います。また現在の投資環境に似ている場面も多数あるので参考になると思います。

今回は私の意見は乗せず、時系列とストーリーだけをだ――――――――っと書いていきますのでお楽しみ下ださい。

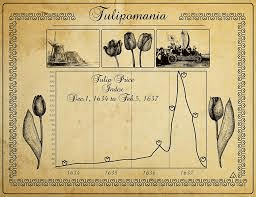

■オランダのチュリップバブル

時期: 1634年 - 1637年

「背景について」

スペインからの独立や戦争もないことからオランダの景気は良く国民は裕福な状態でした。

17世紀初頭、オスマントルコからチュリップの球根を送った事で、チュリップが貴族や商人の中で流行りました。チュリップを一面に植えることが富の象徴や貴族のステータスになっていきました。

そのうちチュリップの球根から珍しい花がさきプレミア価格が付けられたことでさらに貴族や商人のなかで需要が高まった。

「投機の激化について」

1633年頃からチュリップへの投機が激化しました。

珍しいチュリップの価格は段々上昇し、高価な物になっていきました。

理由は一般市民の間で買った球根から珍しいチュリップを咲かせるだけで大金が得られる事が広まったからです。

そして農民から神父、サラリーマンなど多くの人々が一攫千金を狙い、借金をしてでもチュリップの球根を求めた事で需要と供給が崩壊し、チュリップの球根の生産が追い付かなくなりました。

最終的には珍しいチュリップの花びら1枚が高価な不動産や貴金属と同等の価値になるほどでした。またチューリップの花の模様や色に対して名前が付くようになりました。

人々は来年できる球根がほしい。再来年にできる球根がほしいと強欲になったことでチュリップ球根の先物市場ができ現物取引から移行しました。

「崩壊理由について」

・価格の過剰な上昇

チュリップ・バブルでは、チュリップの価格が合理的な価値を遥かに超えて上昇しました。これは投機的な需要に支えられたものであり、実際の花の価値とはかけ離れていました。

・市場の冷却:

チュリップ市場が急激に拡大したことで、市場に新たな参加者が増加しました。しかし、需要が急激に拡大しただけでなく、供給も増加していました。これにより、市場が飽和し、価格の上昇が持続できなくなりました。

またその時、先行者達の関心はチュリップではなく東インド会社の株券に興味が移動していっていたようです。

・信頼性の問題:

チュリップの取引は非常に不透明であり、品種の品質や本物の花が提供されているかどうかについての情報が十分でなかったことが問題となりました。信頼性の不透明さが市場に不安をもたらしました。

・投機的な気質:

チュリップ・バブルは投機的な性格を持っており、多くの人々が単なる価格上昇への期待から投資を行っていました。このような期待は根拠が薄く、市場の不安定性を高めました。

・取引所の崩壊:

バブルが崩壊した直接の原因は、1637年初頭にアムステルダムの取引所で大規模な売り注文が出されたことです。これにより価格が急激に下落し、パニックが広がりました。

これらの要因が相まって、投機的な価格上昇が持続できなくなり、バブルは崩壊しました。この出来事は投資史上の有名なバブル崩壊の一つとして広く知られています。

・政府の対策

買った値段の3.5%を払えば返金すると対策することで問題は収まった。

・プレミア価格が付いたチュリップはなんだったのか?

当時はわかりませんでしたがのちに色、模様の違いはウィルスによるものと判明した。

■フランス・ミシシッピ会社バブル(時期: 1717年 - 1720年)

・背景

ルイ15世が戦争や宮殿を建築するなど散財したことで国の借金は30億リーブルになり借金まみれになりました。

当時、国の収入が1億4500万リーブルに対して

使うお金が1億4200万リーブルだったので年間300万リーブルしか余らないという状況でした。

それぐらい国は貧困でした。

借金が増え続けどうにもならなくなったのでフランス政府は通貨である金硬化と銀硬化を国民から無理やり回収し、溶かして、純度を薄めることで枚数を増やしました。その後、硬貨の価値を変動させることなく、国民に返しました。

政府は純度を薄めて硬貨を作ったので余った金硬貨や銀

硬貨(8000万リーブル)を借金返済に充てました。

簡単に言えば、お金を刷りまくって、だまって国民に返して、借金の返済に充てたという事です。しかし借金の額が全く減らない上に硬貨の数も増えたので国民は怒ったそうです。

そんな中、フランスは借金がまだ膨大にあった為、金融知識があったジョンローという人物に対策を頼みました。

ジョンローは王立銀行を作り、紙幣(銀行券)を世界で初めて作りました。そして紙幣を銀貨、金貨と交換できるようにしました。

国民は銀貨と金貨を過去薄められ、枚数を増やされた事もあり信頼性が下がった硬貨を紙幣と交換しました。なぜなら紙幣の枚数は国の銀行によってコントロールされており価値も安定していたので安心だ!信頼があるという情報が広まっていた為です。

その為、目減りする可能性があった硬貨を国民が大量に紙幣に交換したことで、紙幣にプレミア価格がのり、紙幣の方が硬貨より価値が高いという状況になりました。結果的には硬貨より紙幣の方が15%ほど高くなり紙幣の信頼度は高まりました。

紙幣のおかげで経済も安定したことでジョンローは国民から信頼を勝ち取りました。

「国民から信頼を得たジョンローですがフランスの借金が減っていない為、新しい対策を試みるがこれが大きな問題と混乱を引き起こした。」

1716年ジョンローは金銀財宝が眠っているとされるミシシッピ川流域の貿易権を得るためにミシシッピ会社を設立し独占貿易権を得たのでこれからこの会社はかなり儲かると公表した。

ジョンローは紙幣(銀行券)を作り経済を安定させたこともあり国民は信用した。しかしこれは真っ赤な嘘だったのですがそこから投機ブーム始まりました。

・投資ブーム:

ミシシッピ会社は株券を発行し、国民の信頼もあり価格が急激に上昇した。多くの投資家がこれに飛びつきました。

そこでジョンローはフランス国の借金を減らすために

“国民からの借金券(国債)と夢が詰まったミシシッピ会社の株券を交換できるようにしました。”

国民はフランスの借金が多いので元本割れするかもしれない国債よりミシシッピ会社の株券の方が魅力はあると考え

喜んで交換しました。

ジョンローは国民から国債を回収することに成功しフランスの借金を減らしました。

国債と交換できることからミシシッピ会社の株券はさらに信頼性を増し、上昇していきました。あまりにも株券が上昇するので株券を増やしました。(新株発行)

また株券を購入するにあたり、分割払いやミシシッピ会社の株券を担保に紙幣(銀行券)の貸し出しを行いました。

その為、さらにミシシッピ会社の株は上昇しました。その結果、紙幣と株券の交換も活発になったことで紙幣が足らなくなりフランス国は紙幣を大量に印刷しました。

その時、他国の国民からも株券の購入希望がありミシシッピ会社の株価は最初と比べると20倍まで上昇していました。

他国の人も株券ほしさにフランスを訪れる事からフランスは潤い始め、住宅価格の上昇、給料のアップが起きました。さらにフランス国も国債を回収したので借金もほぼなくなり好景気になりました。

まさにお金の錬金術です。

そして一時的にフランス経済の活気を取り戻したように見えました。

・バブルの崩壊:

問題1:ミシシッピ会社はほぼペーパーカンパニーで利益を出していなかった。

問題2:硬貨と紙幣(銀行券)は交換できるが紙幣を国が大量に印刷したことで紙幣の総量が大きくなってしまった。

つまり実際に硬貨と紙幣の量はイコールではなく紙幣が多かった。しかし価値は紙幣の方が高かった。

問題1と問題2により

信用不安が起き、紙幣を硬貨に交換しようとした人が、少しずつ増えていきました。その為、国はそれを止めようとして意図的に紙幣を硬貨に交換する時の比率を下げました。この事が原因で信用不安がさらに高まり、国民は紙幣を硬貨に交換しようと殺到しました。その際にミシシッピ会社の株券を紙幣に変え、さらに硬貨に変える人も出てきたため、株価は暴落しました。紙幣は大量に印刷していたので硬貨と交換対応ができなくなると考えたフランス国は銀貨と金貨を通貨として廃止する法律を作りました。

信用不安により紙幣の信頼は下がり、経済が急激に悪化したことでバブルは崩壊しました。

・その後の影響

ミシシッピ・バブルの崩壊はフランス経済に深刻な影響を与え、財政危機を引き起こしました。その為、フランス国は紙幣の価値を半分にしたことでデフレが起き不況になりました。

■テューリッヒ鉱山バブル(18世紀初頭)

スウェーデンのテューリッヒ鉱山に関連する投資ブーム。投資家は鉱山の将来の富を期待し、株価が急騰。しかし、鉱脈の劣化と技術的な問題によりバブルは破裂しました。

■ベルリン銅鉱山バブル(18世紀中頃):

プロイセンのベルリンで銅鉱山に投資するブームが発生しました。投資家は将来的な富を期待して鉱山会社の株式に投資しましたが、鉱脈の品質が低く、バブルは崩壊しました。

■タリー・スティックバブル(18世紀初頭):

タリー・スティックはイギリスで法定通貨の代わりとして使用されることが期待され、これに関連する企業への投資が急増しました。しかし、このバブルは1720年に崩壊し、多くの人々が損失を被りました。

■タルク・ハンドバブル(18世紀初頭):

イギリスでタルク(石鹸の原料)に関連する企業への投資が急増しました。これにより株価が上昇しましたが、バブルは短命で、投資家たちは損失を被りました。

■ウィンザーバブル(1720年代):

イギリスでヨハン・ヤコブ・ハサウ商会(ハサウ会社)への投資が急増しました。この商会はイギリス国債の発行などを手掛けていましたが、投資家は期待しすぎてしまい、バブルが崩壊すると多くの人が損失を被りました。

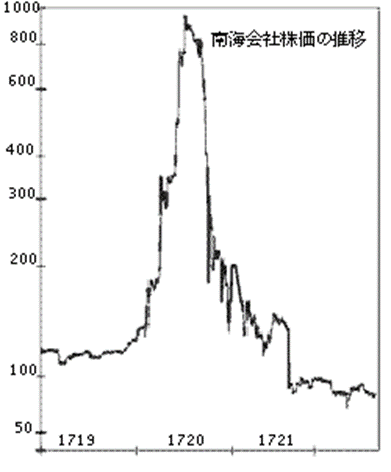

■南海泡沫事件(1720年代)

・背景:

1711年にイギリスは戦争により赤字でした。

そこでロバートハーレという人物がイギリスの借金を返済しようと南海会社を設立しました。社長にジョンブラントという人物が就任しましたがイギリスとスペインの関係悪化による貿易の業績はあまり改善せず、政府の借金を引き受けるどころか、南海会社の経営も危なかった。

1718年には四カ国同盟戦争が始まり、スペインとの貿易が途絶した。そこで南海会社は1718年に富くじ(宝くじ)を発行し、それは大成功をおさめることにより知名度、信頼性を勝ち取りました。

そこで社長のジョンブラントは株式発行し国民が持っている国債(国の借金の紙)と交換すれば、イギリスの借金を減らせると考え実施しました。

さらに株券を分割で購入できる仕組みや株券とお金を交換できる仕組みを作った事で南海会社の株価格は上昇しました。

さらにさらに南海会社は利益を出している事をアピールする為、株券を持っている人に配当金を配るという方法を取り、株価の上昇は続きました。南海会社は貿易で利益を出しているわけでもありませんがその頃には1株100ポンドの株が10倍になっていました。

・投機ブーム

南海会社の成功を目にした起業家が真似をして利益を出していない会社を無許可で沢山作りました。(泡沫会社)

それらの泡沫会社の株も買われ高騰したことで

それまで株式に興味のない人々や株式について十分な知識もない人々も株式に興味をもつようになった。

彼らは株価の高騰で投機熱に浮かれ、イギリスの株式市場は空前絶後の投機ブームが起こった。

・暴落と崩壊

南海会社は元々国の借金を減らす目的で作られた会社ですが泡沫会社が現れ過ぎて富が分散されることを恐れました。そこで社長のジョンブライトは泡沫会社を規制する法律を作るようにイギリスに申し出ました。6月24日に「泡沫会社規制法」ができ8月24日には「告知令状」を出すと泡沫会社はなくなったことで不安が巻き起こり、あらゆる会社の株価が大暴落するという大恐慌になりました。

■テューリンゲンバブル(1770年代):

ドイツのテューリンゲン地域で発生したブームで、採石業や鉱山関連の企業への投資が急増しました。投資家はこれらの産業の成長を期待して大量の資金を注ぎ込みましたが、バブルは崩壊し、多くの人々が損失を被りました。

■ネルソン・バブル(1790年代初頭):

イギリスでネルソン提督の名前を冠した企業への投資ブームが発生しました。これは彼の海上の勝利に触発されたもので、企業の詐欺的な宣伝により多くの投資家が引き込まれました。バブルは崩壊し、多くの投資家が被害を受けました。

■鉄道投資ブーム(19世紀初頭)または鉄道狂時代

鉄道が建設される以前、イギリスの内陸交通を支えていたのは、運河による水運であったが19世紀初頭に鉄道が実用化されると、鉄道は儲かる事業であるとみなされ、多くの投資家が鉄道会社の設立・投資に殺到することになった。

これによりイギリスでは、同じ区間に重複して鉄道路線が敷設されたり、およそ採算の取れる見込みのない地方にも敷設されたりすることになった。当然ながらまもなく破綻し、イギリスの鉄道会社は次第に集約されて鉄道王ジョージ・ハドソン(George Hudson)の時代、そして四大鉄道会社の時代へと進んでいくことになった。

イギリスに限らず、多くの国で鉄道への投資が集中して国土の大部分を覆う鉄道網が急激に進展していった時代があり、これを指して同じように「鉄道狂時代」と呼ぶことがある。

・暴落と崩壊

1840年代のイギリスは不作が多く、アイルランドではジャガイモの1/3が疫病で枯死する事態となった。イギリスから穀物支援や公共事業支援などがおこなわれ、1846年には、貿易制限政策である穀物法が廃止された。1846年もイギリスは天候不順にみまわれ穀物が不作であったことから、海外からの穀物輸入のため税金が流出し、結果として株式市場の崩壊をもたらした。

鉄道バブルは他のバブル経済とは違い、多くの投資によりイギリスの鉄道網の膨大な拡張という、はっきりした結果を残した。ただし、その拡張費用はかなり過大なものとなった。

■金塊発見とゴールドラッシュ(19世紀中頃 - 19世紀末):

・背景:

カリフォルニアやオーストラリア、南アフリカなどで金塊が発見されると、それに伴ってゴールドラッシュが起こりました

・鉱山の投機と株式市場:

ゴールドラッシュの初期段階では、鉱山の近くで金を探し、採掘するための機器や資材を提供する企業が急速に成長しました。これに伴って、これらの企業の株式が取引所で活発に取引され、株価が急騰することがありました。投資家たちは鉱山業に投資し、富を築くチャンスを求めて多くの資金を注ぎ込みました。

・土地の価格上昇: ゴールドラッシュが発生すると、周辺地域の土地の価格が急騰しました。鉱山の近くや新しく発展した都市周辺の土地は非常に高値で取引され、不動産投資家や地主たちにとっては大きな利益をもたらしました。

・バブルと破綻: 一部の投資は成功を収めましたが、一方で多くの投機的な活動が行われ、株式市場や不動産市場でバブルが形成されることがありました。

しかし、ゴールドの産出量が予想を下回ったり、鉱床が枯渇したりすると、株価や土地価格が急落し、投資家や企業が破綻することがありました。

詐欺と不正行為: ゴールドラッシュ時には、詐欺や不正行為も横行しました。事実無根の鉱山の情報が流れ、それに基づいて株を買ったり、土地を購入したりする投資家が被害を受けることもありました。

■アラスカ黄金ラッシュ(1890年代後半):

・鉱床の枯渇:

ゴールドラッシュが始まると、初期には比較的容易に採掘できる鉱床が見つかりました。しかし、時間が経つにつれてこれらの鉱床は枯渇し、新たな鉱床を見つける難しさが増しました。これにより、ゴールド産出量が減少し、鉱山業の衰退が始まりました。

・経済の不安定性:

ゴールドラッシュの初期には多くの人が富を求めてアラスカに押し寄せましたが、成功者と失敗者が出る中で経済の不安定性が生まれました。一部の投資家や事業者は成功を収めましたが、多くの人々は苦境に立たされました。

・厳しい自然環境と孤立:

アラスカは極寒で厳しい気象条件があり、また地理的にも孤立していたため、ゴールドラッシュの参加者たちは過酷な自然環境と孤立した生活条件に直面しました。これが一部の人々を崩壊に追い込んだ要因となりました。

・環境への影響:

鉱山活動が進む中で、環境への影響が懸念されるようになりました。鉱山活動に伴う環境汚染や生態系への悪影響が指摘され、これが地域の持続可能性に対する問題となりました。

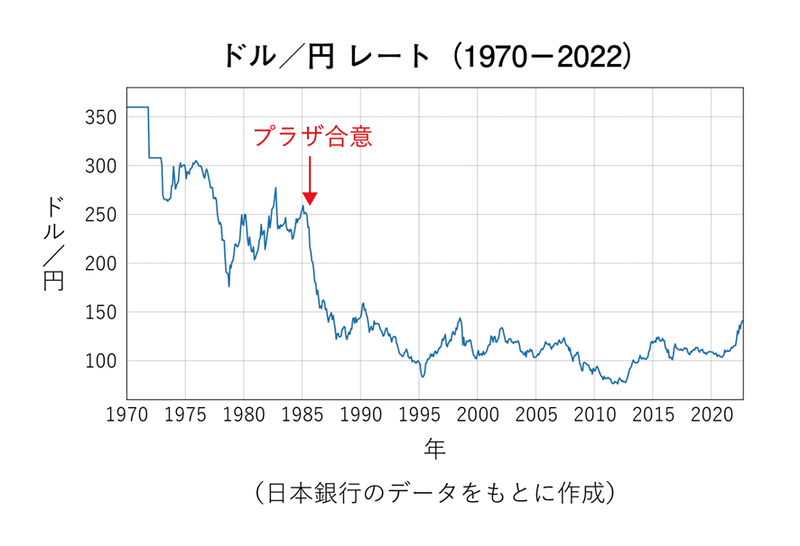

■日本のバブル経済(1980年代後半 - 1990年代初頭):

・背景:

1980年代にアメリカのレーガン大統領はスタグフレーションの解決のレーガノミクスを実施した。内容は軍事支出の増大など政府支出を増大することと、減税・規制緩和・金融引き締めであった。その為、金利が高止まりしたことにより世界中からドル買いがありドル高となった。結果的に財政赤字とドル高による貿易赤字となった。(双子の赤字)

そこでアメリカは1985年9月にプラザ合意が行われ、ドルを下げる為に、各国の財務団人を終結させ為替介入を行った。

このプラザ合意により円高になった。日本は主に輸出で支えられていた国なので海外の人は日本の製品をほしがらなくなりました。なぜなら円高により日本製品は値上がりしたからです。日本は円高になったので“公定歩合操作”(金融緩和政策)を行いました。金利を5%から2.5%に下げ、円高を予防しようとしました。金利を2.5%に下げた事で企業は利子を払う金額が減ったので借りやすくなったことでバブル経済に突入していきました。

円高で海外の物が安くなったことで日本人は消費活動を活発化させ景気循環がよくなりました。また企業は安い金利で銀行から資金が借りられるので好循環が生まれました。

・日本バブル時代に起きた事

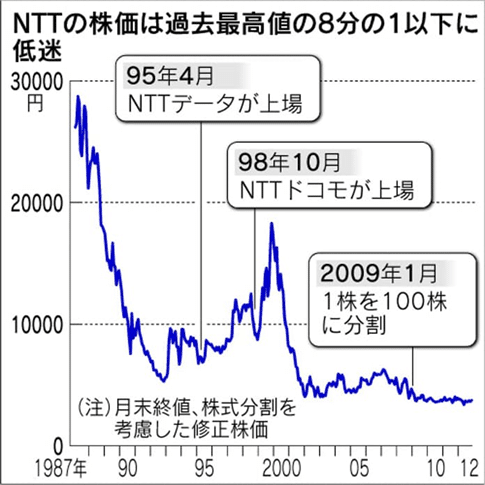

国営のNTTが上場し2か月で株価が3倍になった。

日本の土地は必ず上がると言う土地神話ができた。なぜこのようになったかというとバブルで土地の価格は上がり続けたので企業は土地を担保にお金を借り、さらに借りたお金で土地を買うという事を繰して利益を得た。銀行も土地神話がある為、貸し渋りなく貸してくれていました。

そのような循環で日本の土地価格はさらに上昇していきました。

・バブルの崩壊

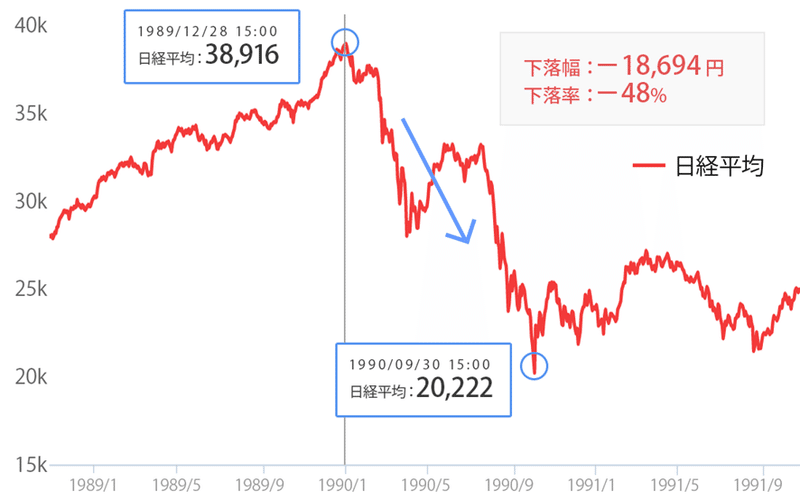

日経は1989年12月に突然急落し始めました。この理由の一説として日銀が政策金利の引き上げにより金利が上昇したからと言われている。

金利を2.5%から3.2%まで引き上げを行った。これにより低金利でお金を借りやすい状態だったのですが金利が上がったことによりお金を借りた際に多くの利子を払わなくてはいけなくなった。結果お金を銀行から借りにくくなりました。1989年5月から1年3か月の間に5回の利上げが実施され、2.5%だった。公定歩合は6%台まで引き上げられた。

しかし土地価格はすぐに暴落することはなかったがアメリカに東京都の土地価格とアメリカの全土の土地価格が同等と指摘されたことにより日本は“総量規制”という規制を作った。その規制や土地を購入しにくくする規制を作ったことにより日本は1990年3月、銀行に土地の融資を減らした。これにより1992年土地の価格が暴落しました。そして銀行は土地の価格が下がる事で融資していたお金を回収できなくなったことで不良債権が溢れました。

結果、銀行や企業が倒産し始め、経済の循環が悪くなりバブルは崩壊しました。

■ドットコム・バブルまたはITバブル(1990年代後半):

・概要:

米国のIT関連会社に過剰に投資した結果バブルが弾けた。

・背景:

パソコンは企業向けの大型なものでしたが1974年一般的な小型パソコンが発売された。しかしマニア向けの物でした。

しかし1981年にDOSが開発されコンピュータ言語を打つことで操作が可能になりました。しかし一般には普及はせず。1992年にウィンドウズ3が発売されました。

1995年にウィンドウズ95が発売されました。

OSの誕生によりアイコンを押すだけで操作が可能なり使いやすいことから普及しました。

1993年にはインターネットが開発され1998年頃から普及し始めました。

・投機とブームについて

当時の米国のFRB議長、グリーンスパンは1995年8月9日インターネット株のブームはじまったと発言。

ネットスケープという株が新規公開されると取引き価格が28ドルから71ドルに急騰しウォール街に衝撃を与えた。

ネットスケープと言う会社のブラウザソフトがITブームの火付け役となったとされています。

ITブーム中にアマゾンドットコムはインターネットショップを実現させ急激な成長を成し遂げた。さらにインテルやAMDなどがパソコンの頭脳であるCPUをめぐりハードウェア競争が起こりインターネット関連の投資が過熱した。1998年から1999年は“低金利”ということもあり資金調達が容易な事から多くのベンチャー企業が誕生した。

しかしインターネットに関しての技術、ソフトウェア、PCの事業計画は難しく、理解せずに投資するものが多かった。このような事がIT関連株の高騰に拍車をかけた。

シリコンバレーを中心にベンチャー企業の設立が多くなり、ニューエコノミーという言葉が誕生するほど活気があった。

FRB議長のグリーンスパンは1996年12月5日は根拠なき熱狂と警告していた無視された。

・暴落と崩壊

一部では.comついている会社名という理由だけで投資家が群がり過剰投資が行われ、利益をあげていない事が発覚し崩壊に向かった説があるが、序章はFRBの利上げにより急速に崩壊していった。FRBは金利を6%まで上昇させた。

利上げにより長期金利が上昇し、多くのベンチャー企業は倒産した。2001年FRBが利下げに転じることでようやく根拠なく熱狂は終焉を迎えた。また暴落後は半導体設備過剰投資・在庫が生じPCや通信機器の生産は減少し不況に拍車をかけました。

生き残った主なインターネット起業会社はヤフー、アマゾン、エーベイ(ネットショッピング会社)になりました。

・ITバブル中に発売された書籍

2000年春に根拠なき熱狂という書籍が発売された。書籍には「上がるから買う、買うから株価が上昇する」という投資家心理があったという。暴落後は「下がるから売る、売るから下がる」という投資家心理になったと記載されている。

■不動産ブーム(2000年代初頭):

・概要:

ITバブル崩壊後に経済を立て直しを図り低金利政策を実施した結果、低金利で住宅が借りやすい状態になり転売や投機が起こり住宅市場が急激に拡大し、住宅価格が急上昇しました。住宅ローンが容易に入手でき、不動産関連の投資が人気を集めました。しかし2008年にサブプライムローン危機として知られる金融危機につながりました。

詳細については以前書籍を参考に製作したnoteがありますのでこちらをご確認下さい。

https://note.com/wwfhtr/n/n3bfc0eab4c21

■仮想通貨ブーム(2017年前後):

概要;

暗号通貨(特にビットコイン)に対する投資が急増しました。価格の急騰により、多くの投資家が仮想通貨市場に参入しました。しかし、これには大きな価格の変動性が伴い、一部の人々は損失を被りました。

ビットコインについてはかなり詳しい時系列がこちらにあったのでこちらをご確認下さい。

https://coincheck.com/ja/article/323

■中国バブル崩壊

2011年に中国のGDP成長率は10%代に入り

2010年には日本を抜き世界2位となった。

中国の企業は土地を買って建物を建てて売るという事をしていました。このような企業をデベロッパーといいます。

そのデベロッパーの中でも大手だったのがエバーグランデ(恒大集団)と碧桂園(カントリーガーデン)になります。

エバーグランデは2021年に債務超過(借金が多い状態)に陥り、復活できなかった為、2023年アメリカで破産15箇条申請を行った。これは今再建中なので資産をむしりとらないで守ってほしいという申し建てになります。2022年にはエバーグランデの負債は49兆円になった。

この事が公になり2021年中国大丈夫か??という波紋が広がった。

また2023年8月6日大手デベロッパーの碧桂園(カントリーガーデン)が事実上でデフォルト(債務不履行)になり借金の返済が滞った。

2社の経営難が明るみになったことで中国不動産バブルは崩壊しているという情報が流れた。

なぜこのようにデベロッパーの借金膨らんだり、デフォルトになったかというと中国のデベロッパーは

“ハイレバレッジ政策”という戦略を使っていたからです。それはどんどん借金をして土地を買い売却し、また借金をすると言った戦略でした。

ハイレバレッジ戦略とは銀行からお金を借りて土地を買います。買った土地が値上がりするのでさらに担保にして銀行からお金を借りて土地を買うという戦略です。土地価格が上がる為、この戦略が可能になったということです。

つまり過去の日本バイブル経済で行われていたことと同じことをやっていたのです。その背景には人口増加が著明だったので土地価格が値上がり、土地の価格は上がり続けるという土地神話という認識があったからです。また中国では持ち家がないと結婚できないという風潮があったことも原因だったと思います。

ハイレバレッジ戦略では土地に建物を立てて販売するまでの時間ロスを軽減する為に、建てる前に購入すれば、割引が効くと宣伝し、購入者を増やしました。(青田売り)

また建設費用を後で払うので建設を先にしておいてよと言う感じで進めていました。(掛け売り)

このようにデベロッパー企業は最小の現金と時間でどんどん建物の建設をしていきました。

その為、土地価格はさらに上昇していきました。

またエバーグランデなどデベロッパー企業は利益を広告費にかなり使用していたので国民からの信頼も厚かったようです。

*中国では日本と違い、土地は国の所有物なので土地の使用権が売買できる仕組みでした。

・中国土地バブルの規制

2017年に個人もデベロッパー企業と同じように土地を買って、それを担保にして土地また買う方法を行っていたので個人に規制政策発表した。内容は買って良い個数の制限や融資の制限です。しかしこの政策では土地バブルを止める事はできなかった。またデベロッパー企業も土地開発を止める事なく進めていた。

2020年企業側にチェック項目を作り(三条紅線)財政状況が悪い企業に対して融資を規制した。また銀行側には総量規制というものをかけ融資を規制した。

1990年バブル期の日本と同じ規制を中国が実施したことで効果は顕著に表れ

2021年エバーガーデンは破産に追い込まれた。

以下は中国株の総合を表す、上海総合指数です。

2015年6月12日に始まった、中国市場における株価の大暴落。はチャイナショックと言われバブルが崩壊していますが今回は土地バブルがあり2022年頃より暴落がスタートしています。

まとめると個人や企業が銀行からお金を借り土地を売買しすぎたことで価格があがり、中国政府が規制することにより土地神話が崩れ、大手開発企業が倒産危機に陥ることで明るみになりました。しかしリーマンショックのようにサブプライムローンの債権を色々な国が買ったわけでなく中国国内で起きた事なので世界に影響を波及させることはなかった。

以上で過去のバブルについてのストーリーは終了となります。

参考になったという方はいいね、フォローを宜しくお願いします^^

誤字脱字などありましたらお手数ですがご報告頂ければ嬉しいです。

この記事が気に入ったらサポートをしてみませんか?