【ウラン】【需要少なく長期低迷中】【再生エネ需要増加で原発需要増か?】【日本でも原発再稼働の流れか?】

ウランのETFや個別銘柄、スポット価格を最近タイムラインでよく見かけるようになった。もちろん、NAKABAさんの影響が一番大きい。実際に、ウランのスポット価格は上昇中のようだ。国内に目を向けると、次期総裁選候補で脱原発派の河野太郎氏も原発を容認する発言をしており、ウラン相場には追い風になっているようだ。世界的には、脱炭素化で、EV電池、太陽光、風力の利用の流れが加速する中で、原子力の利用にも関心が集まってきている。日本では、福島の件で原発再稼働がストップしており、世界的にもおおきくウランの需要が減退しているのが現実である。

報告書「ウラン2020-資源、生産、需要」経済協力開発機構/原子力機関(OECD/NEA)/国際原子力機関(IAEA) 2020年12月発表分を見つけたのでまとめていきたい。

1.ウラン資源状況について

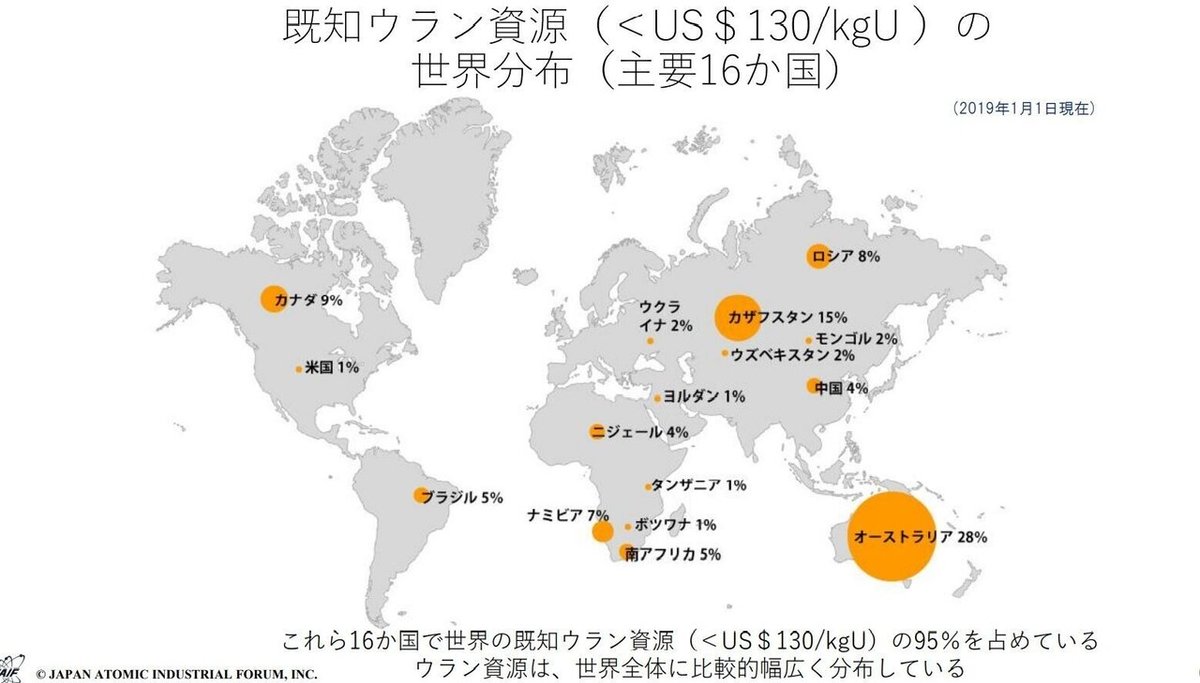

■既知ウラン資源の世界分布 地図

世界全体に幅広くウラン資源は分布しているのがわかる。

オーストラリア大陸、アジアユーラシア大陸、アフリカ大陸、南米・北米大陸とほぼ世界中に分布している。中でも、オーストラリアとカザフスタンカナダが大きな資源があることが確認されている。

■過去のウラン生産量の国別の推移 一覧

2015年以前は、288万トンのウランを生産。2016年以降の直近はどんどん目減りし、6万トンを割って5万トン台となっている。需要がおおきく減退しているのがわかる。

■過去のウラン生産量の国別の推移 グラフ

2009年からの推移を見ると、生産量は年間で5万トンから6万トンのレンジで推移しているのがわかる。特に2018年以降の生産量減産がグラフでもわかる。

カザフスタンが最も多く、カナダ、豪州、ナミビアが続く。

■主要ウラン資源国の確認資源量 グラフ

オーストラリア大陸:オーストラリア

アメリカ大陸 :カナダ、ブラジル、米国

ユーラシア大陸 :カザフスタン、ロシア、インド、ウクライナ

アフリカ大陸 :ナミビア、ニジェール、南アフリカ

大陸別にわけてみると、やはり全世界で幅広く資源があることがわかる。

■世界のウラン資源量と生産量 トップ10 一覧

資源量で見ると、オーストラリアだけでも確認資源が128万トンもある。世界合計では472万トンも確認されている。毎年の生産量が、5万トンから6万トンであるのでオーストラリアの資源量だけで100年分くらいは賄える計算である。しかも、まだ推定でオーストラリアだけでもあと76万トン、世界では334万トンも推定資源があるとされており、確認資源と推定資源の全世界合計は、807万トンと、現在の生産量の200年分くらいに匹敵する膨大な量となっている。

2.ウラン 今後の需要について

■2040年までの原子力発電設備容量の見通し 地域別一覧

■2040年までの原子力発電設備容量の見通し 地域別 グラフ

■2040年までの原子力発電関連 年間ウラン需要の見通し 地域別 一覧

■2040年までの原子力発電関連 年間ウラン需要の見通し 地域別 グラフ

3.ウラン 生産および需要予測推移

■主要国のウラン生産と需要 2018年実績 グラフ

■世界の年間ウラン生産と需要の数位

■世界の年間ウラン生産能力と年間需要の予測 グラフ

これが、今回のnoteで一番重要なグラフです。

2019年までの生産の実績と、需要の実績が反映されています。

それ以降は、2040年までの生産能力予測と需要予測ですが、原子炉需要が高いか低いかで全く違う未来が描かれています。

原子力に対しては、大事故が世界各地で起こり脱原発の大きな流れの中でどんどん需要も低下し、ウラン相場も低迷し、鉱山稼働もたいへん低い時代が続いてきましたが、将来的には脱炭素というテーマの中で、原発再稼働の流れが起きつつあるようです。

個人的には、原発はまたいつ脱原発の流れが力を取り戻す(そもそも世界はまだまだ脱原発の潮流だと思います)かわからないのでこのグラフの高予測は絵に描いた餅になる可能性もあり、むしろ低予測が現実的な未来かもと思っています。

4.ウラン 価格

■ウラン価格の推移 1982~2019年

米国のスポット価格は、2008年頃に史上最高値を記録し、さらに2012年頃にも跳ね上がるが、その後は急降下中。

米国の長期契約価格の推移は、1982年から緩やかに下降していたが、2004年頃を転記に上昇に転じ、2006年頃から大きく上昇曲線を描き2012年くらいまで上昇、その後緩やかに下降して現在に至っている。

■ウラン相場は 21/9/4時点 38.7 で最安値から2倍近くに上昇中。

凄腕トレーダ 🍋さんもウランには注目。

2011/3以来、ウランは供給過剰となっていたが2大生産会社であるカザフスタン🇰🇿のカザトムプロムとカナダ🇨🇦のカメコ $CCJ の減産で解消されつつある. pic.twitter.com/hdKUXWDdvs

— Dr.レモン🍋@医師×米国株投資 (@Dr_lemonnn) September 4, 2021

■そしてついに、21/9/8 ウラン相場は40$到達

先ほどまだウランのスポットは40ドルを超えてないとツイートしましたが40ドル到達です https://t.co/MFQMY6bzv0

— nakaba chimura (@goviex) September 7, 2021

5.ウラン 投資について

ウラン関連の代表的なティッカーシンボルは以下である。

$URA

$URNM

$UEC

$UUUU

$DNN

$CCJ

$LEU

7つほどあるが、私のメイン証券会社のマネックス証券で取り扱いがない、2つのティッカーシンボルは自動的に投資対象からは除外。たぶんサクソバンク証券や、SBI、楽天あたりではあるかもしれないが。

■マネックス証券取扱なし

$URA

$URNM

3つは、今のウランの需要減少の中で、全く売上自体がここ数年なくて利益ももちろん赤字の万年赤字企業たち。このあたりが、ボラリティは高くてめちゃめちゃ短期思惑トレードではあがるかもしれない。去年のクリエネのように軽く200~300%は期待できるかも。。でも、あくまで実態は万年赤字企業なのであまりお勧めはしないですが。

■売上実態なく万年赤字企業

$UEC ウラニウムエナジー

$UUUU エナジーフュエルズ

$DNN デニソンマインズ

現実的には、残りの2つのティッカーシンボルですね。

■減収赤字中だが大きな売上実態がある

$CCJ カメコ

■売上微小も最近数年黒字

$LEU セントラスエナジー

この2社で、ちょっと短期思惑トレードしてみるのは面白いかもしれないですね。非常に危険なギャンブルになると思いますので自己責任でお願いいたします。

ウラン関連は

— やまえつ WINNINGTICKETS (@winningtickets2) September 11, 2021

カメコとセントラスが候補か🤔

■マネックス証券取扱なし$URA$URNM

■売上実態なく万年赤字企業$UEC

ウラニウムエナジー$UUUU

エナジーフュエルズ$DNN

デニソンマインズ

■減収赤字中だが大きな売上実態あり$CCJ

カメコ

■売上微小も最近数年黒字$LEU

セントラスエナジー https://t.co/FIsgVhW16G

グラフを下記に再渇しますが、長期目線では非常にギャンブル性の高い投資テーマだと思います。短期的な思惑トレードとしては今までが非常に低いところにいるので昨年のクリエネのように短期的に200%300%の株価に吹き上がる銘柄が出てくると思います。

結論:長期的には、原子炉需要が高くならず低いままという将来も十分に想定しつつ、ウラン関連銘柄へ投資するなら短期思惑トレードにのるくらいの感覚を私はおススメするテーマとなります。

個人的には、ウランのイナゴトレードは非常にボラリティが高く、危険なためごく少額で遊ぶくらいがよろしいと思います。

しばこさん、コメントありがとうございます。

— やまえつ WINNINGTICKETS (@winningtickets2) September 12, 2021

ウラン調べてみて、状況が自分なりにまとめられたので良かったです。

短期的には凄いパワーで上がると思うので短期思惑トレードでは面白いテーマですね。

長期目線でも期待出来ますが、原発は政策が大きくどうなるかは予断を許さないですね🧐🧐

長期的には正直、不安定すぎる投資対象と強く感じる。長期投機ではなく、短期思惑トレードで遊ぶくらいか。夜寝れなくなるので私はウランからは距離をおく。じっくり金を積立るか、長期投機で銅の需要の伸びを安眠しながらのんびり見守るのが私の性格、ライフスタイルにはあっている。

■超重要追加 政治情勢の変化について

ウランは、政治の流れがとても重要だと思うのでこちらのnoteに追加をしておこうと思う。

ウランは、脱原発の潮流と、脱炭素の潮流がせめぎあう混迷とした将来である。未来は不確定要素が非常に大きいが、目の前はさらに脱ロシアという急流が突然押し寄せてさらに混乱してきている。

■米国:米国エネルギー省のツイッター垢で原子力がクリーンエネルギー移行への中心的役割を担うとのコメント。

米国エネルギー省のツイッター垢で原子力がクリーンエネルギー移行への中心的役割を担うとのコメント

— nakaba chimura (@goviex) November 10, 2021

昨日ツイートしたファンダ以外でのウラン株押し上げ要因の一つはこういう政治のコミットと思っています$CCJ $URNM $URA https://t.co/e7N9PdQJ6V

■中國:中国は向こう15年で少なくとも150基の原子炉を建設。これは世界が過去35年で作った数を超える。

中国は向こう15年で少なくとも150基の原子炉を建設

— nakaba chimura (@goviex) November 3, 2021

これは世界が過去35年で作った数を超えます

記事に

原子力は

ずっと電気を作り クリーンで 価格が変わらない

とあります

何故か?

原子力に占めるウランの燃料費は数パーセントにすぎないからです

ウランはクリエネで注目すべきと思います https://t.co/sYX8mSCzdO

■フランス:仏原発回帰、産業支援狙う: 日本経済新聞

仏原発回帰、産業支援狙う: 日本経済新聞 https://t.co/5xbcBjcafE

— やまえつ WINNINGTICKETS (@winningtickets2) November 12, 2021

■イギリス:2050年までに原子力が英国の低炭素水素の3分の1を生産する可能性。

【英国】【ウラン】

— やまえつ WINNINGTICKETS (@winningtickets2) November 15, 2021

[[英国]2050年までに原子力が英国の低炭素水素の3分の1を生産する可能性|電気事業連合会] https://t.co/I57VMOkQne #電気事業連合会

■スウェーデン:新しいエネルギー政策を発表し原発容認へ。

スウェーデンは米国のスリーマイル島事故を受け、1980年に稼働していた12基の原発全てを廃棄する決定を行ったが、2009年2月、以下の4項目を柱とする新しいエネルギー政策を発表し原発容認へ。

— やまえつ WINNINGTICKETS (@winningtickets2) November 15, 2021

欧州で対照的なスウェーデンとドイツの原子力発電 https://t.co/Wz79GdUVC6

■韓国:原子力の段階的廃止政策を中止し、原子炉4基の開設を進める。

■韓国の原子力政策が大きく変化

— やまえつ WINNINGTICKETS (@winningtickets2) February 26, 2022

原子力の段階的廃止政策を中止し、

原子炉4基の開設を進める。 https://t.co/wie5136XbU

まとめると、米国・中國・欧州の主要国・韓国などが、脱炭素を優先し目の前のエネルギー危機の追い風もあり原発推進へ舵を切っている。が、ドイツ、イタリア、日本などは脱原発を堅持しているのが現在の情勢である。

6.コモデティ 投資先について

捕捉として、コモデティ全体で考えると私はウランよりも安定して堅実に 需要拡大が見込める、銅が私は一番だと考えている。(*リチウムも需要は凄いが。)銅が一番、負けないコモデティだと思う。性格的にも銅が一番好みかな。ウランは、あくまでギャンブル。私はあまり投資でギャンブルはしたくない。たまにはあつくなってノリでついついしてしまうことがあるが、そもそも株式投資自体がとんでもないリスクを抱えることになるので、そのリスクの中ではなるべく負けない堅実な投資先をしっかり選んでいきたいと思う。ウランよりも、銅をテーマにした方が負ける確率は格段に低いと思う。

■銅の世界シェア(2020年)

1位 コデルコ 8.59% チリ政府国営企業

2位 BHPグループ 8.58%

3位 フリーポート・マクモラン 7.2%

4位 グレンコア 6.3%

5位 サザンコッパー 5.0%

■銅の供給が潤沢ではない。1994年以降の30年近くで224の銅山が発見されたが、過去10年の銅山はたったの16。

銅は15,000とか2万ドルまではないが新規の山がなさすぎて既存の山も銅の含有量が低く従いコスト高く、一方で需要は底堅いというより半端ないので下がることは想定できない。銅だけでなく、鉄鉱石ニッケルアルミ全部カバーできるBHPが、NAKABA先生も個人的におすすめとのこと。

1990年以降224の銅山が発見されてますが過去10年ではたったの16

— nakaba chimura (@goviex) May 29, 2021

昔は当たり前だった1トンの粗鉱あたり1%の銅などDRCーザンビアのカッパーベルトに行くか南ゴビ砂漠のような政治的にしんどい地域にしか残されてません

銅の含有量が下がる=コストが上がる

銅の高騰は需要だけが理由ではないのです https://t.co/hDKuEBHKRd

■世界資源メジャーについて

BHP BHPグループ 時価総額:153,885 百万$

売上高:19年 44,288 20年 42,931 21年 60,817 22年 66,034

営業利:19年 16,754 20年 14,757 21年 25,302 22年 23,395

BHPグループは、鉄鉱石、銅、石油、ガス、原料炭を供給する世界有数の多角的な鉱山企業である。BHP Limited(現BHP Ltd.)とBilliton PLC(現BHP PLC)の2001年の合併により、現在の二元上場会社が創設された。両社の株主は、BHP全体で同等の経済的権利および議決権を有している。主な鉱山資産には、ピルバラの鉄鉱石、クイーンズランドの原料炭、エスコンディーダの銅、オーストラリアおよびメキシコ湾を中心とする従来型石油資産が含まれる。米国のオンショア石油・ガス資産は、2018年に売却された。

VALE

RIO

BHP

— やまえつ WINNINGTICKETS (@winningtickets2) August 26, 2021

vale

rio

の売上セグメント別(´ε` ) pic.twitter.com/I044Pi3LaN

■具体的投資先・・・長期はBHP トレードでは国内鉱山取扱銘柄

銅では、具体的な投資先としては、海外株では、やはりBHPを一番手で考えている。

国内では、三井物産、三菱商事、三菱マテリアル、住友鉱山あたりを広くシクニカルトレード先として打診買い。あくまで、トレード対象なので風向きが変われば即逃げる。

逆に、BHPは長期目線でトレードではない視点で考えている。

BHPに関しては、どっしり構えて、今の金融緩和の終わりの始まり、テーパリングなど市場が動揺する買い場はいくらでもこれから来ると思うので、そのあたりでちょっとずつちょっとずつポジションを増やして長期でこのコモデティ需要成長を取り込んで行きたい。

僕は銅とリチウムです 理由は1つ

— nakaba chimura (@goviex) August 26, 2021

足りないと思っているからです

鉄鉱石は足りるので鉄鋼銘柄を需要みながら買った方がボラがあって鉱山銘柄買うより面白いんじゃないですかね

鉱山銘柄で行くならBHP

VALEはベースメタル部門を切り離す可能性があるのでどっちかならBHPを選びます

やまさん すいません

— nakaba chimura (@goviex) May 12, 2021

言葉足らずでしたね

申し訳ありません

いずれにしても物産と商事は

BHP コデルコ Vale Rio Anglo などのトップ中のトップの資源会社と仲良しで

金属系資源で商社を選べばび僕はこの2社です

物産は中でも鉄鉱石が強い鉄鉱石+総合商社的な会社という印象です

やはり、銅と鉄鉱石の今後のブル相場を見込んで、どこかで来るであろう調整局面で

— やまえつ WINNINGTICKETS (@winningtickets2) August 26, 2021

BHP、

ヴァーレ、

三井物産辺りに

ポジション持ちたいところです😋

この記事が気に入ったらサポートをしてみませんか?