インサイドセールスってどんな知識インプットしてるの? 【iCAER田中】

どうも、iCAREインサイドセールスの田中です。

今回は、自己学習をアウトプットする場としてnoteを書きます。

書籍「ESG財務戦略」

インサイドセールスとして、上位レイヤーのナーチャリングもこなせるように、と思い手に取った1冊です。昨今、有価証券報告書でも人的資本("S"

に包括されるテーマ)について情報開示の義務化がなされているためお客さんと対等な知識レベルでの会話が必要だなと感じた次第です。

学んだ内容をまとめていこうと思いますが、理解しきれない部分もあったりはしますのでご贔屓に。とりあえずやってみる。大事ですね。

まとめ

・株主資本主義の限界&新しいカタチとしてESG

・ESGは2004に誕生しており、欧米諸国に対して遅れをとった日本

・ESGの取り組み評価に絶対的なフレームワークは現在存在しない

・データ等を大いに活用し根拠のあるPDCAを回せているか否かが重要

・業界特有のESG課題があるためどのテーマが評価されやすいかは業界で異なる

まずはESGの流れを。

【前提】

株主資本主義の限界(株主の利益が優先されるべきという考え)

•格差の拡大

富めるものがさらに富む

•環境問題

気候変動や生態系の変化

本来の株主資本主義は優れた仕組み

会社は株主のものであり株主利益を最大化すべき

投資家と企業に規律を与え企業の競争力を高めるとともに株価の上昇を通じて個人に経済的豊かさをもたらした。

ex)積立年金も資金の長期投資によるリターンのおかげ

近年は経営者が株主利益を極端に重視傾向に。目先の利益に目が眩みショートターミズムに陥った結果が現在。株主資本主義の弊害が顕在化している。

すると、以下ニュアンスのようなマインドが広がり始める。

「株主への還元は重要だが

顧客、社員、社会を満足させることができてやっと長期的な株主価値向上につながるのではないか。」

(BRTの企業のパーパスに関する声明の解釈)

それが形となって現れ始める。

PBC(パブリック ベネフィット コーポレーション)

=公益目的を採択した営利法人の出現

アメリカで設立が認められている。

こうして、徐々にESGの輪郭がはっきりするようになる。

【ESGを加速させるために】

・国連責任投資原則(PRI)の発足

国連が2004年に「ESGを考慮して投資判断をすべき」と提唱。

このときに6つの原則。

①私たちは、投資分析と意思決定のプロセスにESG課題を組み込みます。

②私たちは、活動的な(株式)所有者になり、(株式の)所有方針と(株式の)所有慣習にESG課題を組み入れます。

③私たちは、投資対象の主体に対してESGの課題について適切な開示を求めます。

④私たちは、資産運用業界において本原則が受け入れられ、実行に移されるよう働きかけを行います。

⑤私たちは、本原則を実行する際の効果を高めるために、協働します。

⑥私たちは、本原則の実行に関する活動状況や進捗状況について報告します。

資本主義社会の課題を解決するためのESGだが

息が長い取り組みであり、お金が大量に必要な課題ばかり。

そこには長期的に多額の資金を呼び込む必要性があったのだ。

→つまり世界中の機関投資家、金融機関を巻き込みESGに資金が流れるよう

道筋をつけた(国連責任投資原則=PRI(2006年))

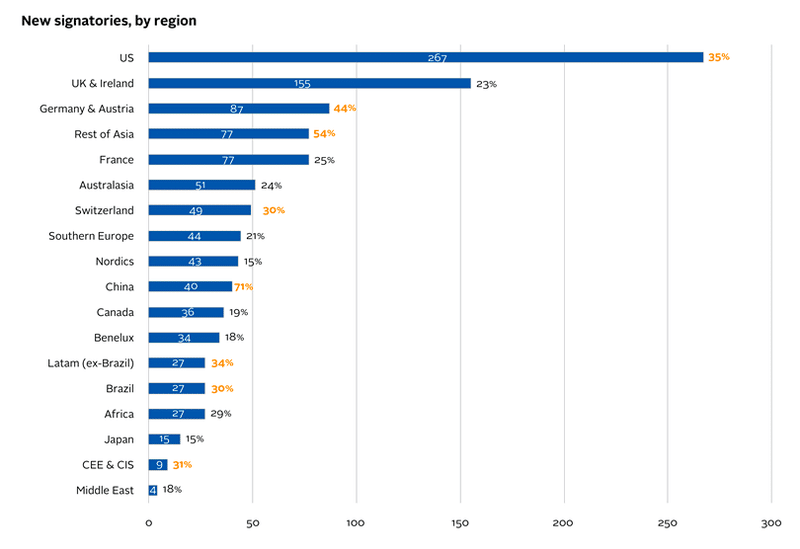

(PRIアニュアルレポート2022より転載)

PRI発足時は署名機関数が50→4,902まで増加

【欧米との分岐点】

PRIが発足したのは2004だが、2008年にリーマン・ショックが起こる。

ESG投資に近しいことは日本でも起こっていたが、リーマンショックを期に軒並みパフォーマンスが悪化。結果日本では、「儲からない」と認識されしぼんでいく。

欧米先進国では、リーマンショックを期に気候変動・食料危機・高い失業率等各地で衝突が起こり、社会の安定性が維持できない現状に危機感を抱いた。結果、ESGが加速していく。

日本のスタートダッシュが遅れたのは間違いなさそう。

【寄り道:ESGの”G”は?】

個人的にGがなんとなくわかるが説明できずにいたのでピックアップする。

G=ガバナンス=統治

ということでここでは企業統治(コーポレートガバナンス)を指す。

時代によって求められるGの詳細は変わると思うが

これまでは「不祥事の防止」を防ぐ意味合いが強かったのではと思う。

ESGの文脈では、「中長期的な企業価値向上」のための意味合いが強いと感じた。

ex)社外取締役の導入して、過剰なショートタームの利益追求を防ぐなど

ESG=ビジネスを通じて環境や社会問題を解決する世界観。環境社会問題の解決が経営課題のど真ん中にある。課題解決と利益の両方を取るため

ESGは資本主義より野心的とも見れる。

どっちかを取るのでなくどっちも拡大していくこと、それが長期的な成長につながるよ。という考え。

Esg経営とは長期的未来オプションを創造することとも言える。目先のビジネスが安定しおりそこから得れるキャッシュで中長期的に価値創造できる事業の種まきをしておくことが望ましい。

ex)目先50%中期30%長期20%みたいな

つまりガバナンスは「中長期的な企業価値向上(=ESGへの取り組み)をしっかり中長期的に継続して取り組むための統治」と捉えた。

ESG経営の上手な企業はこの未来のオプションへの投資がしっかりなされている。これが短期的な利益獲得にばかりフォーカスしているとなされない。だからこそ、社会的存在意義がないとなかなか生まれてこない領域。

ここで社会的存在意義(=パーパス)のクローズアップに繋がる。

【投資家はどのようにESGを評価して投資するのか】

取り組んでいても外部への伝え方が下手くそであれば非常にもったいない。

では、投資家がESG要素を含めた企業価値を理論的に求めることの可能なモデルあるかというと否。

IIRCの統合報告書フレームワークなど参考になるものはあるが決定的なものは現在存在しない。

「数字で表すことが 難しい「見えない価値」をどのように表現するのか」

これがポイントだと認識した。そしてそれは、

「どのように自社の課題に行き着いたのか、事業機会を見出した上でそれをどのようにビジネスに組み込むのか、そしてどのように長期的に価値創造を実践していくのか」

データに基づいた根拠とそれをもとにどのように長期的価値を作るかのストーリー性、またその過程におけるPDCA。これが評価に値する一つの基準なのだと理解した。

息の長いESGへの取り組み。

どうしても定性的な評価にもなるので、企業側も投資家側にとっても難しいこと。トップがどれだけリーダーシップを発揮して取り組むか否か、そしてトップが率先しで末端まで自分ごと化して落とし込む必要あり、と感じた。

合わせて経営や戦略に影響を与える要因を正しく理解した人間による判断が非常に重要。

【実際の評価プロセス】

機関投資家にとって個社ごとのESGの取り組みを評価していては時間がたらないので議決権行使助言会社の勧めに沿っていく。これと同じようにESG評価機関のスコア化を見て判断する。

海外でも複数あり評価方法が異なる。つまり評価方法が確立はしていない。

評価機関によってESGの"E"、"S"、”G”それぞれのスコア配分も異なる。

加えてESGスコアが良いから株価や業績が良いのか、業績が良いのでESG対策が可能となりスコアが上がるのか、対立の論があるが正解はまだわからない。。。。

【最後に】

最低限の歴史は認識できたのではないかと。。。

まだまだ、確立した評価基準がなく発展途上のテーマなので最新情報のキャッチアップは大事ですね。

業種等によって注力すべきESGのテーマが異なったりもするので

実務に至るまでの理解を深めていきたいと思います。

この記事が気に入ったらサポートをしてみませんか?