株式投資の基本 ROEとは

株式投資の基本であるROEについて記事を書きます。投資の神様、ウォーレン・バフェットも投資において最重要視する指標です。個別株投資をされる方は理解したほうが良いので、最後まで読んでいただけると嬉しいです。

■ROEとは

ROEはReturn On Equityの略です。Returnは利益、Equityは株主資本を指し、自己資本利益率と呼ばれます。自己資本を使ってどれだけ利益を得ているかが分かるため、企業の収益力を判断する財務指標として使われます。ROEの計算式は以下です。

ROE=PBR÷PER

=(時価総額÷純資産)÷(時価総額÷純利益)

=純利益÷純資産

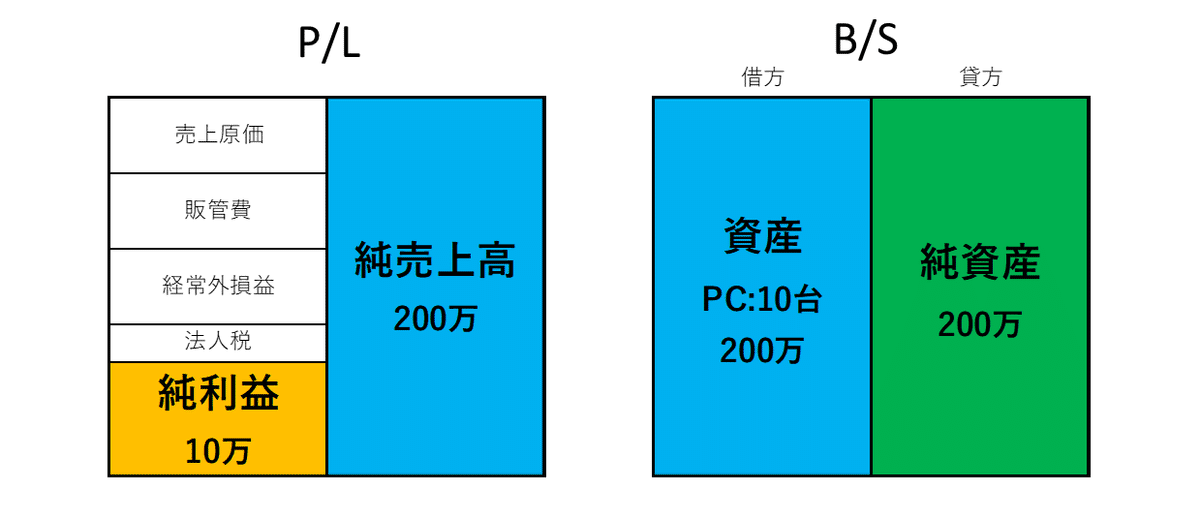

図でいうと、ROEは左側の純利益を右側の純資産で割った値です。単位は%です。

ROEを実際に例を出して求めてみます。

PCのレンタル会社を始めたA社。純資産は株主が出資した資本金100万円、さらに政策金融公庫から100万円融資で借りてます。この融資は負債になります。合計200万の資金をもとに1台20万円のPCを10台購入して、会社の資産である10台のPCで事業をスタートしました。1年後、純売上高は200万、純利益は10万出ました。

純資産100万円に対し、純利益は10万円出ています。この場合のA社の1年単位のROEは純利益:10万円÷純資産100万円×100%=10%です。

ROEは基本的に1年単位もしくは四半期単位で計算されます。この理由は貸借対照表(B/S)を固定するためには決算が必要だからです。

また、現実は純利益をすべて配当などの株主還元するわけではなく、負債の返済に充てられるので、負債と純資産の数字は変化します。A社が仮に純利益も常に一定でそれが10年続き、毎年純利益を全て負債の返済に充てるとすると、10年後には以下のようになります。

10年後の負債は0になり、純資産は200万になります。(1年目は負債:90万、純資産110万となり、以降は徐々に負債は減り、純資産は増えます)では、10年後のA社のROEはどうなっているでしょうか。計算してみると、

ROE=純利益:10万円÷純資産:200万円x100%=5%です。

1年目はROE=10%に対し、10年目はROE=5%。これはA社が純利益を有効活用しなかったので、徐々に資本金が増えていき、同じ純利益を出してもROEは下がることを意味します。

■ROEが高い=良いとされるのは何故?

ROEが高い=良いとされているのが何故かを先ほどのA社と比較して説明したいと思います。A社の初年度は以下でROE=10%となっています。

これに対し、同じ規模のPCのレンタル事業をやっているB社があります。A社と違う点としては、政策金融公庫からA社よりも60万多い160万を融資で借りることが出来たので、資本金40万でスタートできたことです。

B社のROE=純利益:10万÷純資産:40万x100=25%となります。

損益計算書(P/L)の部分はA社とB社同じですが、純資産が少ないB社のほうがROEは高く、優秀とされます。なぜなら、同じ利益10万を貰うとしても出資金100万出して貰える10万と出資金40万出して貰える10万では意味が違うからです。株主からすれば、同じ利益10万を得るために、出資額が40万で済むのであれば、残りの60万は別の投資に充てることが出来ます。

つまり、ROEが高い=少ない資本で多く儲ける企業は株主目線で良いということです。

■ROEの目安は?

ROEの目安は8%以上と言われています。8%の根拠としては、私が思うに株主がインデックスファンドに期待する利回りが長期的には約5~8%だからです。つまり、ROEが8%以下ということはわざわざ個別株投資のリスクを背負って投資をしているのに、インデックスファンドに投資した方が利回りは良いので、わざわざ個別株に投資する意味がないとも言えます。

ウォーレン・バフェットが長期的に高いROEを維持している会社に投資するのかというと、ROEは投資家にとっての本質的なリターンだからです。

■ROEを上げるためには

では、ROEを上げるためにはどうすればいいでしょうか。

①純利益を増やす。

②純資産を減らして、負債を増やす。

等が挙げられます。特に②の負債と純資産の関係はバランスが大事なので、やりすぎると弊害もあります。B社を例に説明します。

A社とB社を比べてもらいB社のほうがROE=25%で優れていることは理論上間違いではありませんが、B社は負債が純資産と比べて圧倒的に多いです。当たり前ですが、負債は借りてきたお金なので返済に期限が決められています。一方で、純資産は株主からの資本金なので絶対に返す必要はありません。

もし、リーマンショックやコロナショックのような経済に打撃を与えるような出来事が発生して、B社が赤字になった場合、利益がマイナスになるので、ROEもマイナスになります。そういった際に借金に依存しているB社は負債を期限までに返済できずに、一般的に倒産になります。

ROEを高めるために純資産を減らして負債を増やせば、数字のマジックでROEは一旦上がりますが、やりすぎると思わぬショックが来たときにとても弱くなります。投資をする際はROEが高い会社だから必ずしも良いという訳ではなく、負債とのバランスも見る必要があります。

■ROAとは

企業の経営状態を把握する指標の一つにROA(Return On Assets):総資産利益率というものがあります。ROEと併せて、投資家が企業に投資する際に参考にする数値です。ROAの計算式は以下です。

ROA=純利益÷総資産

ROEは分母は純資産だけでしたが、ROAは分母が純資産+負債、つまり総資産となります。この式より、借金をしてROEを上げてもROAは変わらないことが分かります。

ROEは株主にとって資本効率を見るのに必要な大事な指標ですが、ROAはその事業、経営状態が優れているかを見る指標となります。また、ROEが8%以上かつROEからROAを引いた数値が低いほど、優秀な企業と判断できます。

■高ROEの優秀な企業の一例

・3092 ZOZO

服をブランドから預かって、売れた際の販売手数料で稼ぎ、売れなければブランドへ返品するビジネスモデルのため、服は資産にならず資本が少ないうえに高利益のため、高ROEを実現している。

・3543コメダHD

フランチャイズ本部のため、店舗ビジネスをやりながら、フランチャイズ先の店舗自体の資産は持っていないので、資本が少ないため、他の外食産業と比べて高ROEを実現している。

■最後に

以下まとめになります。

ROEは PBR=PER x ROEの計算式で表すことが出来ます。また、PBR、PERは計算式に株価が入りますが、ROEは純利益と純資産で構成されている株価が直接入っていない指標ともいえます。つまり、株主と企業との目標値として本質的に一番大事な指標がROEと私は考えます。

以上、長文になりましたが、最後までご覧いただきありがとうございます。参考になりましたら、いいねをいただけると助かります。

過去にPER、PBRについて記事を書きましたのでそちらもご覧いただけたら嬉しいです。

ではでは〜。

追伸:お気持ちをいただけたら、次回更新の励みになります。

(*- -)(*_ _)ペコリ

ここから先は

¥ 100

この記事が気に入ったらサポートをしてみませんか?