アンレバード調整を理解する

アンレバード調整というのがあります。

「正味負債は,金融費用が生じる金融負債から金融収益を生み出す金融資産を差し引いたもの」

です。ペンマン先生の本では、

『負債から利付証券(社債など)を除いた額』と説明されています。

金融費用が生じる金融負債の範囲として、確定給付に関わる負債、リース債務を含めるかはまた議論がありそうです。

範囲として確実に含まないのは、繰延税金負債、前受負債などでしょう。

とはいえ、アンレバード調整の際の株価指標として、

事業PBR=(株価+正味負債)/(簿価+正味負債)という式があります。

PBR=株価/簿価なので、分子と分母に正味負債を足したものになります。

だから?となるわけですが、

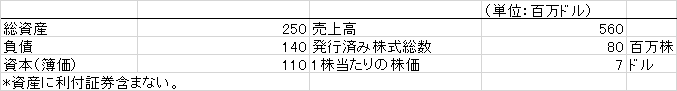

ペンマン先生の事例を使ってみていきましょう。

こちらの条件式で、求めてみると、

![]()

と、アンレバード調整をした事業PBRでは、値が下がります。

PBR5.09―事業PBR2.8=2.29

となります。

ちなみに正味負債が140のケースでしたが、仮に正味負債が大きければ大きい分だけ下がります。

ただし、負債が大きくなればその分だけ通常、帳簿上の資本額は減るはずです。*負債の内訳として正味負債=負債とは限らない点には注意が必要。

『正味負債=総資産―資本』と仮定してもう一つやってみましょう。総資産250に対して負債200、資本50とハイレバレッジの企業です。

PBRと事業PBRは以下のようになります。

![]()

このケースではPBRが11.20!とめちゃくちゃ高くなってしまうわけです。

ただ、事業PBRでみると3.04となっています。

PBR11.20―事業PBR3.04=8.16

が乖離の値になります。

つまり、ハイレバレッジの企業に対する補正手段として機能していることが分かります。

この指標を使って別の企業、ハイレバレッジの企業の事例を分析していきます。

この記事が気に入ったらサポートをしてみませんか?