財務会計とファイナンス

最近学べば学ぶほど会計って面白いなぁと思う日々です。

特に私が専門とする財務会計が面白いと感じています。

面白いからやっているのですが笑

もちろん、管理会計も好きです。

趣味は管理会計です!

管理会計は、経営とダイレクトに繋がっている会計ですし、より実践的というイメージがあります。

経営コンサルタントのような仕事をするのであれば管理会計の知識、技能が必要でしょう。

よりよい管理会計、経営管理システムなくして企業の発展はない!

と思ってます。

財務会計の面白さ、はどこにあるのでしょうか。

私は汎用性の高さ、だと感じてます。

汎用性、つまり、ひとつの用途だけではなく、さまざまなことに広く利用、応用できるもののことです。

私なりの解釈ですが、少なくとも次の4分野は密接に関わっている思います。

法律、監査、ファイナンス、ガバナンスです。

法律:ディスクロージャーの根拠となる法規制は法律(会社法、金商法等)で規定されている。基準そのものは規定していない。

監査:財務書類が適正なプロセスに沿って作成されているかをチェックする監査システム。財務会計と密接不可分な領域。

ファイナンス:会計上の測定の多くは、ファイナンスの考え方が取り入れられている。資産・負債の将来価値を見積り、現在価値に割り引く。

ガバナンス:経営学、政治学、社会学を含む学際分野。財務会計のガバナンス論では、企業を公器と捉え、透明性の高い企業統治が求められる。

と整理できるのではないでしょうか。

間接的に関わるのは税務、経営学、経済学、金融論など、と整理できるでしょう。

中でも、現代の財務会計システムにおいては大きな影響、変革をもたらしたのはファイナンスでしょう。

将来キャッシュフロー情報が現代の会計情報として重視されるようになっています。退職給付、減損、金融商品の評価・・・などは、現在価値ベースで行われていますから、まさにファイナンスの考え方そのものが取り入れられているといえます。

ファイナンスとは何ぞや?

と言い出すとその定義を出来るほど、私もファイナンスを知っているわけではありません。

会計が、お金の説明力を向上させるための分野とすれば、ファイナンスは、お金の価値を測定し、その効率性を考える分野です。

ファイナンスは、企業(組織)の効率的な資金調達、M&A、リスクとリターンの測定等々、お金に関する幅広い領域を取り扱います。かつ、ファイナンス領域は株式、債券市場の話も関連します。ある意味、会計以上に幅広い分野であると言えます。

ただ、ファイナンスの考え方が財務会計に全て取り入れられているわけではなく、財務会計に直接的に取り入れらえているファイナンスの考え方は、将来価値、現在価値、割引率といった測定に関連するもの、に限定されています。

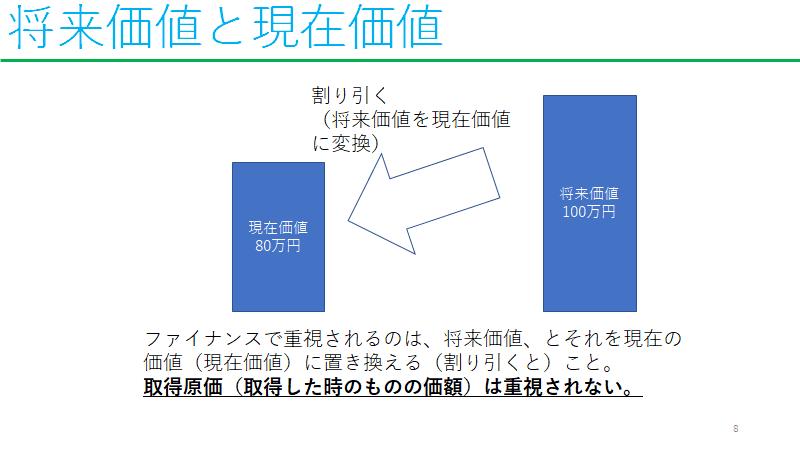

ファイナンスの基本の「き」として出てくるのがこの将来価値、現在価値の考え方です。

将来価値は将来のものの価格、現在価値は将来価値を現在の価値に割り引いて計算したものの価格です。

将来価値から現在価値に変換することを、割り引くと言われます。

将来100万円のキャッシュを手に入れる予定があるとします。

獲得されるであろう将来キャッシュ(これを将来キャッシュフローといいます)を推定し、それが現在の価格(現時点の価値)にすると「いくらか」を推定すします。

将来価値を推定し、現在の価値に割り引く、ということなので、少なくとも二重の推定がされていることが分かります。

割引率はどう設定するの?

ということですが、一般的なのは無リスクのリターンを用いるやり方でしょう。状況によりけりですが、国債などの破たんリスクが小さいものの利率を参考に設定されることが、会計測定においては一般的でしょう(確実性を重視します)。

将来価値の推定に当たっては、一定の信頼性のあるモデルが用いられます。ただし、推定なので、正しいかどうかについては将来でないと確認できません。にも関わらず、こうした考え方が取り入られれているのはなぜでしょうか?

その理由はシンプルに考えれば、

取得原価ベースの情報ではその企業の将来の状態を予想することは難しい、

からです。

つまり、一定の信頼性が欠如していたとしても、ファイナンスの考えに基づいた推定値の方が意思決定に有用である、とする考え方が、一般的になりました。

これは、ファイナスを応用した実証研究の蓄積の結果です。

この辺りは、桜井久勝先生がお書きになったこちらの追悼文(須田先生のご逝去にあたっての)が参考になるかもしれません。

http://www.jardis.org/publications/cdr/13/cdr-13-memorial3.pdf

この辺りもよいですね。

もちろん、この考え方がすぐに馴染んだだけではありません。

例えば、退職給付会計においても将来発生するであろう退職給付(退職金・企業年金)の額を見積り、それを現在の価値に割引き、現在発生している債務を見積もります。

こうしたやり方よりも、現時点において発生した額(例えば、全従業員が一斉に退職したと仮定した数値)を計上したほうが、信頼性が高いのではないか、とする意見もあったと記憶しています。

退職給付会計基準が適用される以前の退職給与引当金に関する会計処理では、従業員の期末要支給額、つまり社員が全員退職した時点での退職金の額を求め、それに一定の割合を掛けて、退職給与引当金を求める、という会計処理を行っていました。

この方式も良さげに見えるのですが、

・一斉に退職するという仮定そのものの妥当性(現実的ではない)

・割合の設定についての妥当性(企業のよって何%に設定するかという妥当性をどのように定めるのか?)

など別の問題も発生します。

これがシンプルな方式もよい、とする考え方もあるでしょう。

一方で、企業の負担額を大雑把に見積もる(推定するということをなるべく避けて)、ということが、企業の財政状態を適切に表しているかどうか、といえば、そうではないでしょう。

計算機の発展とともに、安価に、確実性の高い推定が可能になってきました。こうした時代においては、やはりファイナンス的な推定がスタンダード化すること、時代の流れであり、必然だったといえます。

ただし、この推定値が入ってきたことが、監査の現場にとって悩みの種になっているということはまた改めて書きたいと思います。

この記事が気に入ったらサポートをしてみませんか?