【Xデーは、いつ?】日経平均株価が、ニューヨークダウを追い越す日がやってくる!

1. 日経平均割安、ニューヨークダウ割高の 理由

イールドスプレッドとは、長期債金利から、株価に対する利益の水準を見る「益利回り」を引いた数値で、赤のマイナス幅が大きいほど、株価が、債券に対して割安を示す。

日本株のイールドスプレッドは、下記チャートの通り、過去10数年、▲2%から▲8%にマイナス幅が拡大しており、日本株が日本国債に対して、割安感が強まっている状況を表している。

①(日本株のイールドスプレッド推移)

一方、米国株のイールドスプレッドは、下記チャートの通り、▲6%から▲2%にマイナス幅が縮小してきており、米国債に対する米国株の割高感が強まっている状況を表している。

これは、将来、米国の利上げサイクルが終了すると、米国株売り、債券買いが出回りやすい状況ともいえる。

②(米国株のイールドスプレッド推移)

(ファイナンシャルスターからの引用)

2. 米国債券ショートポジションが歴史的水準 まで拡大

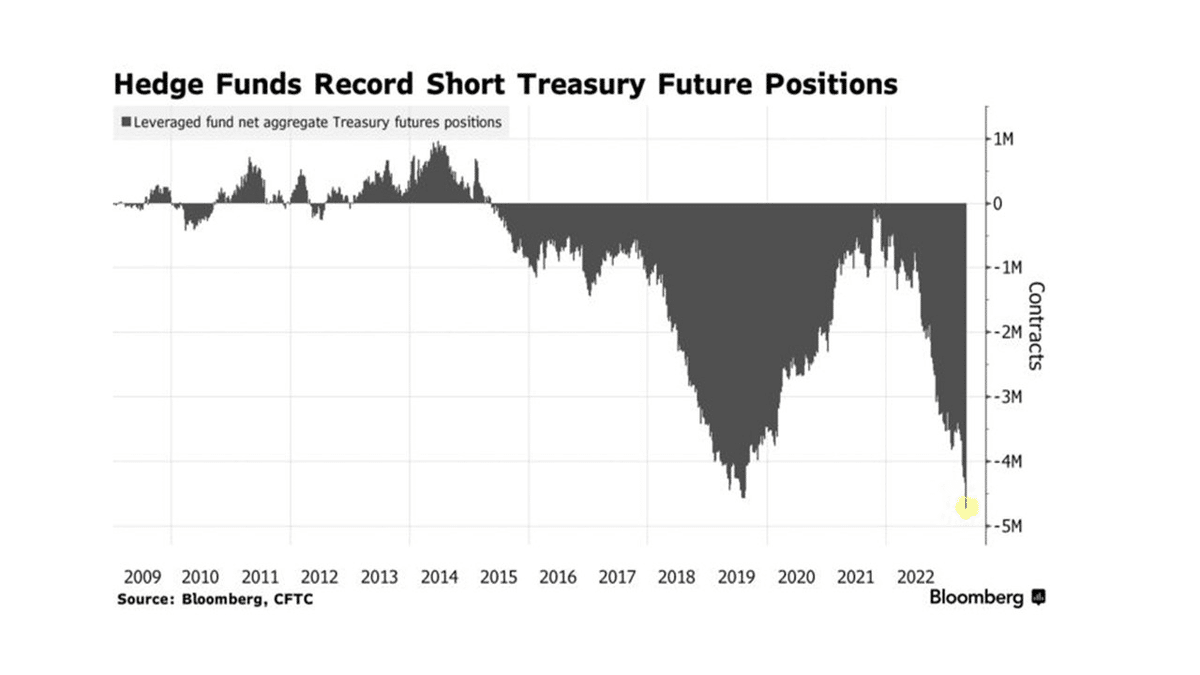

下記チャートは、米商品先物取引委員会(CFTC)による米国債券先物ポジション推移を表しており、上に行けば、米国債の買い越しを表し、下に行けば、米国債の売り越しを表している。

(米国債CFTC建玉推移チャート)

足元の状況は、米国の追加利上げ高まりから、米国債の空売りポジションが、2019年以来の水準まで足元大きく拡大している。しかし、これは、逆に、将来、利上げに打ち止め感が広がると米国債の買い戻しの余地が大きいこと示唆している。

3. 米国債の逆イールドが歴史的水準まで拡大

下記チャート上部は、赤線のゼロから上が、米国10年債利回りが2年債利回りを上回る状態を表し、順イールドという。一方、ゼロから下に行くと、米国10年債利回りが、2年債利回りを下回る状態を表し、逆イールドという。

下記チャート下部は、米国2年債と10年債のそれぞれの過去の利回り推移で、直近では、2年債利回りの上昇幅が、10年債利回りを超えている状況を表している。

(米国債2年10年イールドスプレッド並びに利回り推移チャート)

(Bloombergからの引用)

現在は、米国の10年債利回りが、2年債利回りを下回る逆イールドが続いており、しかも、逆イールドの幅が、一時1%近い水準まで拡大しており、1980円代初頭のボルカーショックと呼ばれた激しい金利引き上げ時期以来の水準にある。

また、歴史的に、逆イールドが発生すると米国経済がリセッションに陥るのが過去のパターンである。景気後退が発生すると、成長率鈍化により、株安、金利低下が起こることが多い。

4. 今後の日本株、米国株の展開を予測

米国の追加利上げ観測に関しては、今月は、見送りの公算が高い一方、来月には、追加利上げがあり得るとの見方が根強い状況にある。しかし、その一方で、今週発表の米国の5月消費者物価指数が、4%台前半まで低下するとの見方が強まっており、市場の争点が、インフレ懸念から景気後退に移行していく可能性がある。

特に、来月のFOMCでも市場の予想に反し、金利据え置きが決定されると、米国の利上げ打ち止めが意識され、積み上がった米国債ショートポジションの巻き戻しが活発化する可能性がある。

通常の金融相場であれば、長期金利の低下は、株高要因となるが、今後の景気後退入りを意識する展開となると、米国株の頭が重くなる展開もあり得る。

一方、日本の政治状況に目を向けると、最近の岸田政権の支持率上昇を受け、早期解散観測が高まっている。過去、解散が発表されると総選挙までは、新政権への期待感から、日経平均株価が堅調に推移しやすい傾向にあり、現在の日経平均株価上昇に更に弾みがつく可能性もある。

このように歴史的に割高な水準にある米国株が、利上げ打ち止めとともに、頭打ち感が広がる可能性がある一方、過去10数年割安に放置されてきた日経平均株価には、上昇の余地が大きく、30年ぶりに物価上昇と賃上げの好循環が発生することを期待して、今後、1,2か月の間に日経平均株価が、ニューヨークダウに追いつく日がやってきても不思議はない。

前回のレポートは、こちら

20230613執筆 為替アナリスト 林 哲久

この記事が気に入ったらサポートをしてみませんか?