【米国株】AIブームとドットコムバブル:共通点と相違点から見るAI株ブーム持続可能性

近年のAIブームは、2000年前後のドットコムバブルを彷彿とさせる面があるとの指摘がよく聞かれます。果たして、AIブームはドットコムバブルの二の舞となるのでしょうか。それとも、今回は持続的な成長につながるのでしょうか。本記事では、AIブームとドットコムバブルの共通点と相違点を整理し、AIブームの持続可能性を探ります。

サマリー

AIブームとドットコムバブルには、革新的技術の登場や関連インフラへの投資など、共通点が見られる。

株価推移は似ているが、その中身は全く異なる。関連企業のIPOも目立たない。今のAIブームは、バブルとは言えない。

インフラ投資主体の財務体力も重要な違い。今回はデジタル経済の中心にある懐の深い大企業が支える。

ただし、当時と比較したうえで注意すべき点もある。AIブーム持続のカギを握るのは、AIサービスによる収益化の拡大と、金融引き締めの影響回避。

AIブームとドットコムバブルの共通点

AIブームとドットコムバブルには、いくつかの共通点が見られます。まず、両者とも革新的な技術の実用化におけるブレイクスルーがブームの引き金となりました。ドットコムバブルではインターネット技術、AIブームではディープラーニングなどのAI技術が、それぞれ実用化の域に達したことが、ブームを巻き起こしました。

また、関連インフラへの投資が活発化する点も共通しています。ドットコムバブルではインターネット網の構築に、AIブームではトレーニングによりAIモデルを構築し、そして動かす(推論)、GPUなどのAIインフラの拡充に、多額の投資が行われています。加えて、これらのインフラ投資の収益化には、結局は関連サービスによる収益化が不可欠である点も似ています。

株価推移は似ているが、その中身は大きく異なる

他方、AIブームとドットコムバブルには、重要な違いも存在します。第一に、ブームの中心にいる、インフラ構築に不可欠な機器を独占する企業の株価推移です。ドットコムバブル期には、インターネット網の構築に不可欠なルーターなどのネットワーク機器で高いシェアを持つシスコシステムズ(シスコ、ティッカーCSCO)がもてはやされました。今日のエヌビディア(ティッカーNVDA)と似ています。

シスコの株価は暴騰した後、2000年3月に天井を打ち、その後暴落しました。この暴騰の軌跡は今のエヌビディア株に似ていると言われます。確かに形は似ていますが、中身を見ると全く異なります。

シスコは、PERが拡大する形で株価を上げました。つまり、将来の収益への期待によって株価が大きく上昇しました。が、実態が伴っていませんでした。対照的に、エヌビディアの株価上昇は、PERは大きく上昇しておらず、業績(実績および短期の業績予想)が株価の上昇をけん引しています。

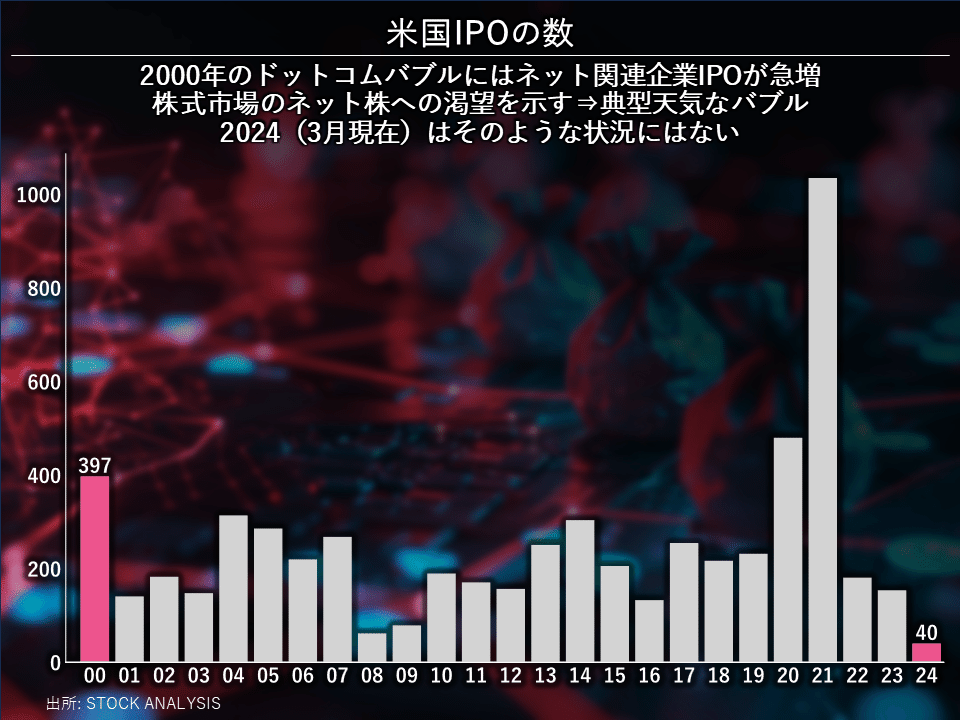

第二に、関連企業のIPO動向です。ドットコムバブル期には、ネット関連企業のIPOが急増するなど、典型的なバブルの様相が見られました。しかし、現在のAIブームでは、特にAI関連企業が矢継ぎ早に上場するような動きは見られません。

以上、現在のAIブームは、株価上昇が業績の実態を伴っていること、IPO市場が落ち着いていることから、少なくとも今は、バブルとは言えない、と考えます。

インフラ投資主体の財務体力も重要な違い

インフラ投資の主体の違いです。ドットコムバブル期の投資主体は、AT&Tなどの安定したキャッシュフローを持つ企業も含まれていましたが、AOLやワールドコムなどのインターネット関連企業も大きな存在感を示していました。これに対し、AIブームでは、デジタルにシフトした経済のど真ん中に位置づけ、潤沢なキャッシュを稼ぎ保有する大企業が投資の中心となっており、相対的に安定度が高いと言えます。

AIブーム継続のカギ

では、AIブームが持続的な成⾧につながるためには、何が必要でしょうか。当時との比較を経て、2つのポイントが見えます。

一つ目は、AIサービスによる収益化の拡大です。現時点では、OpenAIやMicrosoftなどの先駆的なAI企業でも、売上規模はまだ、ドットコムバブル期のインターネットサービス企業を下回っていると推察されます。経済規模の拡大を踏まえると、AIサービスの市場はまだ限定的と言わざるを得ません。AIブームの継続には、収益化できる企業の増加と市場規模の拡大が不可欠です。特に、AIを使って顧客に価値を提供できているとするソフトウェア企業、Salesforce(ティッカー:CRM)やサービスナウ(ティッカー:NOW)による意味あるAI収益の報告を注視しています。

※OpenAI:経営陣の見通しとされる。

マイクロソフト:最新決算でAzureの成長の6%がAI需要と発言。Azureの昨年2Qの売上が$15Bn(Intelligent Cloud部門が$21Bnから)、昨年はまだAI需要がほぼないと仮定。$15Bn x 6% x 4(四半期) = $3.6Bn

二つ目は、金融引き締めの影響です。

実は、好景気後の金融引き締めの局面の中にいる、というのは現在とドットコムバブルの重要な共通点です。米中央銀行FRBが利上げを行い、2000年は利上げ中、今はそのピークにいます。但し、ニュアンスは異なり、現在の方が金融引き締めがもたらすリスクは大きいかもしれません。

当時は好景気が続く中でインフレは抑えられており、将来のインフレを防ぐための予防的な利上げでした。利上げ幅も2%程度です。今回は実際に高インフレが起きており、FRBはこの抑制に本気を出しており、利上げ幅は5%を超えています。

当時、金融引き締めがインターネット企業の資金調達を妨げ、ドットコムバブル崩壊の要因の一つになったという意見もります。現在の金融引き締めの米国経済全体、そしてAI関連産業への大きく悪影響を与えないことが、AIブーム継続を左右する可能性があります。

まとめ

AIブームとドットコムバブルには、革新的技術の登場や関連インフラへの投資など、共通点が見られます。しかし、AIインフラ企業の株価のけん引役や投資主体の財務体力など、重要な違いも存在します。AIブームが持続的な成⾧につながるかどうか、AIサービスによる収益化の拡大と金融引き締めの影響を注視していきます。