【米国株】①エヌビディア株はまだ「買い」か?➁次のAI関連テーマを有力各社トップ発言から抽出。③PERバリュエーションもあわせてチェック

「AIバブル」と言われてかなり時間が立つ今でも、高騰を続けるAI半導体エヌビディア(NVIDIA)株。

エヌビディアは今からでも買いか?

結論:既に「バブル」かも知れないが、まだ「バブル末期」とは言えず、AIのテーマに乗るにはまだまだ大本命。

また、「次のAIテーマ」についても生成AI有力各社の発言をもとに広めに検討します。

エヌビディアまだ「買い」か?

エヌビディアのPERはまだ「割高」とは言えない

下の黄色い線はエヌビディアのPERの推移を示しており、直近では34.7xとなっています。PERは1年後予想利益ベースで、本記事を通して共通です。

34.7xという今のPERですが、過去は30~60xのレンジで推移しており、それとの比較では「割高」とは言えず、むしろレンジの中では下の方です。

株価高騰の裏で利益・利益予想も大きく成長し、2023年との比較でPERはむしろ下落しました。さすがに、2024年に入ってからの株高には利益予想が追いつかずPERは上昇しています。

上のグラフでは、あわせて、緑で予想売上成長率の推移も示しています。(今期予想から2年後までの2年間のアナリスト予想の平均。本記事を通して共通。)

見方としては、黄色のPERと緑の予想売上成長率が大きくシンクロしていますが、この2つの線の関係から、その時の成長期待と比較したPERの割安・割高を見ることができます。

また、上に株価とアナリスト目標株価(平均)も参考として示しています。

本記事では、「予想」とは、断りがなければ「アナリスト予想の平均」を示します。

なぜ、もっと高くないのか?

売上成長率は徐々に低下していくと見られているからと考えます。つまり、生成AIブームによるAI半導体(GPU)の需要成長はある程度一過性のものと見られているのではないか、ということです。

下のグラフはアナリスト予想の売上成長率です。アナリスト予想は3年先までになっていることが多く、そこから先は意味のある平均値が取れないことが多いため27年1月期までを示しています。

つまり、前期24年1月期に100%超える成長を遂げた後、今期25年1月期は続いて80%と驚異的な成長が予想されていますが、その後は19%、15%と低下していきます。

エヌビディアのAI半導体(GPU)の半分は、マイクロソフト、グーグル、アマゾンなどのクラウド大手がデータセンターを構築するにあたって使われています。データセンターはAIを作り、動かす「AI工場」と言うことができます。工場への投資にあたるので、GPUは資本財です。クラウド大手ではGPUの費用は、直接的には主に「売上原価」ではなく「設備投資」として計上されます。ChatGPTのような生成AIが返す回答をクラウド大手の製品とすると、GPUは製品を提供するため毎回一定の量が消費される原材料ではなく、最初に大きく投資してそれを毎回利用して製品を生み出す工場設備の位置づけなのです。その意味では、一時的なクラウド大手の顧客の生成AIへの需要減退や景気後退などが起きた時に、クラウド大手各社が設備投資を絞り、GPUへの需要は大きく低下することが見込まれます。2022年末のChatGPTリリースに始まり今まで拡大の一本調子で来たためこのあたりが見えにくくなっていますが、需要は本来ボラタイルな可能性があります。このような背景がアナリストの成長予想や現実的な水準のPERに織り込まれていると考えます。投資判断の上で重要なリスクとして理解しておくべきポイントかもしれません。

成長期待・PERはまだ高まる余地がある。

とはいえ、生成AIは、多くの人が実際に使用してその凄さを理解しており、また、インターネットやiPhoneに続く革命的な出来事と言われています。その生成AIの製造装置をほぼ独占するエヌビディアのPERが30倍そこそこで「バブル」とは、違和感があります。「バブル」の過去事例を見ると、2000年までのドットコムバブルで「インターネットの背骨」を独占するとされていたシスコシステムのPERは5年ほどをかけて150x程度まで上昇したそうです。これを見ると、まだバブル末期はほど遠いと見ることができそうです。

また、有力AI半導体関連企業のトップの市場規模予想からも、アナリストの成長期待は上昇余地があると言えそうです。

エヌビディアはデータセンターへの今後5年間で1兆ドルを超える投資と、年間市場機会(TAM)は数千ドルの市場規模を予想しています。

エヌビディアと唯一張り合える大量生産AI半導体(GPU)のAMDは、2027年、データセンター向けAI半導体の市場規模は4,000億ドルになると予想しています。

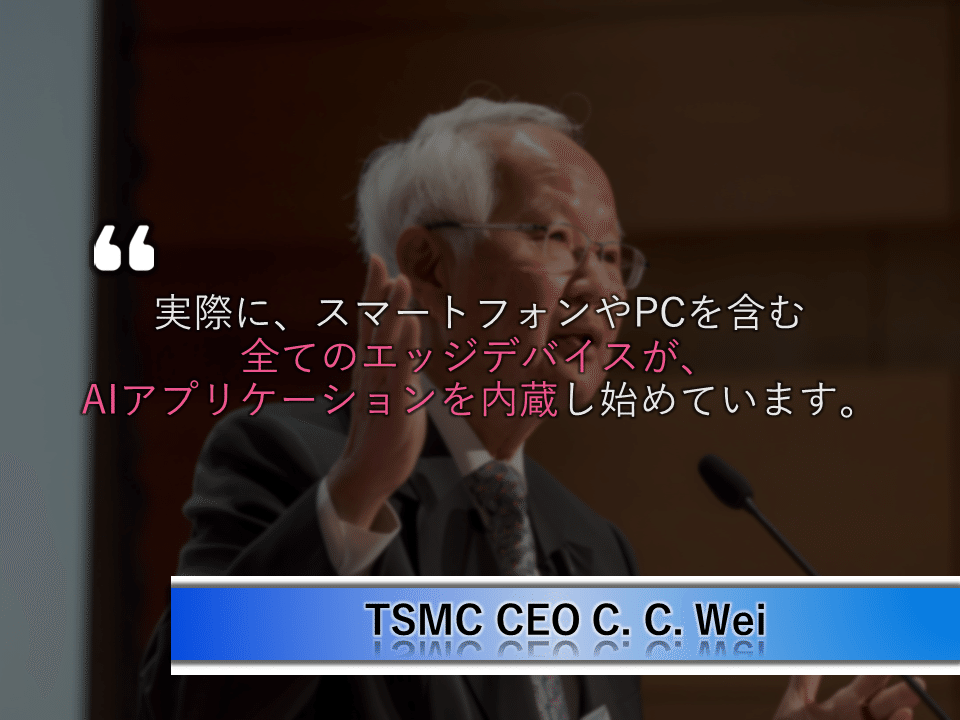

エヌビディアのAI半導体の製造を一手に請け負う(エヌビディアは開発に特化)半導体受託生産最大手の台湾TSMCは、AI関連半導体の市場は今後5年間、平均で年間50%成長すると予想しています。

これらの見方からは、エヌビディアの2026年売上高アナリスト予想1,500億ドル(ゲームなど他部門も含む全社売上)はとても現実的な水準と言えます。

今後、アナリストがこれら企業のトップよりも市場規模に関して楽観的な見方をする可能性もあり、その場合にはより高いPERが許容されます。

そして、その可能性は低くないと考えます。現在、生成AIのアプリケーションと言えば、ChatGPTのような大規模言語モデルを用いたチャットか、Midjourneyのような画像生成やビデオ生成が思い浮かびます。しかし、生成AIの応用範囲は国・産業を超えて広がっています。

国への広がり。

例えば生成AIのライフサイエンスへの応用が急速に進みますが、薬の開発において生成AIによる革新的な成果が報告されれば、AI半導体の将来の市場規模の予想は跳ね上がるのではないでしょうか。各業界で同様のことが起きる可能性があります。

引き続き本命はエヌビディアでいいのか?

データセンター向けAI半導体(GPU)では、エヌビディアが90%を占めているとされます。

ただ、前出のAMDがエヌビディアを追い上げます。また、クラウド大手各社も独自開発のカスタムAI半導体を既に利用しています。競争環境は今よりは厳しくなることが想定されますが、エヌビディアの絶対的な強みは、ソフトウェアを含む彼らのプラットフォームがAI開発社の中での「業界標準」になっていることです。この「業界標準」化がソフトウェア開発では非常に重要で、開発者を惹きつけ、そこが技術革新の起きる最前線となり、更に開発者を惹きつける、というサイクルを作ることができています。

つまり、仮にAMDやクラウド大手がエヌビディアよりも高スペックの製品を作れたとしても、それだけでエヌビディアのリードは崩せない、ということのようです。

また、エヌビディアのデータセンター部門の売上高の内訳も安心材料を提供します。

まず、推論関連の売上が40%を占めています。AIモデルを構築することを「トレーニング」、構築したAIモデルを使って我々ユーザーのリクエストへの回答を作成することを「推論」と言います。生成AI市場が成熟化するに連れて、計算パワーに対する需要はトレーニングから推論へシフトすると考えられています。一般にトレーニングは推論よりも格段に大きい計算パワーを必要とし、エヌビディアの高スペック・高価格のGPUはトレーニングに使われても、高価格がゆえに推論でどうなのか、と見られていました。しかし、しっかりと推論の需要も抑えられているようでプラス材料です。

また、エヌビディアの躍進はもちろんCEO Jensen Huangの先見の明あってのものですが、GPUの潜在能力を引き出す上で必須となる高効率で高速にデータをやり取りする「ネットワーク」に関しても合わせてしっかりと業界標準となる製品を提供して収益機会を取りこぼしません。

一方、競合のAMDの投資対象としての相対的な魅力は高いとは言えません。エヌビディアに遅れて本格的にデータセンターAI半導体を立ち上げる中、成長期待が先行し、PERで見るとエヌビディアよりも割高となっています。

また、AMDはAI半導体とは異なるIoT半導体のXylinxという大型買収を経ており、またデータセンター部門としてもまだ従来型のCPUが主流であるため、データセンターAI半導体のエクスポージャーはエヌビディアと比較して低くなっています。

結論として、「本命はエヌビディア」のままでよいと考えます。

次の投資テーマ①:AI半導体向けメモリ(HBM)

次に、「次のAI関連の投資テーマ」を検討します。

これらのテーマは米国のAI有力各社トップの発言内容から抽出しており、それらを引用します。

まずは、AI半導体用メモリ(HBM)です。

半導体製造装置、世界最大手の一社ASMLは、AI半導体の潜在能力を最大限に引き出す上でのボトルネックを「HBM」と見ています。

HBM(High Bandwidth Memory)とは、単純化すると、AI向けデータセンターなどで使用される特殊なメモリ技術です。エヌビディアなどのGPUは、通常、DRAMと呼ばれるメモリにデータを一時的に格納し、そのデータを順次処理します。しかし、GPUの処理速度が向上しても、メモリとのデータ転送速度が追いつかなければその性能を十分に活用することはできません。

この問題に対処するため、AIアプリケーションの需要に応えるための高速メモリとしてHBMが開発されました。HBMは、複数のメモリチップを重ね、GPUと直接接続することで、大容量のデータ転送と高速化を実現しています。

下がDRAMとHBMの市場シェアです。HBMはDRAMのサブカテゴリです。DRAM市場を3社が寡占しており、各社がHBMも手がけています。

DRAM全体では首位韓国サムスン電子に韓国SKハイニックス、米マイクロン・テクノロジが続いています。

HBMではSKハイニックスがリードし、米マイクロンが後発となっています。

次に、メモリ大手の発言からこのHBM市場の特徴を読み解いていきます。

DRAM全体2位、HBM首位の韓国SKハイニックスによると、中長期で60%と非常に高い成長が見込まれています。

HBMは顧客に合わせたカスタムやスケジューリングなど、顧客とのすり合わせが非常に重要、ということです。コモディティ、大量供給型の従来のDRAMとは大きく異なります。

そうしたこともあり、少なくとも1年前には顧客との契約が行われる、ということです。

これらはDRAM企業の投資を検討するにあたり非常に重要です。DRAM業界はコモディティ、大量供給といった特性から、突発的な需要減退時に業績が大きく悪化しやすい非常にボラタイルな業界と見られています。このようなことから、後で見るPERなど投資家からの評価も高くなりにくくなっていました。

しかし、HBMへの移行により業績の予見性が高まり、業績のボラティリティが低くなるのであれば、HBMの成長性とは別の要素として、評価が高まる可能性があります。

さらに、HBMの急成長が従来のDRAM事業にも好影響を与えることも示唆されています。HBMの製造は、従来の700近くからなるDRAM製造工程に、数十の追加工程を加えて行われるようです。従来のDRAMの生産設備は、HBM用に転用可能なのです。そして、重要なのはDRAMと同じ容量のHBMを生産するには、DRAMと比較して2倍の生産能力が必要、というポイントです。つまり、生産能力が一定とすれば、各社が生成AIブームで需要が旺盛なHBMに製造能力をシフトさせるにつれ、DRAMの供給はどんどん少なくなり、DRAMの需給が引き締まり、価格が上がりやすくなる、ということです。実際に各社は設備投資により生産能力を増強させるのですが、構造的な追い風になりそうです。

ダイは回路を作成後に切り分けられた1枚の半導体チップ、DDRは従来型のDRAMです。

マイクロン・テクノロジ(ティッカー:MU)

この分野での投資対象としては、マイクロン・テクノロジに注目します。

米国企業であり、韓国の為替およびその他特殊要素を気にしなくてよいこと、また、米国における近年の「自国回帰主義」の恩恵を受ける可能性があること。また、DRAMの事業構成が高いことからです。サムスン電子はGalexyスマホ事業や半導体受託生産事業を抱えており、SKハイニックスはAIの恩恵を受けにくいNANDというDRAMとは異なるメモリ事業の割合も大きくなっています。

マイクロンはつい先日、HBM3Eという最先端技術の生産開始と、最新のエヌビディアH200への採用を発表しました。

https://investors.micron.com/news-releases/news-release-details/maikuron-6

また、マイクロンとSKハイニックスはエヌビディアのデータセンターAI半導体生産を担うTSMCとパッケージング協力を結んでいます。上のSKハイニックスの発言の中でも「先進的なパッケージングなどの新技術に対応する能力も必要」とあったように、HBMは製造だけでなく、最終ステージでGPUと直接接続させるパッケージングを行う上での技術やTSMCとの協業体制が重要になります。

サムスン電子はTSMCと半導体受託生産事業で競合するため、協業体制を取りづらいと言われています。

下はマイクロンの部門別売上高です。2023年は全体の需要が減退した厳しい年で、最終損益は赤字となりました。

今後はHBM需要によりCompute & Networkingの強い回復が期待されます。また、前述の生産をHBMにシフトした副次的効果により従来型のDRAM事業であるMobile/Embeddedも恩恵を受けそうです。

下はマイクロンのPERです。

直近は赤字のため、PERは歪んだ数字になってしまっています。しかし、25年度予想ベースのPERは15x、26年度では13xと割高ではないと言えます。

次の投資テーマ➁:コンシューマーインタネット企業の生成AIアプリケーション

メタ(ティッカー:META)

既に実需が利益をドライブする半導体とは異なり、実際の生成AIを活用したアプリケーションへの投資家の期待は高いとは言えません。

その中でも、メタ(旧フェイスブック)は、最も上手くAIを活用して利益を挙げている一社と言えます。メタはAIを活用してFacebookやInstagramなどのプラットフォーム上でのコンテンツ推薦を改善しています。これにより、ユーザーが関心を持つ可能性のあるコンテンツを効果的に提示し、エンゲージメントを向上させています。また、生成AIに関してもオープンソースの業界標準とも言える「LLaMA2」を提供するなど、高い能力を有しています。

CEO Mark Zuckerburgの発言からは野心的な生成AIプロダクトのリリースが期待されます。

メタのPERは2022年の底から大きく回復していますが、25x程度とS&P500の21x程度と比較しても割高感はありません。

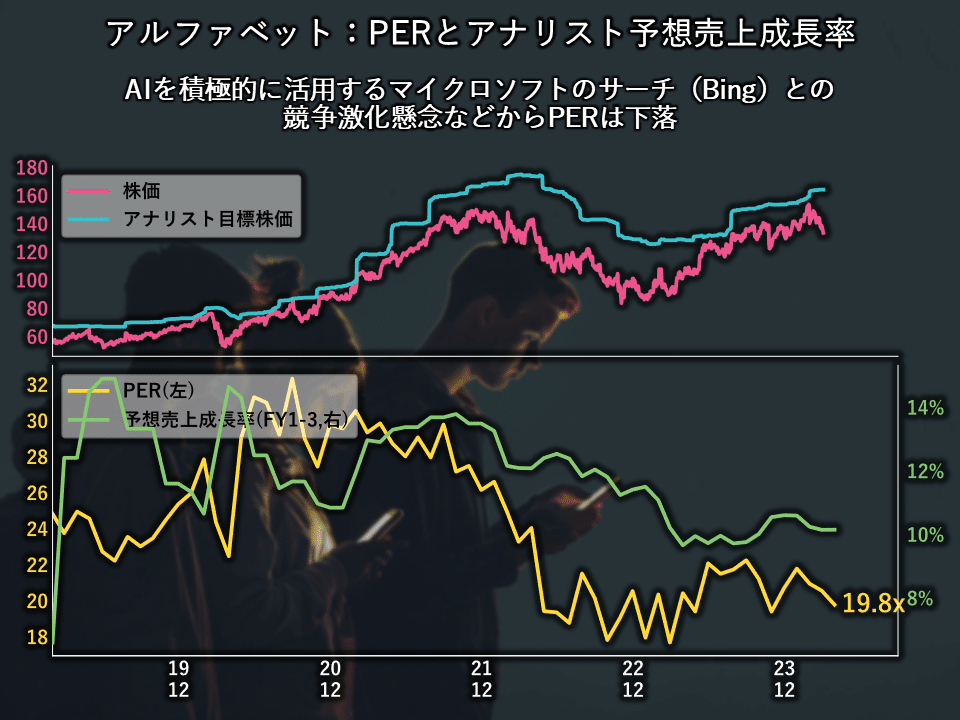

アルファベット(ティッカー:GOOGL)

グーグルを傘下に持つアルファベットは、市場をほぼ独占するサーチ市場において、生成AIを活用したマイクロソフトの攻勢を受けています。グーグルが生成AIを活用してどのようにサーチを変革するのか注目が集まり、答えが待たれています。

これまで、グーグルはサーチを中心として、クリエイターが優良なコンテンツをウェブ上に掲載するインセンティブ与え、それによりユーザーのサーチ体験を向上させる、多くのユーザーが広告を呼び、クリエイターに還元する、という画期的なエコシステムを作り上げました。しかし、生成AIによるサーチではウェブページに飛ばずとも、ひとつの回答が提示されます。ユーザーにとっては便利なことかもしれませんが、これではクリエイターへのインセンティブ構造は失われ、ウェブ上の優良なコンテンツは次第に枯渇してしまいます。このエコシステムを守りつつ、生成AIを活用した新しいビジネスモデルをどう再構築していくのかが期待されています。

このようなサーチ事業での既存の地位を守り切れない懸念などから、アルファベットのPERは下落基調にあります。しかしグーグルは最新の生成AI、サーチエコシステムへの理解、事業構築力を有しています。新しいビジネスモデルに関して、これだ、という回答が提供されれば、評価は劇的に改善する可能性を秘めています。

次の投資テーマ③:エンタープライズ(企業向け)ソフトウェアの生成AIアプリケーション

この分野でも企業全体の成長を大きく加速し、投資家からの評価を段違いに上げるAIアプリケーションはまだ出てきていないように見えます。しかし、その種は見えているかもしれません。ここでは、サービスナウ、マイクロソフト、セールスフォースを取り上げます。

サービスナウ(ティッカー:NOW)

サービスナウはエヌビディアとの協業し、既存ソフトウェアに生成AIを導入しました。初期の反応は良好なようです。

サービスナウのPERは上昇傾向ですが、特にAIによる成長加速期待は現時点では大きく織り込まれていないように見えます。

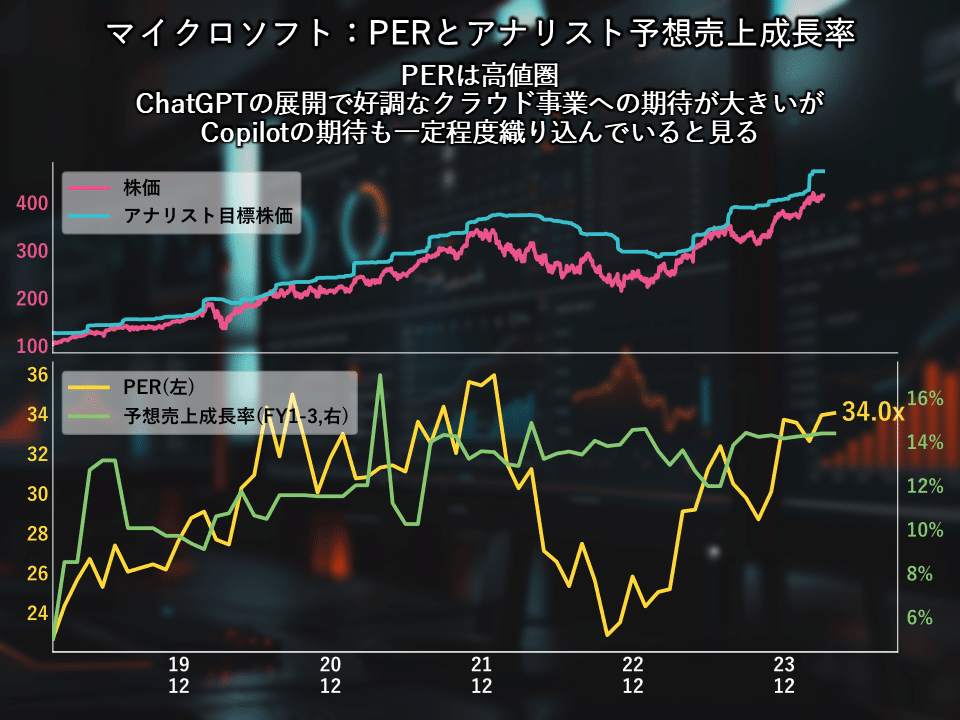

マイクロソフト(ティッカー:MSFT)

マイクロソフトは、オフィスCopilot、ファイナンスCopilotなど、矢継ぎ早に自社ソフトに生成AIによるアシスタントを導入しています。初期的な反応としてエンゲージメント(積極的に使おうとしているアクション)の成長が見えている、とう段階です。

マイクロソフトのPERは高値圏にあり、ChatGPTの展開で好調なクラウド事業への期待が大きいものの、Copilotへの期待も一定程度織り込んでいると見られます。

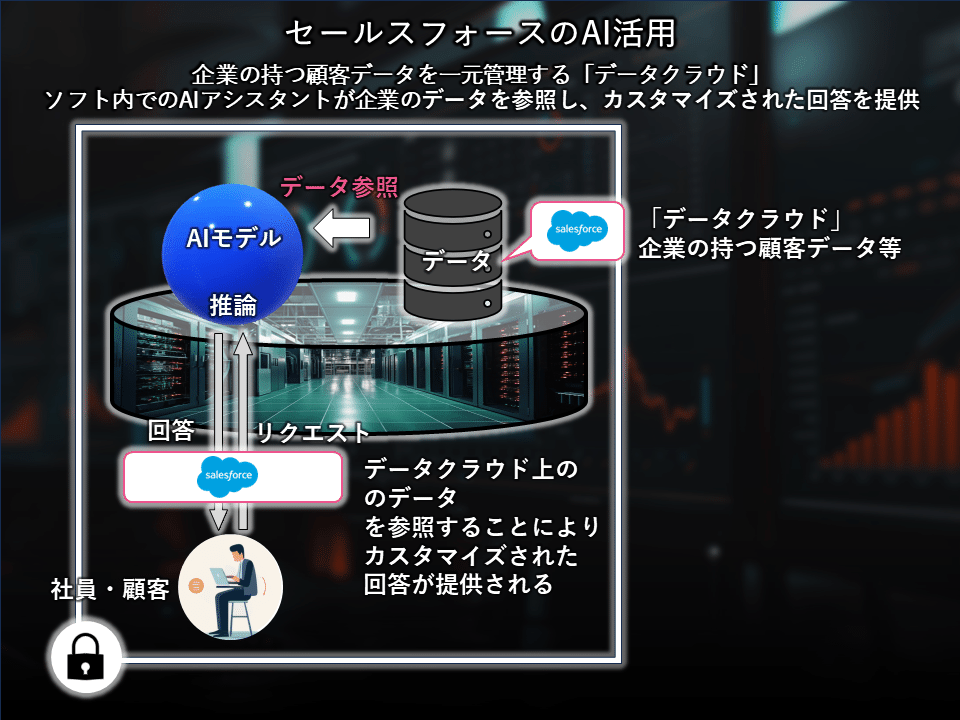

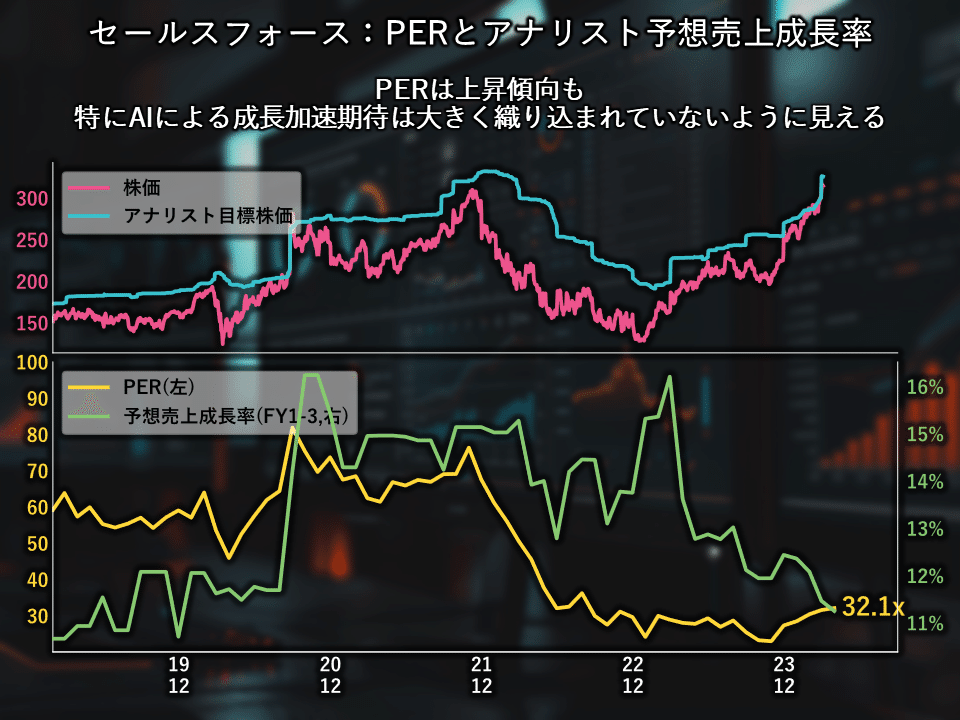

セールスフォース(ティッカー:CRM)

セールスフォースは生成AIを活用し、シンプルな仕組みながら実用的なAIアプリケーションを提供しています。生成AIへのリクエストを「プロンプト」と言いますが、顧客である企業は「データクラウド」に各種データを保管しておくと、ユーザーである顧客や社員があるプロンプトを送った際に、関連する情報やワークフローの指示を「データクラウド」からピックアップし、プロンプトにそのデータを統合します。それをAIモデルに処理させることで、無味乾燥な一般論の回答ではなく、個別にカスタムされた回答が提供される、とのことです。例えば、「お客さん〇〇さんにあった商品をおすすめするメールを作成して」とリクエストを送ると、〇〇さんの情報を検索、それを使って適切な商品をピックアップし、メールに落とし込む、ということまでできるようです。

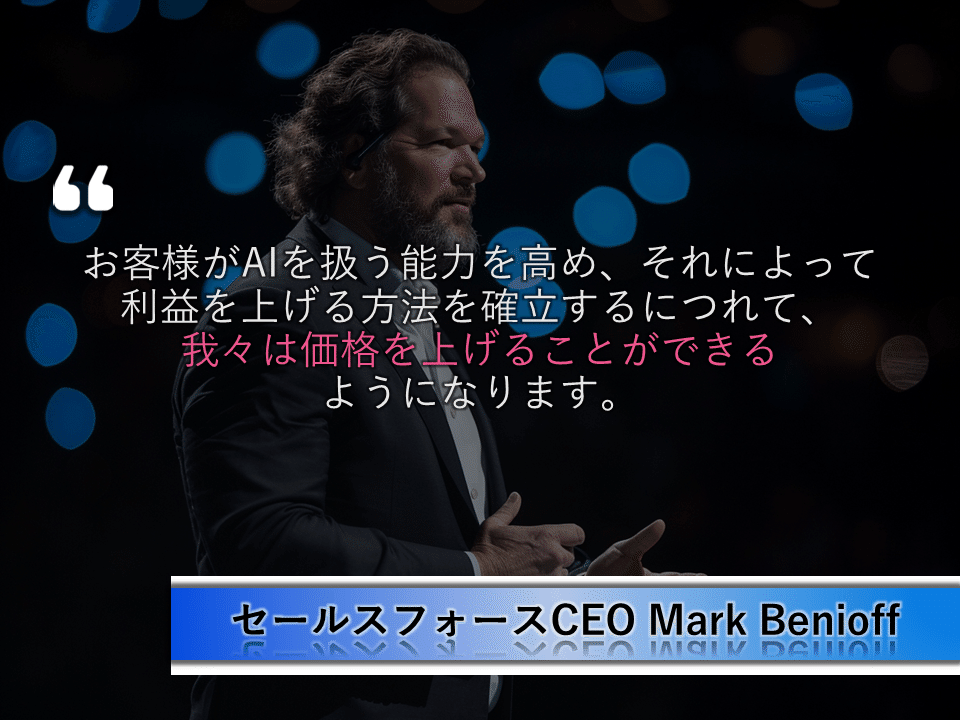

この機能により、データをわざわざセールスフォースの「データクラウド」保管する意義が高まり、「データクラウド」の成長率は20%程度と会社全体の10%を上回る成長事業となっています。ただ、まだ全社の成長を底上げするほどのインパクトは見られていません。もしかすると、まだフリーミアムモデルでいうお試し期間にように、生成AIの活用を企業に浸透させる努力をしているステージなのかもしれません。これが浸透するに連れ値上げによる収益化が期待できます。

セールスフォースのPERは上昇傾向ですが、特にAIによる成長加速期待は大きく織り込まれていないように見えます。

次の投資テーマ④:オンデバイスAI

オンデバイスAIとはPCやスマホ上にAIモデルを置き、デバイス上の半導体により推論を行う、といったものです。先端部分(PCやスマホ)でAIを動かすことからエッジAIとも呼ばれます。ChatGPTをはじめとして、現在はクラウドでの推論がメインですが、オンデバイスAIは、高速化、データセキュリティー強化、低価格(無料)化などのメリットがあると考えられています。

クアルコム(ティッカー:QCOM)

この分野で先端を行くのが、iPhoneを除くハイエンドスマホに半導体を提供するクアルコムです。PC半導体への本格参入も予定されており、次期Windowsに関連してマイクロソフトと協業しています。

クアルコムのPERは回復傾向ですが過去レンジの中間あたりにあり、絶対値も17xとS&P500の21xと比較しても割高感はありません。

アップル(ティッカー:AAPL)

アップルからの生成AI活用に関する発表はまだですが、そのインストールベース(顧客基盤)をもってすれば、オンデバイスAI導入の潜在性は非常に高いと考えます。今年後半には何らかの発表があるようで、それにより株価が大きく動く可能性があります。

アップルに関しては以前からPERは絶対値としては27xとS&P500の21x程度と比較して、一桁の成長率が期待される企業としては割高と言えます。直近は株価がAI関連企業に置いて行かれPERが下落傾向です。

次の投資テーマ⑤:エンタープライズ(企業)のオンプレミスサーバー

インテル(ティッカー:INTC)

インテルによれば、企業のデータ80%はオンプレミス(クラウド上でなく社内サーバー)にあるということです。このデータのあるところに生成AIが移行していく、という考え方で、企業はAIサーバーを社内に設置するだろう、というものです。

デル(ティッカー:DELL)

サーバー大手のデルも同様、AIがオンプレミスへの移行するトレンドを予想しています。

次の投資テーマ⑥:人型ロボット

生成AIが頭の部分を劇的に進化させることにより、意外にも人型ロボットの実用化が近い可能性があります。

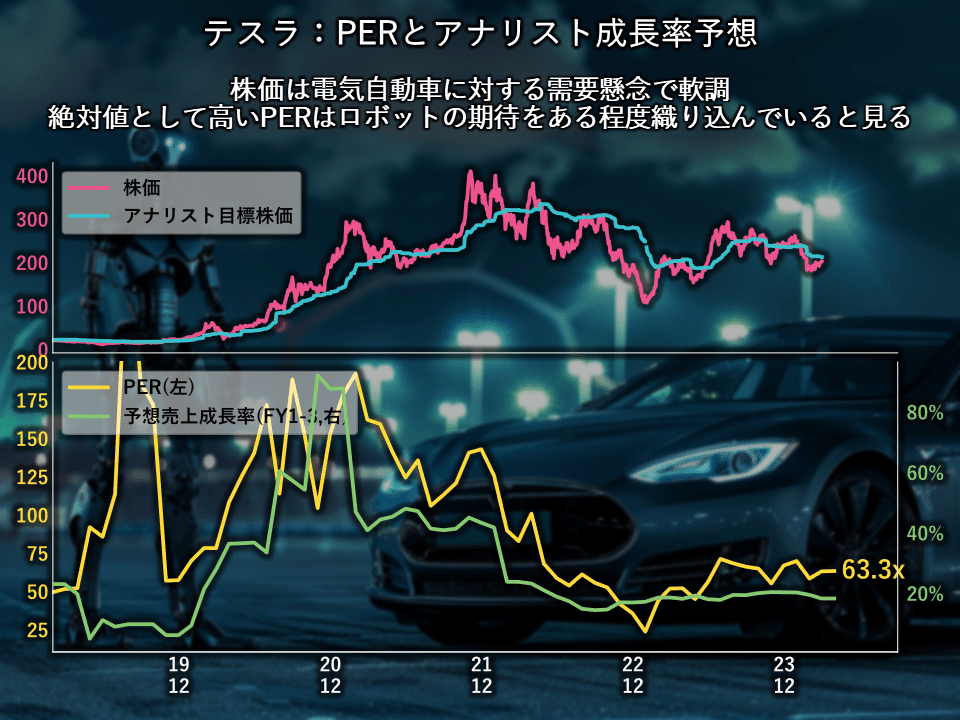

テスラ(ティッカー:TSLA)

テスラは人型ロボットは四輪ロボット(自動車)の延長線上にあり、人型ロボットのオプティマスを来年2025年に数台出荷できる可能性がある、と豪語します。

テスラの株価は電気自動車(EV)に対する需要減退懸念および中国EVメーカーとの競争激化懸念で軟調に推移していますが、絶対値として高いPERはロボットの期待をある程度織り込んでいると見ます。

次の投資テーマ⑦:安定・クリーンエネルギーによる発電データセンターの電力需要への対応

データセンター、特にAIデータセンターは大量の電力を消費します。このままでは2030年には現在の総電力をITのみで消費する、という試算もあるほどです。(出所:半導体超進化論 黒田忠広 日経プレミアムシリーズ)

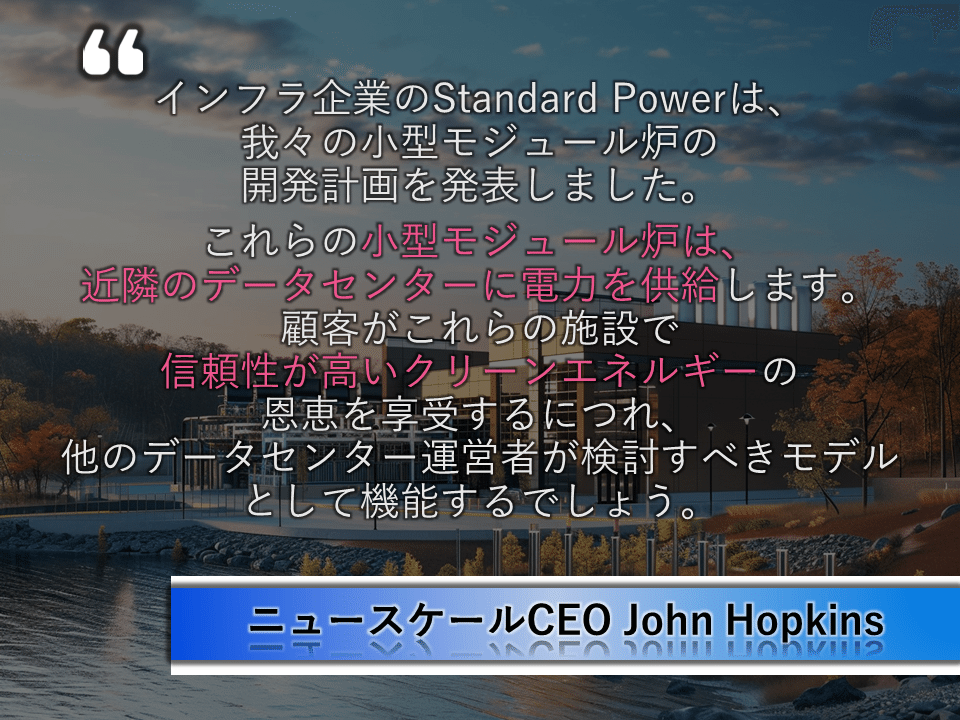

データセンターの需要に対応するため、小型原子力発電所である小型モジュール炉(SMR)を建設する動きが出てきており、トレンドとして確立するか注視に値すると考えています。

ニュースケール・エネルギー(ティッカー:SMR)

SMRとして唯一、米国原子力規制委員会(NRC)で安全設計認証を有するニュースケール・エネルギーは米国上場企業です。

以上、AI投資に強気のバイアスを持って各テーマを見てきましたが、特にAI半導体の株価は高騰しており、何らかのセンチメントへのネガティブなショックによりここで取り上げた各社の株価が急落する可能性も想定すべきです。様々な視点からの検討を経た上での高度な投資判断が要求される状況にあると考えています。

※スライド背景はMidjourneyで生成しており、実際の人物・製品等とは異なるイメージ画像です。

※この記事は教育およびエンターテイメントのためのものであり、投資に関する推奨やアドバイスを意図したものではありません。投資は自己責任で行ってください。

この記事が気に入ったらサポートをしてみませんか?