【速攻解説】いよいよ公開、貿易×ステーブルコイン。必要な情報全部まとめました(決定版)

こんにちは、プログラマブルな信頼を共創したい、Progmat(プログマ)の齊藤です。

2024年1月31日に、本年1件目のプレスリリースを発信しました。

タイトルは、「国産ステーブルコインの貿易決済活用に向けた共同検討開始について(Collaborative Exploration of Japanese Stablecoin Utilization for Trade Settlements)」です。

昨日の日経電子版、今朝の日経朝刊にも掲載された取り組みです。

プレスリリース等を実施したイベント週では、

情報解禁後いち早く正確に、背景と内容についてこちらのnoteで解説しています。

ということで、通算15回目の本記事のテーマは、

「【速攻解説】いよいよ公開、貿易×ステーブルコイン。必要な情報全部まとめました(決定版)」です。

はじめに

皆さんは、貿易の歴史や実務にお詳しいでしょうか?

大変恐縮ですが、齊藤は素人です。(すみません…)

これまで解説してきた「ST」(電子記録移転有価証券表示権利等)や「SC」(電子決済手段)等は、”起こりのときから中の当事者”でしたが、貿易取引やその電子化については、非常~に長い歴史があり、残念ながら私は当時者ではありませんでした。

そんな中、以下のような偶然の出逢いがあり、この分野の面白さに目覚めたという状態です。

同志社大学 高橋宏司教授

高橋先生からお声がけいただき、法科大学院でゲスト講義を持たせていただくと共に、「船荷証券(後述)×国際私法×ブロックチェーン」の面白さに気づかせていただきました。

STANDAGEの皆さん

STANDAGEさんからお声がけいただき、今回の協業に至ると共に、「貿易実務×新興国×ブロックチェーン」のポテンシャルの大きさに気づかせていただきました。

普段、「公の場/ネットでは”自分が素人”の分野では意見も発信もしない」と決めているのですが、上記のプロの方々のお話や以下のような文献を基に、”素人が自分の頭の整理を兼ねて、極力誰でもわかるように全体像をまとめてみたもの”として作成しました。

【参考文献①】「有価証券の電子化のためのブロックチェーン 利用の法的課題 -船荷証券と UNCITRALモデル法に着目して- Legal Issues Arising From the Use of Blockchains for the Dematerialization of Negotiable Instruments with a Particular Focus on Bills of Lading and the UNCITRAL Model Law -」(高橋先生から謹呈いただいたもの)

【参考文献②】「船荷証券に関する規定等の見直しに関する中間試案の補足説明」(法務省民事局参事官室)

そのため、プロ目線からは前提理解や表現等に違和感がある箇所もあるかもしれませんので、お気づきの点があればぜひコメント欄でご指摘いただけると大変ありがたいです(すぐ更新します)!

という、最大限のディスクレーマーをしたところで笑、順を追ってみていきます。

そもそも、現状の貿易取引ってどんな感じ?

”トークン化”による高度化を詳しく見る前に、背景として「現状の貿易取引」を俯瞰してみます。

実際の実務はさまざまなパターンがあるところですが、シンプルな1例ということで、思い切って焦点を絞って図解していきます。

「船荷証券(B/L)」発行まで

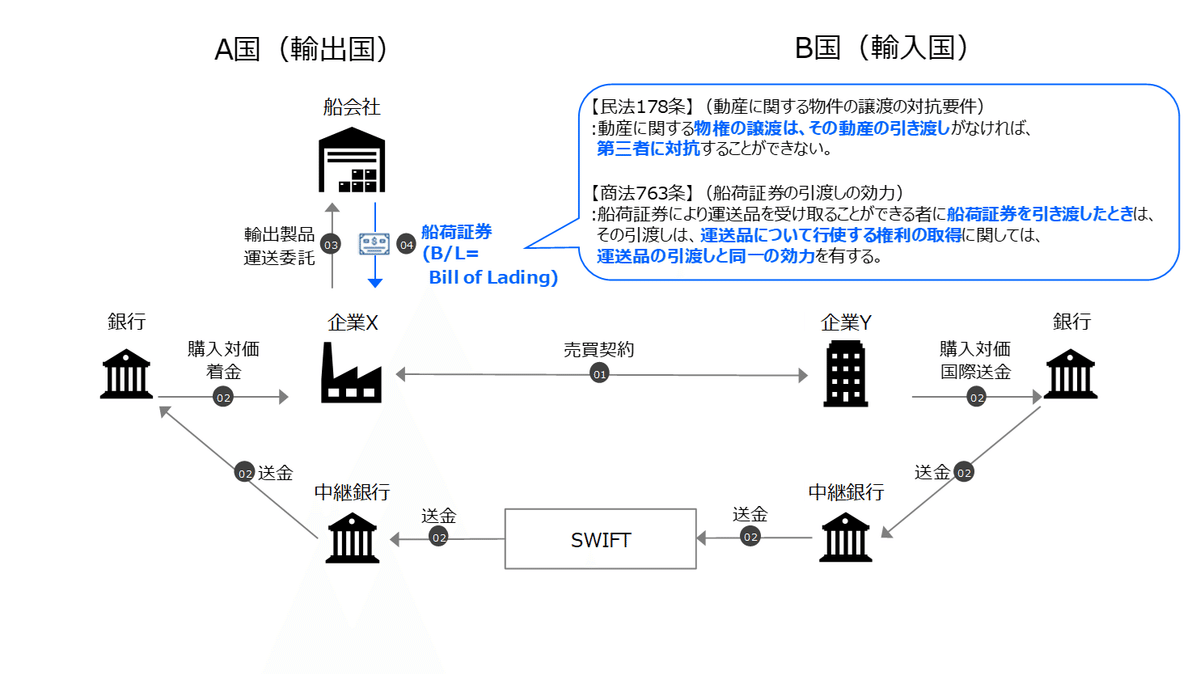

俯瞰フローはこちらです☟

ざっくりいうと、①売買契約を締結し、②(貿易取引に限らず、企業間の支払いの前後関係は力関係によりまちまちですが、前払いとした場合)輸入企業が輸出企業に対して購入対価を国際送金し、③対価支払を確認後に輸出企業は輸出製品の運送を運送人に委託し、④運送人は受け取った荷物を船積みした後に「船荷証券」を発行します。

1つ目の専門用語が出てきました。「船荷証券」(Bill of Lading、略してB/L)とは何でしょうか?

要は、運送した後に荷物を受け取る際に必要になる権利証のようなもの(受戻証券)です。「船荷証券」には、法律によって様々な効力が認められており、例えば、「船荷証券」の引渡しには運送品の引渡しがあったのと同じ効力も認められています(商法763条)。船で運送する荷物は、法的にいえば「動産」です。「動産」の権利者は、その「動産」を物理的に占有している人です。なので、「動産」を誰かに譲渡した場合(貿易では、輸出企業から輸入企業に対して売り渡しますね)、譲受した人(輸入企業)は物理的に引き渡されていなければ、第三者に対して権利を主張できません(いわゆる第三者対抗要件)。

船で運送している間、買ったはずの「動産」を物理的に占有できないため、権利状態としては不安定になってしまいます。そこで、「荷物(動産)」の代わりに「船荷証券(物理的な券面)」を引き渡せば、対象となっている「荷物(動産)」の物理的な引渡しをした状態と同じ効力(要は第三者対抗要件の具備)を認めているのです。

ちなみに「船荷”証券”」という名前ですが、船積みした荷物を受け戻す「受戻証券」としての性格で、保有していたところで利子/配当等の利益分配を受ける性格のものではありません。ということで、”金融商品取引法上の有価証券”ではありません。(金融商品取引法第2条で具体列挙)

「船荷証券(B/L)」の役割と荷渡し完了まで

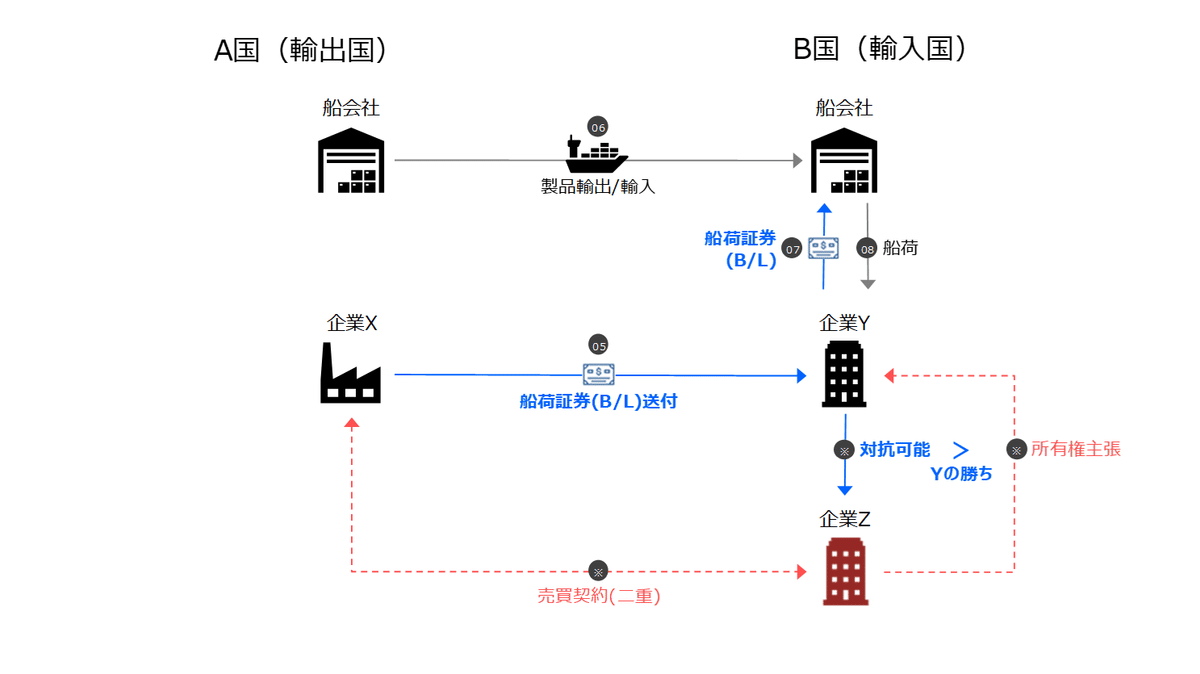

そんな「船荷証券」を発行してから、実際に「荷物」を受け取る(輸入する)までの俯瞰フローはこちらです☟

ざっくりいうと、⑤(荷物が届く前に届くであろう)「船荷証券」を輸入企業に送付すると共に、⑥「荷物」を海上輸送し、⑦輸入企業は受け取った「船荷証券」を運送人に提示し、⑧「荷物」を受け取ります。

ここで「船荷証券」が力を発揮するのが、輸出企業が第三者に二重で売買契約を結んでいたようなケースです。上記ポンチ絵の企業Zも、輸出企業Xが実は企業Yに先に売却していた、とは知らないとします。「荷物(動産)」の権利は、「荷物(動産)」を化体している「船荷証券(物理的な券面)」を物理的に占有している人が取得しますので、「船荷証券」をもっている企業Yの勝ちです。ということで、「荷物」の受け取りまで時間を要する貿易(海上輸送)において、「船荷証券」は大変重要な役割を担っています。

資金決済オプション「信用状(L/C)」とは

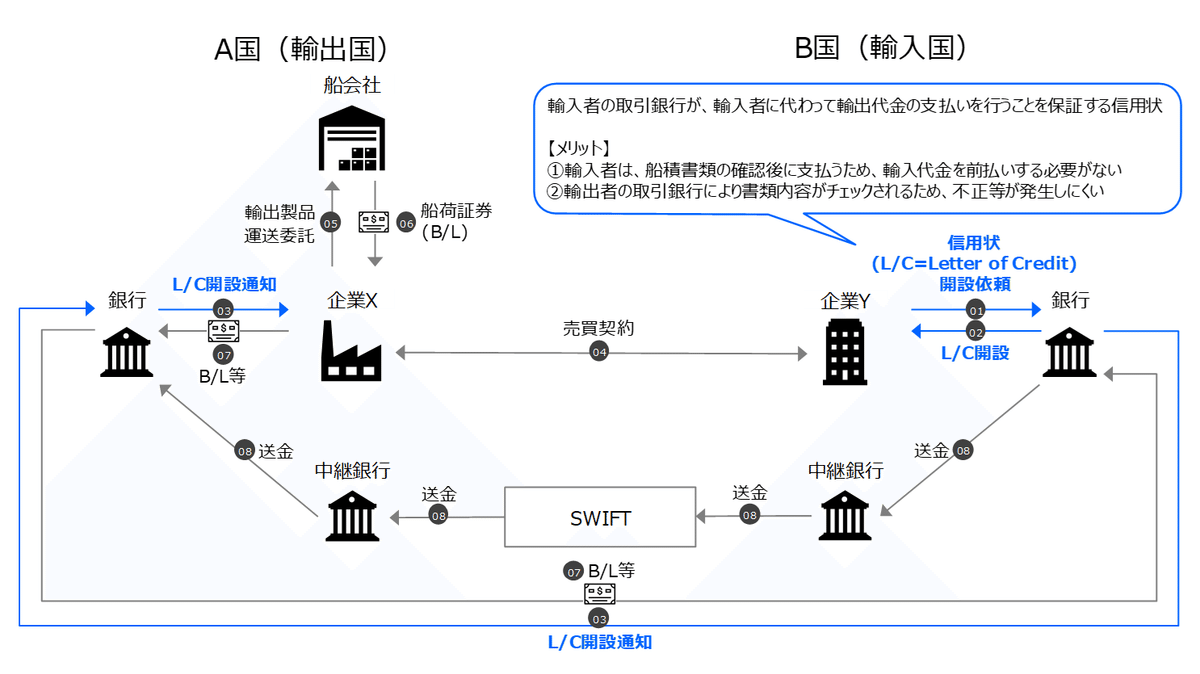

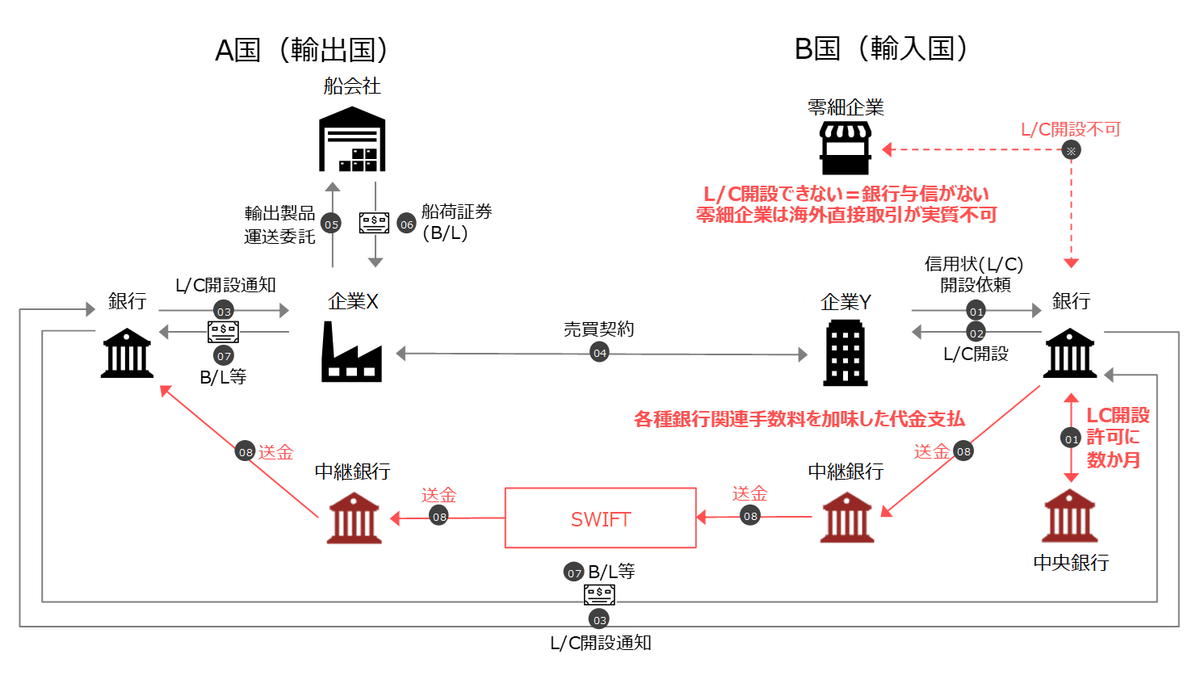

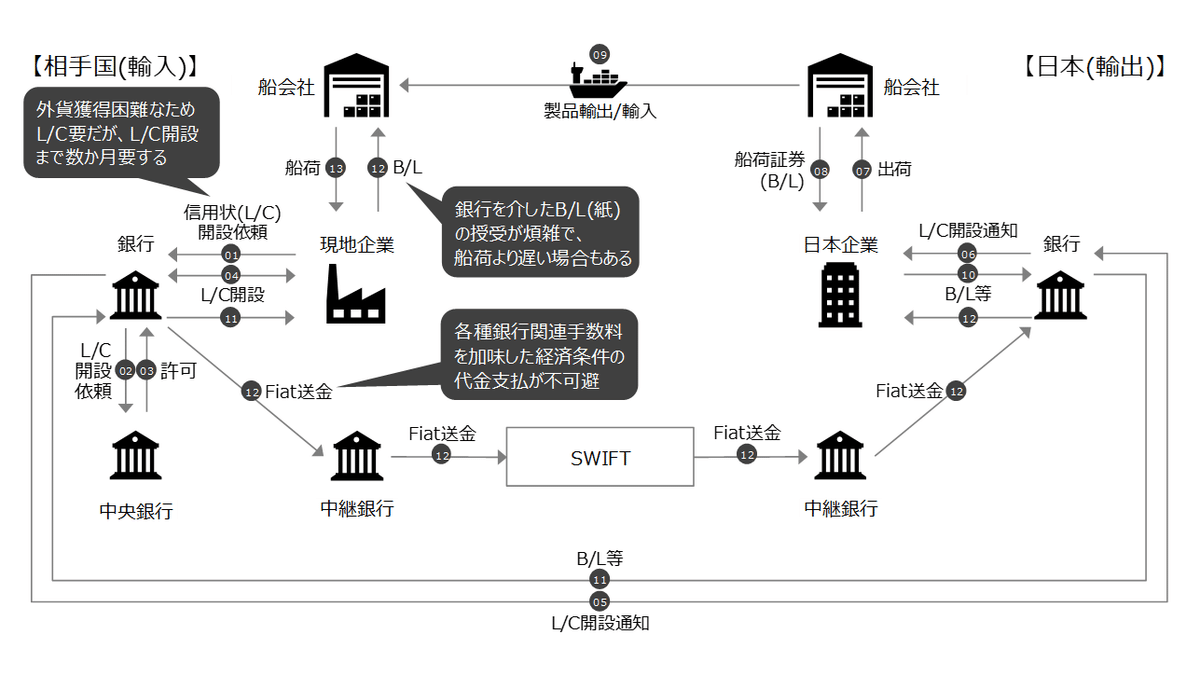

最初の俯瞰フローで「②輸入企業が輸出企業に対して購入対価を国際送金し(貿易取引に限らず、企業間の支払いの前後関係は力関係によりまちまちです)」と書きましたが、「信用状(L/C)」を活用するという別の方法もあります。俯瞰フローはこちらです☟

2つ目の専門用語が出てきました。「信用状」(Letter of Credit、略してL/C)とは何でしょうか?

要は、銀行が輸入者の代わりに購入対価を支払うことを保証するものです。この銀行の約束によって、輸出者は自身の取引銀行を通じて相手の銀行が約束してくれていることを知り、購入代金を受け取る前でも安心して「荷物」を送ることができます。

輸入者にとっても購入代金を前払いする必要がなく、前述の「船荷証券」等の船積み書類の銀行によるチェックを経てから支払が実行されるメリットがあります。

貿易取引における課題って、なに?

貿易取引の現状について確認してきました。パッと見で、多くの「物理的な書類」や「中間業者」が存在し、それが国を跨いでやりとりされていることがお分かりいただけたと思います。

この”バケツリレー感”、ブロックチェーン/トークンビジネスに噛んでいる人はすぐに”ToBe”を考えたくなるところだと思いますが(私もそのタチ)、はやる気持ちをぐっとおさえ、まずは具体的にどんな困りごとが発生しているのかを見ていきます。

”船荷証券(B/L)の危機”

まずは「船荷証券(券面)」に関する課題です。

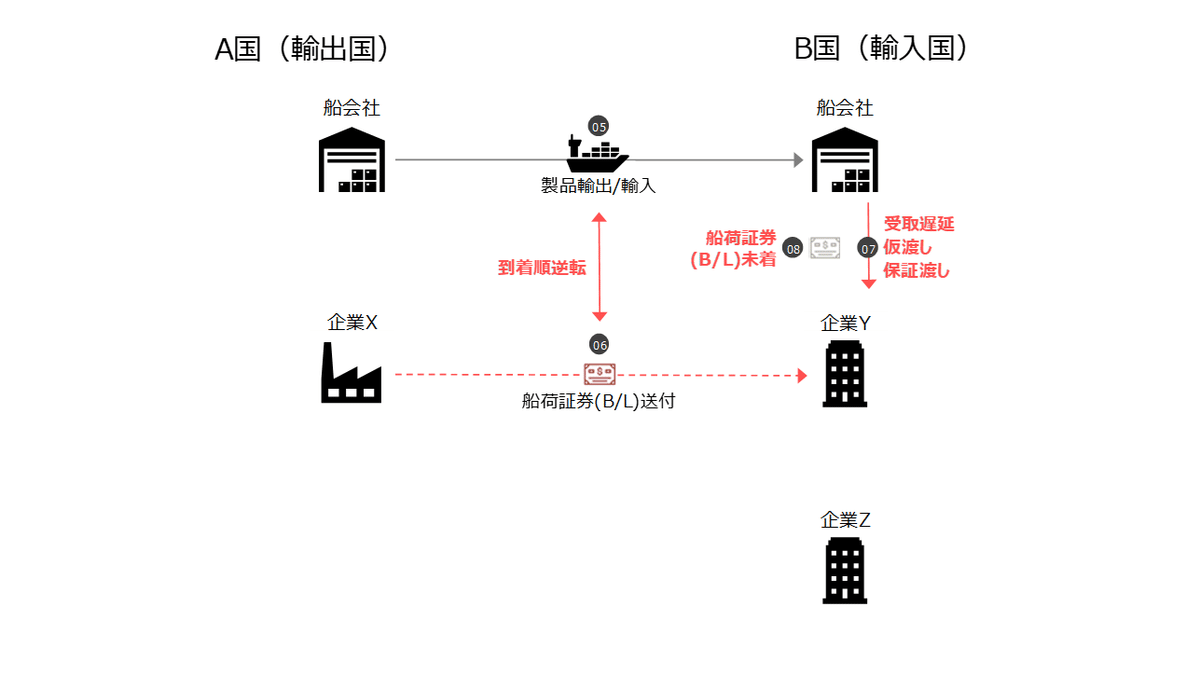

「船荷証券」は物理的な券面なので、輸出国から輸入国へ物理的に送付する必要があります。普通に考えると、「荷物」を載せた船よりも先に輸入国に到着しそうですが、これが逆転するケースも発生します。

特にアジアなど航海期間が短い海上輸送では、船舶の高速化等を背景として輸送時間が大幅に短縮されたことで、発生する蓋然性が高いといえます。

「船荷証券」が未着なため、「船荷証券」に基づく「荷物」の引渡しを適時に行うことができないという事態が頻発すること、これは”船荷証券の危機”ともいわれています。

「新興国貿易」における不平等/不利益

次が国際送金、特に新興国における「外貨送金/信用状取引」に関する課題です。

貿易取引における資金決済は、多くのケースで米ドルが利用されているのが実態です。ところが新興国では、情勢や経済制裁による外貨規制で、スムーズに米ドル決済ができないケースが少なくありません。ある新興国では、貿易取引における資金決済は「信用状取引」の利用がマストとなり、その利用の都度中央銀行の許可を要する等の制限により送金に数か月の時間を要したり、そもそも銀行与信のない零細企業は「信用状」利用ができず海外直接取引ができない(もしくは多額の手数料が必要となる)、といった多くの課題が発生しています。

「信用状」の開設がされない限り売買契約が締結されないということは、新興国における輸入品が原材料の場合は生産計画が立てられないことになりますし、生活必需品を含めて欲しいものが欲しいときに手に入らない、といった不平等/不利益が発生していることを意味します。

また、国際送金に多くの中間業者(銀行)/システムが介在することで期間/コストがかかるのは新興国に限った話ではないですが、新興国では更に多国・多数の銀行を経由する必要があり、更に手数料が高額になります。

そして、これらの手数料等の負担は当然売買契約における取引条件に反映されるため、新興国のみならず、新興国の取引相手(例えば、日本)にとっても他人事ではありません。

まとめると、どこがUnhappyなの?

これらをまとめると、特に新興国との取引において、「船荷証券(券面)」と「外貨送金/信用状取引」の双方で課題が生じたまま、現在も取引が行われているのが現実です。

多くの課題を抱えながらも、全世界の貿易取引高約2,800兆円のうち、およそ4割にあたる1,000兆円超を新興国貿易が占めていますので、非常に大きな”負”が生じていることがお分かりいただけましたでしょうか。

「電子船荷証券(E-B/L)」を巡る現状と展望は?

ここから、いよいよ”ToBe”の話に移っていきます。

まずはどう考えても電子化した方がいい、もっといえばブロックチェーンを利用してトークン化した方がいい、「船荷証券」の電子化=「電子船荷証券(E-B/L)」からです。

海外/民間主導の取り組みと日本法上の課題

素人の私でも”べき論”はすぐ考えつくところですので、当然ながら業界のプロの皆さんの”船荷証券の電子化”の試みの歴史は古く、過去30年以上(!)にわたって続けられているようです。

電子化の最初の取り組みは、チェース・マンハッタン銀行主導の「SeaDocsプロジェクト」。頓挫した理由は、主導していた同銀行のサーバに取引情報が集積することについて他の銀行が懸念をもったからという、まるでどこかで聞いたことのあるような話(※)です。

※過去記事「Why Tokenization(なんでトークン化するの)?」(特にWhy ST?パート)をご参照

ということで、「特定のサーバの中央管理」を避ける方策として、ブロックチェーンを利用した電子化が思いつきます。

民間のサービス・プロバイダーがクラブシステムを構築し、同システムの規約に関係者が合意したうえで、そのシステムの利用を通じて「船荷証券」上の権利の移転等を行うような仕組みです。

ここで重要な問いは、システム上で”船荷証券上の権利”を「トークン(電子記録)」で表現しているとして、この「トークン(電子記録)」は実在世界上の「船荷証券(物理的な券面)」と同じ力(「荷物(動産)」の引渡しと同じ効力等)をもっているか?という点です。

まさに年初の展望記事(※)で「RWA(Real World Asset, 実在資産)」のトークン化の勘所を解説したとおり、実在世界と電子世界の結節点がしっかり担保されているか?ということです。

※過去記事「トークンと金融の"近未来"。2024年でどこまでいける?」(特に「RWAトークンの勘所」パート)をご参照

結論として、現時点(2024年1月)では、この「トークン(電子記録)」は日本法上の「船荷証券(物理的な券面)」と同じ力を持つに足る法的裏付けはありません。「船荷証券」として法的に承認される要件(商法758条)を満たしていない証券はただの紙切れであるのと同様、「トークン(電子記録)」もただのデータです。

そのため、上記システムを利用していない第三者は規約同意の範囲外であり、前述のような二重売買がなされていたようなケースで「トークン(電子記録)」だけで対抗できるかというと、日本法上、第三者に対して何の効力も持たない紙切れで闘うのと同様、法的に不安定ということになります。

また、荷積み/荷受けでは「船荷証券」を用いて税関を通す必要がありますが、現時点の日本法上は「トークン(電子記録)」は何の効力も持たない紙切れと同じなので、日本の税関では通じないということになります。

日本における法整備の経緯と方向性(「電子船荷証券記録」?)

”電子船荷証券”を標榜している「トークン(電子記録)」は、未来永劫”紙切れと同じただのデータ”なのでしょうか?

必ずしもトップランナーではないものの、”先頭集団”に近いスピード感で日本でも法整備に向けた議論が進行しています。

2017年07月|「UNCITRAL(国連国際商取引法委員会)」|「MLETR(電子的移転可能記録モデル法)」策定、国連総会で採択

2021年01月|「規制改革推進会議投資等WG」|規制改革要望として「船荷証券の電子化」について取り上げ

2021年04月|「G7 デジタル・技術大臣会合」|「共同大臣声明」として”G7参加国がUNCITRALの取組みを支援し、MLETRと互換性のある法的枠組みの採用を促進"することを明言

2021年06月|「規制改革実施計画」「デジタル社会の実現に向けた重点計画」|政府重点課題化(”国際的な動向等も踏まえ、船荷証券の電子化に向けた制度設計も含めた調査審議を進め、令和3年度中に一定の結論を得、速やかに法制審議会への諮問などの具体的措置を講ずる”)

2022年04月|「法制審議会 商法(船荷証券等関係)部会」|第1回会議

2023年03月|「法制審議会 商法(船荷証券等関係)部会」|第8回会議において「船荷証券に関する規定等の見直しに関する中間試案」取り纏め

2023年05月|「法務省」|「船荷証券に関する規定等の見直しに関する中間試案」に係るパブリック・コメント手続完了

2023年09月|「英国」|「電子貿易文書法」施行

端的にいえば、英国では先に法整備が進み、日本では中間試案に対する意見を踏まえて法制審議会部会で引き続き審議中、ということです。(法整備されるとすれば、英国よりも+2~3年遅れくらいのスピード?)

ちなみにこの「船荷証券に関する規定等の見直しに関する中間試案の補足説明」ですが、日本法上のE-B/Lの名称案がなぜ”電子船荷証券記録”なのかや、「トークン(電子記録)」に対する”支配概念”の考察等、大変マニアックながら一部の方には大変面白い審議過程が記載されているため、興味のある一部のマニアの方には精読をお勧めします。

https://www.moj.go.jp/content/001394827.pdf (再掲)

今回の座組みで何を実現するの?

さて、大変前置きが長くなりましたが、ここまでが今回の取り組みの背景情報として必要な「前提」部分です…汗。

今回公表した内容について、順番に紐解いて解説していきます。

「船荷証券NFT」との連携

まず「船荷証券」のトークン化部分です。

前述のとおり、日本法上の法整備はこれからですので、先行して法整備が完了している英国法を準拠法とした運送契約を締結し、仮に企業間で係争となり日本の裁判所で争う事態になったとしても、「電子船荷証券」が単なるデータではなく法的に「船荷証券」と認められるべきだと主張できる形とします。

「電子船荷証券」としてのトークン発行システムは、海外における「電子船荷証券」としての要件を満たした形で発行が可能な、海外のプラットフォームとの連携を行います。

但し、繰り返しですが日本における法整備が未済である以上、この「船荷証券トークン」は日本の通関では(現時点では)認められないため、荷受け/荷渡しの際には「船荷証券トークン」と「船荷証券(物理的な券面)」を変換し、「船荷証券(物理的な券面)」を用いて税関を通します。

(よって、各トークンは分割等が可能なファンジブルトークンではなく、船荷証券と1:1で紐づくNFTが妥当です)

これにより、前述の”船荷証券の危機”といった券面固有の課題を先行して解決できる可能性があります。

なお、前述のとおり「船荷証券」は金商法上の有価証券ではありませんので、「船荷証券トークン」もST/デジタル証券(電子記録移転有価証券表示権利等)ではない、ということになると考えられます。

「各種国産SC」の国際取引利用

次が「外貨送金」のトークン化部分です。

内容はシンプルで、輸入企業が輸出企業への購入対価支払のためにSCを保有し、輸出企業のアドレス宛にSCを用いて即時/低コストで移転します。

このとき、「Progmat Coin」システムを介して発行された”各種国産SC”の利用を想定します。(SC銘柄を問わず技術仕様は標準化/統一しており、信託型SCでは等しく送金金額上限等の制約もないため、現時点ではあえて利用SC銘柄を特定しません)

いうまでもなく、海外企業におけるSC<>法定通貨の交換(いわゆるオンランプ-オフランプ)チャネルが鍵であり、これも「Progmat Coin」ネットワークとしてSC銘柄を問わず取扱可能となることが重要です。

SCを用いた海外送金が可能になれば、特に「外貨規制/信用状取引」制約が発生している新興国との取引において、前述の多くの不平等/不利益を解消できる可能性があります。

「船荷証券NFT↔SCのDVP」と「新ウォレット」

最後が今回の取り組みのミソ、「エスクロー」と「新ウォレット」です。

ST-SC間決済の近未来像として「同時交換(DVP)」による決済リスク(取りはぐれリスク)極小化を解説してきましたが、「船荷証券」のトークン化により、当該トークンもSCとの同時交換を行うことが技術的に可能になります。この「エスクロー機能(デジタル金庫サービス)」を提供するのが、前述のSTANDAGEです。

現状、後払い/先払いのリスクを避けるために利用されている「信用状取引」以外の手段として、新たな選択肢となることができます。これは、前述の「信用状取引」に纏わる課題が多い国との貿易においては大きなメリットになりえます。(実際の需要も確認しています)

また、「船荷証券トークン」やSCは、海外のどこでも誰でもアクセスが可能なパーミッションレスブロックチェーン上で発行/移転することが不可欠です。これに伴い、各種トークンを貿易取引で利用する各企業は鍵管理等のブロックチェーン特有の対応を行う必要が発生しますが、メタマスク等の既存ウォレットでは企業利用、特に日本企業が業務上利用するのは現実的には困難でしょう。

そこで、貿易実務を知悉し実務に沿ったUX設計が可能なSTANDAGEと、日本のウォレット提供事業者として随一の実績を有するGincoが協働し、本ユースケースに最適化した「新ウォレット」も開発/提供していきます。

これにより、特に日本の貿易関連企業にとって、ブロックチェーン固有の技術的な要素を意識せず、既存業務プロセスの延長上で”シームレス”に取引の高度化を図ることが期待できます。

(なお、「Progmat Coin」システムを介して発行された各種SCは、パーミッションレスブロックチェーン上のトークンのため、アクセス可能なウォレットは特段制約なく、上記「新ウォレット」に縛られるものではありません)

まとめると、どこがHappyなの?

これらをまとめると、特に新興国との取引において、「船荷証券(券面)」と「外貨送金/信用状取引」の双方に纏わる課題の解消に先鞭をつけ、世界中で今この瞬間も発生している多くの不平等/不利益の解決に向けて前進することが期待できます。

定量的にいいましょう。

まずコスト面のインパクトとしては、書類輸送/送金コストが相対的に安くなり、”60%強の削減”が見込まれます。

これは、現状において「船荷証券」等の書類を最速で送る場合、通常150~200米ドル/shipment程の費用が発生し、更に大手商社で着金手数料は2,500円程度のところ、「船荷証券トークン&SC移転」のガス代としてJPY10,000とした場合、10,000/32,500 = 従前の30%強での提供が可能、という試算です。

更に所要期間面のインパクトとしては、”120日~180日の期間短縮”が見込まれます。

これは、現状における新興国での「信用状」開設依頼から船荷受領までに120~180日程度要するところ、デジタル金庫サービスへの「船荷証券トークン」格納とSC格納が双方で確認できれば、インターネット上で数分で決済が完了するためです。

最後に市場規模面のインパクトとしては、最大値としては約40兆円程度の取引額が見込まれます。

これは、日本の貿易取引額(輸出入)が135兆円/年間、そのうち約30%が新興国取引であり、135兆円×30%≒40兆円の市場規模のうち、何割が既存の取引方式から本方式に切り替えるか、という試算です。(最大10割、7割程度は堅いとすると28兆円程度)

「RWAトークン化」文脈での位置づけは?

年初に、「2024年は、金融とトークンの境界が融け、統合が進む1年になる」と宣言しました。キーワードは「RWAのトークン化」でした。

今回の発表は、このようなナラティブからはどのように捉えられるでしょうか。

「慣性の法則」と「新興国貿易フォーカス」

STやSCといった「RWAトークン」の浸透を展望するうえでは、必然性に加えて「現状変更の負荷(ビジネスにおける”慣性の法則”)」を考慮することが肝要とお伝えしました。

SCにおいて、必然性と慣性の法則を踏まえた”浸透の難易度/優先順位”を整理した図解が以下のようなものでした。

SC決済対象である「船荷証券」は、現状多くの場合で「ブロックチェーン外の取引(本来はプログラマビリティ要」かつ「決済範囲は国内外広域」というセグメントであり、既存の取引実務が存在し「慣性の法則」の抵抗を受けるため、置換コストを大きく上回るメリットが不可欠です。

ファーストスコープである「新興国貿易」の場合、現状における課題が非常に大きいため、特に課題が大きい国/地域との取引から順番に浸透していきやすいといえるでしょう。

更に「船荷証券」が「船荷証券トークン」となれば、「決済対象がブロックチェーン上の取引」ということで、よりSCを用いる必然性が高まるといえます。

「決済システムのグランドデザイン」における位置づけ

「決済システム」の近未来を予想した「グランドデザイン」上においても、「船荷証券」のトークン化により、決済対象取引層が「”非”オンチェーン取引領域」から「オンチェーン取引領域」に移行し(左の領域が拡大)、決済システム第2層としてSC利用範囲が拡大する、といえます。

おわりに

素人ながら、貿易取引の要諦と、30年以上にわたる電子化の挑戦の歴史のエッセンス、法的なポイントと今後の方向性、定性/定量両面のインパクトをまとめてみました。

貿易取引のオンチェーン化×ステーブルコイン決済をまとめた記事として、かなり網羅的/濃密な内容になったのではないか…と思います。

(10,000字超…!)

このような世界規模で面白い話が、現時点で未公開のものを含めて、数多く集まる環境にあります。

人が足りません。一緒に世界に挑む仲間、待ってます!

カジュアル面談のご相談は、Web(☟)からお気軽にできます。皆さまにとって「今かも」というタイミングがきましたら、いつでもどうぞ!

この記事が気に入ったらサポートをしてみませんか?