インボイスの登録について

インボイス制度が始まりました。

まだ、インボイス登録をするかしないかについて迷われている方もいらっしゃることと思います。

結論としては、個々の状況をふまえ、個別に判断して登録する。

登録するかどうか迷った場合には、登録するのがよいと個人的には考えています。

今回は、インボイスの登録についての判断のひとつの考え方について整理していきます。

インボイス登録については以下の3通りの人が存在します。

①インボイス登録する人

②インボイス登録しない人

③インボイス登録迷う人

① インボイス登録する人

消費税の課税事業者である法人、または個人事業者は、インボイス登録をしない人はいないと考えています。

登録しないことのメリットは何もないからです。

消費税の課税事業者の判断は

2年前(2期前)の課税売上高(消費税がかかる取引の売上高)が1,000万円を超えているかどうかです。

消費税の課税事業者になれば、インボイスの登録をしようがしまいが、消費税の申告及び納税(還付の場合もある)をする必要があります。

しかし、インボイス登録をしないと、その取引先(売上の請求書送る先)で、消費税の計算上不利益が生じます。

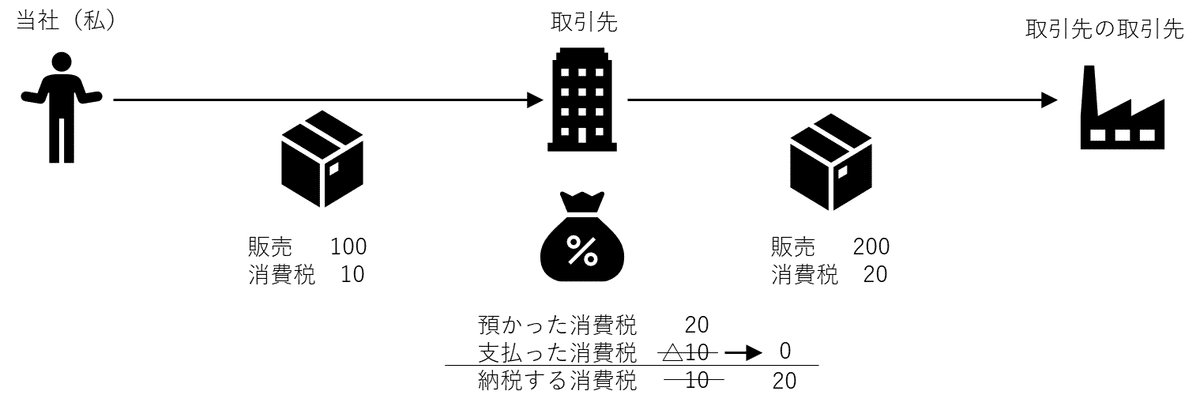

インボイス登録している場合

インボイス登録していない場合

原則としては、当社がインボイスを登録している場合、取引先は10の納税でよいところ、当社がインボイス登録をしていない場合、取引先は20の納税が必要となります。

※当初3年間は、支払った消費税10のうち80%は差し引けるなどの特例制度があります。

当社は、消費税申告もして納税もするけど、取引先で消費税計算上の不利になる。

当社はインボイス登録してもしなくても消費税計算に違いは生じない。

となれば、インボイス登録をしないという選択はないですね。

② インボイス登録しない人

売上が1000万円にもならない人で

かつ

取引先も消費税計算上不利益がない

または、その不利益を受け入れてくれる場合

もしくは!

取引先のことはなんのその、そんなことは関係なくインボイス登録しないと決めた場合、インボイス登録はしなくてもよいでしょう。

取引先で消費税計算上、不利益がない場合とは

・取引先がすべて個人の方(事業していない人)

たとえば、整体などマッサージ店舗の運営、美容室、パーソナルトレーニングジムなどなど(法人契約希望もあるかもしれませんが少数なので、法人の消費税負担の不利益を受け入れてくれるとして)

・取引先が法人または個人事業者だけど、不利益を受け入れてくれる人

当社が取引先に提供するサービスなどの価値が高いと認めてくれている(ほかに代替がきかないなど)

取引先の社長が融通がきくので、受け入れてくれる

取引先が簡易課税制度※を選択している

※簡便な消費税計算方法で、売上に係る消費税×業種ごとに決められている比率で計算する方法=仕入先がインボイス登録しているかどうかは関係なし

③ インボイス登録迷う人

インボイス登録迷う人は、②の整理ができていない人です。

まずは、取引先がどんな人なのか?を整理してみる

取引先が個人の消費者(事業をしていない人)ばかりだったら登録をしない選択をしてもよいでしょう。

取引先が法人や個人事業者なら、取引先でインボイス登録をしないことを受け入れていくれるかどうか?

を率直に聞いてみるとよいと思います。

聞いてみたら案外

・手取り減るなら登録しなくてもよいよ。

・特例制度がある期間は登録しなくてもよいよ。

・うちは簡易課税制度を選択しているから登録しなくてもよいよ。

などと言ってもらえるかもしれません。

④ まとめ

消費税の課税事業者である人は、迷いなくインボイス登録

消費税の免税事業者である人は、状況を整理し、取引先がどんな人か確認し、取引先に聞いてみてインボイス登録するしないを判断する。

インボイス登録をした場合でも・・・

消費税の免税事業者である人がインボイス登録をした場合

通常の消費税の計算方法のほか

売上の消費税×20%分の納税でOKという特例制度の選択も可能です。

この特例制度は、2023/10/1~3年間は適用されますので、通常の計算よりも消費税負担が抑えられます。

(この特例は2年前(2期前)の課税売上高が1,000万円以下である必要があるので注意)

この記事が気に入ったらサポートをしてみませんか?