【税金Q&A】中小企業に対する賃上げ促進税制

<質問>給料や教育費を増やすと、税額が軽減しますか?

<答え>

「従業員の給料総額や教育費を増やした場合には、その頑張りに応えて、納税額を安くします」という特例があります。

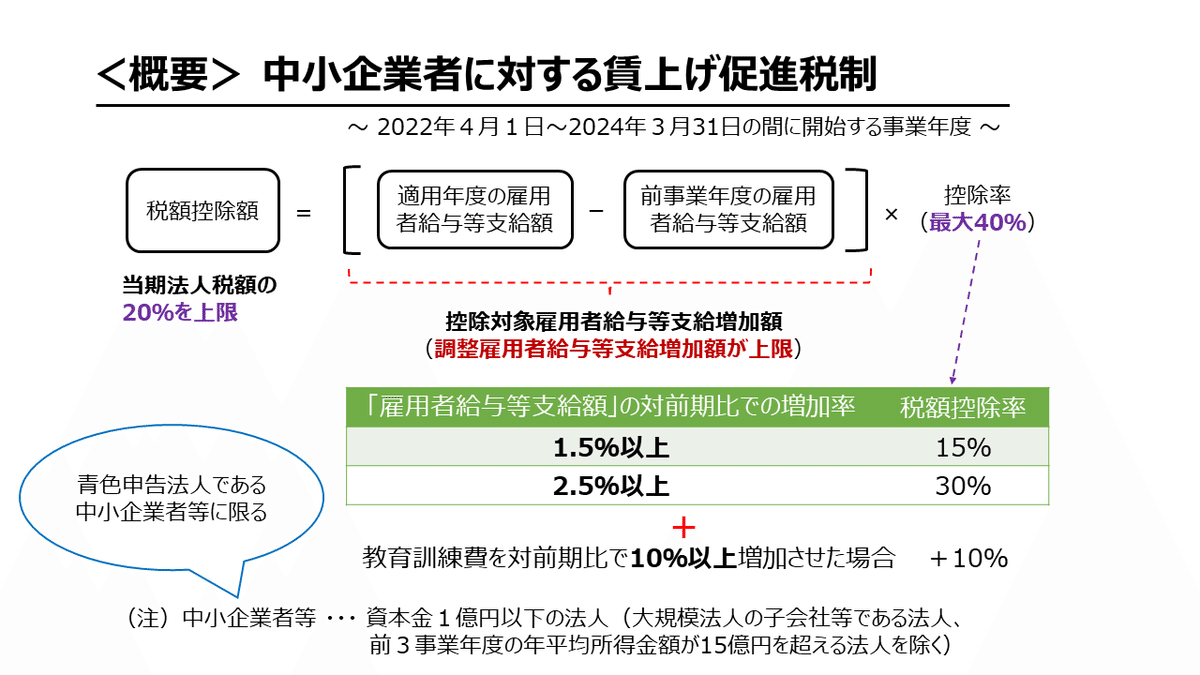

この特例は、「中小企業に対する賃上げ促進税制」と呼ばれています。

たとえば、会社全体での給料総額を前期よりも100万円増加させた場合、最大40万円を法人税額から控除できる可能性がある、という制度です。

制度の中身とくわしい要件を見ておきましょう!

<制度のあらまし>

青色申告法人である中小企業者等が従業員への給料を対前期比で1.5%以上増加させた場合は、給与等支給増加額に対して15%(対前期比で2.5%以上増加させた場合は30%)の税額控除が認められます。

さらに、教育訓練費を対前期比で10%以上増加させた場合は、税額控除率が10%上乗せして適用されます。

結果として、給与等支給増加額に対して、最大40%の控除率となります。税額控除なので、納付すべき税額がある黒字会社に対する優遇制度です。

新設法人は前期の給与等支給額、教育訓練費がないため適用されません。

税額控除額は、当期法人税額の20%相当額を限度とします。

(注)中小企業者等 ・・・ 資本金1億円以下の中小法人と農業協同組合等で、資本金1億円超の大法人の子会社等を除く。さらに、当期前3年間の年平均所得金額が15億円を超える法人は適用除外とされる(←中小企業とはいえ、そうとう儲かっている企業は適用されません。適用除外となる中小企業は、大法人に対する賃上げ促進税制の適用を検討しましょう)

<通常の税額控除>

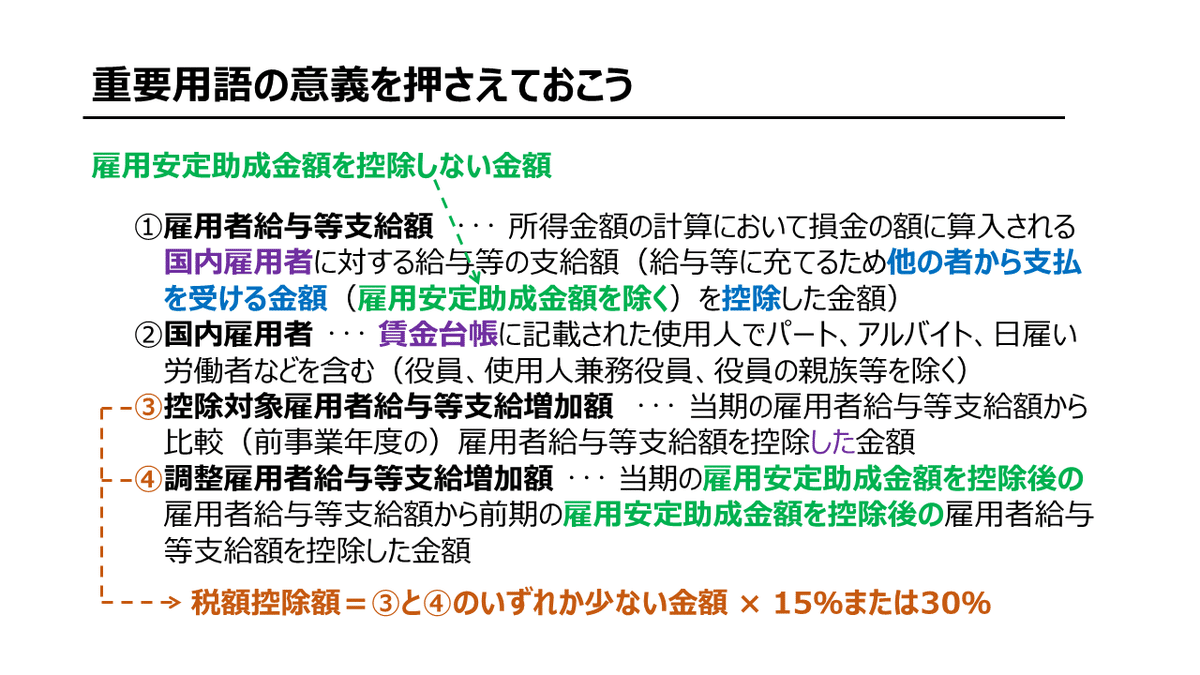

通常の税額控除を計算するうえで、次の4つの言葉がポイントです。

(1)雇用者給与等支給額

(2)国内雇用者

(3)控除対象雇用者給与等支給増加額

(4)調整雇用者給与等支給増加額

前期よりも増加させた雇用者給与等支給額(控除対象雇用者給与等支給増加額)に対して控除率を掛けますが、控除対象雇用者給与等支給増加額は、調整雇用者給与等支給増加額を上限とします。

そのため、雇用者給与等支給増加額と調整雇用者給与等支給増加額のいずれか少ない金額に対して一定率での税額控除額を計算します。

◆ 雇用者給与等支給額と国内雇用者

「雇用者給与等支給額」とは、法人の所得金額の計算において損金の額に算入される「国内雇用者」に対する給与等の支給額(給与等に充てるために他の者から支払いを受ける金額(雇用安定助成金額を除く)がある場合は、その金額を除いた金額)をいいます。

国内雇用者は、法人の国内事業所に勤務する使用人(役員、使用人兼務役員、役員の親族などを除く)のうち、その法人の賃金台帳に記載された者をいい、正社員のほか、パート、アルバイト、日雇い労働者なども含みます。

◆ 雇用安定助成金額の扱い

当期および前期の雇用者給与等支給額から、その給与等の支給に充てるため他の者から支払いを受ける金額がある場合は控除します。

他の者から支払いを受ける金額には出向負担金等のほか雇用安定助成金額などが含まれますが、雇用者給与等支給額の対前期比での増加率および増加額(控除対象雇用者給与等支給増加額)は、雇用安定助成金額を控除しない金額で計算します。

(注)雇用安定助成金額 ・・・ 雇用調整助成金(休業、教育訓練、出向を行う場合の助成金)、 産業雇用安定助成金(在籍型出向を行う場合の助成金)または緊急雇用安定助成金の額(雇用保険被保険者以外のパート、アルバ イトなどの休業に対する助成金)、これらに上乗せして支給される助成金の額その他これらに準じて地方公共団体から支給される 助成金の額

一方で、調整雇用者給与等支給増加額は、雇用者給与等支給額から雇用安定助成金額を控除した金額をいいます。

つまり調整雇用者給与等支給増加額は、当期の雇用安定助成金額控除後の雇用者給与等支給額から前期の雇用安定助成金額控除後の雇用者給与等支給額を控除した金額をいいます。

結果として、雇用安定助成金額控除前の雇用者給与等支給額の対前期比増加額と、雇用安定助成金額控除後の雇用者給与等支給額の対前期比増加額のいずれか少ない金額を基に税額控除を計算します。

<教育訓練費を増加させた場合の上乗せ>

当期の教育訓練費が対前期比で10%以上増加している場合には、税額控除率が10%上乗せされます。

教育訓練費とは、国内雇用者の職務に必要な技術または知識を習得させ、または向上させるための費用で次のものをいいます。

(1)その法人が教育訓練等(教育、訓練、研修、講習その他これらに類するものをいう)を自ら行う場合の外部講師謝金、外部施設等使用料、コンテンツ(ソフトウエアなど)の使用料等の費用(コンテンツの取得に要する費用は対象外)

(2)他の者に委託して教育訓練等を行わせる場合のその委託費

(3)他の者が行う教育訓練等に参加させる場合のその参加費用

教育訓練費を増加させた場合の上乗せ特例を受ける場合には、前期および当期の教育訓練費の明細書(教育訓練等の実施時期、教育訓練等の内容、教育訓練等の対象となる国内雇用者の氏名、その費用の支出年月日、内容および金額ならびに相手先の氏名または名称等)を保存する必要があります。

中小企業に対する賃上げ促進税制のまとめ

賃上げ促進税制を適用して、従業員給料アップ、教育投資に費やしたお金の一部を税額控除で取り戻しょう。

この記事が気に入ったらサポートをしてみませんか?