5月22日(月)~5月26日(金)の見通し

※特段断らない限り、すべてのイベントに関する日時は日本時間基準でお話しています。

また、チャートでは単純移動平均線(Simple Moving Average、以下MA)を用いており、25MA(緑線)、91MA(赤線)、200MA(黄土色線)としています。

チャート内のオシレーターであるRSIの期間は14であり、MACDは短期12と長期26、シグナルは9としています(オシレーターはほとんどのチャートソフトでの初期値を用いています)

主要指数はすべて現物取引のチャートを用いています。

◆先週の振り返り

●FOMCメンバーの発言など

先週はFOMCメンバーの発言が目立つ1週間でした。

先週目立った発言をしたのは赤線の方々

上は最もハト派、下は最もタカ派となる

16日(火)にはクリーブランド連銀メスター総裁が「データから、金利はまだ十分制限的でなく、据え置く段階ではない」と発言し、同日に発表された小売売上高の影響もあり米国10年債利回り (長期金利) は上で反応しました。

またアトランタ連銀ボスティック総裁とシカゴ連銀グールズビー総裁は年次金融市場会議に参加し、米国のソフトランディング (失業率の急激な上昇を伴わないインフレの抑制) は可能としつつも「FRBの判断が誤っていれば厳しい試練に直面する」と諌める場面もあり、ここからFRBの動きが慎重にならざるを得ない (データを見ながら一歩ずつ丁寧に金融政策の歩みを進める) ことを示唆しました。

18日(木)、ダラス連銀ローガン総裁は「労働市場の強さがインフレ圧力になり続けている」ことを指摘し「現在のデータは利上げ停止を正当化しない」「まず物価安定を図ることが重要」と多少タカな発言を行いました。

同時に、次回FOMCではデータ次第でオープンマインドに (決めつけず柔軟に) したいとも話しており、改めて中立の立場を主軸にしています。

19日(金)のザラ場では、FRBボーマン理事が「最近の銀行破綻は特殊なビジネスモデルによるものであり、破綻を口実に銀行規制とは無関係な変更につなげるべきでない」と発言しました。

3月に起きた地銀の預金流出騒ぎに取りつかれて金融政策を緩めないこと (すなわち金利を引き上げる方向へ考えている) に警鐘をならしました。

一方、同日にパウエル議長は「今や政策は景気を抑制しつつあり、引締めによる遅延効果や最近の銀行業界での信用引き締め度合いをめぐる不透明性に直面している」と発言し、次回のFOMCにおける利上げストップを示しました。

これはFRBがこの日まで政策金利をキツく締めたこと、また3月の取付騒ぎによる信用収縮 (銀行の貸付等の規模が小さくなり、お金の回りが鈍くなること) が現在のインフレ具合と上手くマッチしている段階であり、経済への観察を最優先に無理に利上げしなくても良い、ということになります。

これらから、現在ではFOMCメンバー全体として以前よりタカ度はほんのり減少し、「利下げは無いにしても追加の利上げに慎重になるべき」とのコンセンサス (一致意見) が醸成されていることが良くわかります。

●先週の経済指標と市場の立ち位置

15日(月)、ニューヨーク連銀製造業景気指数が発表されました。

この景気指数は0を境に景気が良いか悪いかを、ニューヨークの製造業者を対象にし調査しています。

調査項目は「受注」や「在庫」、「投資」や「出荷」などの項目で構成されていますが、先月よりも大幅に落ち込む結果となりました。

2022年後半から、マイナス圏にいる時間のほうが長い

「経営状況」「新規受注」「出荷」「受注残」「入荷遅延」「在庫」と上から続く

項目内の「経営状況」は4月の10.8から5月は-31.8まで-42.6ポイントも落ちこみ、「新規受注」は-53.1ポイントの変化、「出荷」は-40.3ポイントも下落、「在庫」も-20.5ポイント先月より落ちています。

一方、「雇用者数」や「週平均就業時間」についてはわずかに増加または好転との調査が出ています。

同調査は将来の見通しもアンケートを取っており、半年先の「経営状況」や「新規受注」、「出荷」が4月調査時よりも上昇しており、製造業の経営者は「これからまた景気が良くなるから今から多少雇用を強化しておこう」と考えていることが分かります。

4月の見通しはほとんどの項目で0を超えて多少楽観的であった分、ほとんどの項目がマイナスに一変したこの5月の数字により6月1日に発表されるISM製造業景気指数に対し悪い影響を及ぼす可能性があるため注意が必要でしょう。

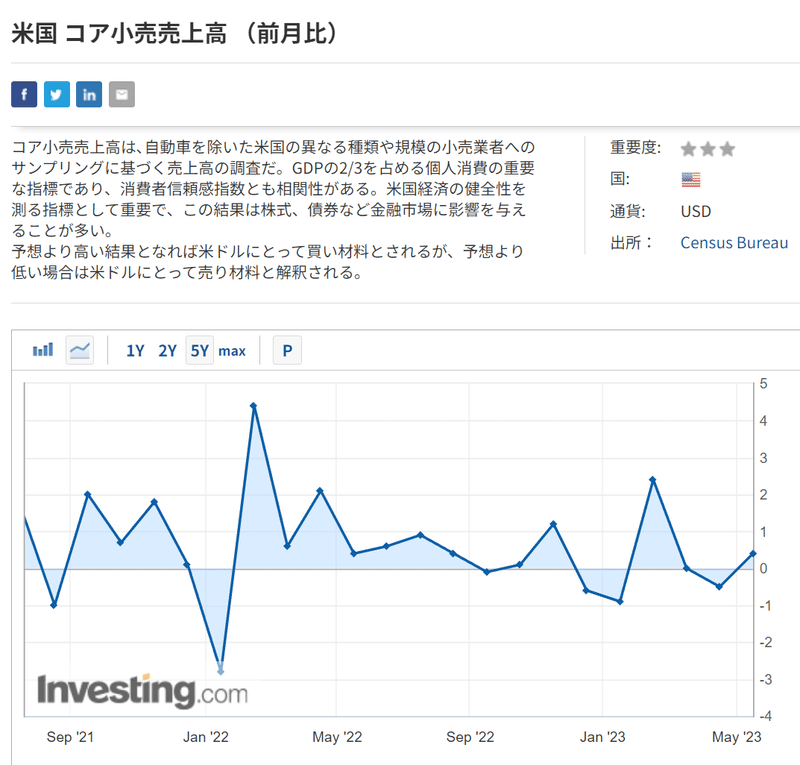

16日(火)は小売売上高の発表がありました。

この小売売上高は百貨店からコンビニを含むおよそ5000社の月間売上を調査したものですが、前月比において3月分→4月分が-0.7%→+0.4%と少しだけプラス方向に改善しています。

自動車を除いた (Ex-auto) コア小売売上高は前月比で3月分→4月分が-0.5%→+0.4%とこちらも改善しています。

重要度は低くなりますが、前年比の小売売上高は2021年後半から下落基調が続いています。

10%付近で張り付いていたこの指標も、いよいよ1.6%まで落ちてきました。

これはインフレが鎮静している証拠の一つでもあります。

また17日(水)には建築許可件数の速報値が出ており、前回が1437万件に対し4月分速報値は1416万件と若干減っています。

昨年の6月あたりから比較すると減少傾向が見えて取れ、これも一つのインフレ鎮静傾向と言えるでしょう。

大局は落ち着いている

18日(木)はフィラデルフィア連銀製造業景気指数が発表され、予想-19.8に対し結果は-10.4と、予想より良い結果となりました。

しかし昨年9月からすべてマイナスの結果となっており、フィラデルフィア地域における製造業の活動が引き続き鈍っていることが分かります。

またこの指数は将来の見通しについても出しており、2022年のように現在より将来の見通しが暗くなる (下部チャート、オレンジと黒が逆転する) 現象が発生しようとしています。

半年後の新規受注や出荷が前回よりマイナス方向に振れており、設備投資や雇用は増やすと答える向きが増えたもののFRBが前々からシグナルしている「緩やかな景気後退 (Mild Recession)」は避けられないと考える製造業の業者が多いようです。

現在と将来の景況感をチャート化したもの

黒 = 将来の見通し、オレンジ = 現在

同日に発表された4月分の中古住宅販売戸数も減少傾向が続いています。

また中古住宅販売の価格中央値は今年2月からマイナス域になっており、不動産にもインフレ鎮静が見られます。

右肩下がりが色濃い

価格の高い中古住宅ほど売上が顕著に落ちています。

とりわけ100万ドル以上の物件に関して、1年前よりも-36.5%売上が落ちておりラグジュアリー的物件も含めて冷え込みが見て取れます。

高価格帯ほど目に見えて売上が落ちている

株価と経済動向は数か月以上のラグがあるため、現在上昇している株価に遅れて経済が減速していることが先週の指標より読み取れます。

製造業や住宅における需要減により、FRBの継続的な利上げはインフレの鎮静に一定効果を発揮していることが明らかです。

これらの経済動向をFRBのパウエル議長は判断したうえで6月FOMCの政策金利を決めるため、現時点では利上げなしに市場予想は傾いているようです。

パウエル議長も近頃は無駄なサプライズを起こすことを嫌う傾向にあるため、他に目立った指標が無ければ6月のFOMCは金利据え置きの可能性が高いと思われます。

「金利据え置き」が82.6%まで上昇している

●債務上限問題のXデーについて

債務上限問題が佳境を迎えそうな雰囲気になっています。

これは以前の私のnoteでも言及しましたが、米国の債務上限は今年1月に入りすでに到達しておりオーバーした債務は財務省の資金で (いわばポケットマネーで) まかなっています。

債務上限の一番の問題点は「米国債がデフォルトするかどうか」であり、このデフォルトを議会及び政府が選択するようであれば甚大な被害が目先に広がっているとの試算が出ています。

このデフォルトする日を「Xデー」とも呼びますが、今年の税収が想定より少なかったこともあり、財務省の資金が尽きデフォルトするXデーは最短で6月1日と言われています。

しかしこの6月1日も数日、場合によっては何週間も伸びる可能性もあり未だ確実なことは断言できないのが現状です。

財務省の工夫次第で残りの資金に対し消費するスピードを緩めることでXデーが先延ばしにされますが、犠牲になる国のサービス (軍への給与支払い遅延など) もあり、もちろん好ましいことではありません。

また「債務上限を引き上げる」法案を可決する以外にも「債務上限のルールの適用を停止する」など、債務上限を事実上無視できる法案を成立させることもできます。

ところが現在、米国議会は下院が共和党 (Republican)、上院が民主党 (Democrat) 寄りとなっています。

法案は原則下院⇒上院⇒大統領署名とすべて通過して初めて効力を発揮するため、各院で別の党が過半数を占める「ねじれ国会」状態が法案の通過自体を難しくしています。

基本は「引き上げ」or「暫定延長」で対応すれば鎮静化する

このねじれ国会以外にも法案可決までの障害が様々あります。

現在話題になっているものは、下院 (House of Representatives) における共和党の超保守派「フリーダム・コーカス (自由議連)」の強硬的な態度ですが、それ以外にも各所で問題が発生している状態です。

あまりにも政治対立に関する変数が多いため、実際に債務上限問題が片付くまでは「進展があった」「合意を確信している」などの報道は気休め程度でしかないことに注意したいです。

実際、先週金曜の朝までは週末にも原則合意するとの記事が出ていましたが、その後共和党側の担当者が話し合いの席を途中退席したとの記事で市場には利確売りが出ていました。

このように、仮に下院のマッカーシー議長や民主党の事実上の党首であるバイデン大統領が合意に達したと報道されても、その結果はすぐに覆されやすいです。

またXデーに近づけば近づくほど、米国債の格下げが現実味を帯びることが市場にとって最も恐ろしい要素となります。

2011年に格付け機関であるS&Pが米国債の格付けを1段階下げた際、他の格付け機関 (主にムーディーズとフィッチ) は据え置いたため、今回はS&P以外の格付け機関が格下げを発表するかで米国株の動向が左右されることは間違いないでしょう。

その場合、2011年のような値動き、すなわち株価において2~3週間で-10%程度の下落は避けられないと考える向きもあるようです。

今週から、共和党と民主党間の話し合いも常にXデーと照らし合わせるようになり市場も敏感になるため、注意しながら丁寧に相場を張っていくと良いでしょう。

ナスダック100は1週間で瞬間的に-10%ほど下落した

今回もこれを想定した立ち回りがより安全だろう

●その他のファンダメンタルズ

19日~22日まで、G7サミットが3日間の日程で広島にて行われています。

写真は平和記念資料館訪問後、原爆死没者慰霊碑への献花を終えた集合写真

今回のG7では地域情勢、核軍縮と不拡散、気候・エネルギー問題などの主要テーマについて各国が話し合う形となります。

とりわけ地政学リスクとしてウクライナ情勢が挙げられ、ウクライナへの支援を必要な限り行うとの首脳宣言が出されています。

また中国に関して「中国経済の前進を阻むものではない」「中国が国際ルールに従うことが世界の利益となる」と建設的かつ安定した関係を望むことをG7各国首脳が表明しています。

また3月に起きたSVBショック等の金融混乱を安定させる適切な行動をとる用意があると表明もしています。

ここでは割愛しますが、公式ホームページもお時間ある方はぜひご覧ください。

◆今週の見通し

今週はFOMCメンバーの発言もさることながら、火曜にサービス業購買担当者景気指数 (サービス業PMI)、水曜にはイエレン財務長官の発言、木曜にFOMC議事録及び国内総生産 (GDP)、金曜は個人消費支出価格指数 (PCE)とかなりのボリュームをこなす予定です。

今週から、上で述べた債務上限問題のタイムリミットを市場が意識し始める可能性が高いです。

大きな暴落は考えづらいですが、特にレバレッジを掛けた取引には細心の注意を払いたいところです。

●ナスダック100 ($NDQ)

ナスダック100は今年1月からの上昇トレンドを「フラッグ」として完了させており、すでに最低目標である13900付近に到達後は地合い次第となっています。

矢印は「今週考え得る、最大限下落した場合の軌跡」

日足MACD及び25MAは上を示唆し文句なしの形ですが、先週金曜に日足で過熱が出ていたこと、パウエル議長のハト寄り発言より債務上限問題の懸念が上回る利確売りが出たことを鑑みれば、短期的に調整を挟む可能性が高いと考えられます。

13900付近を上限とし、13500付近までの1段階目の下落を挟んだ後は経済指標などのファンダメンタルズに左右されながら、債務上限問題がまずい方向に行くと市場に解釈されれば最大13000程度までの下落も0ではないと考えています。

逆に、週半ば (おおよそ水曜) から13900をしっかり超えれば上昇継続の可能性が増すと考えられます。

想定レンジは13000~13950と見ています。

●S&P 500 ($SPX)

S&P 500指数は拡大トライアングルを形成、先週金曜にちょうどトライアングルの上辺で下に戻しており、再度下値を試す可能性があります。

こちらも日足では平均線・MACDともに (多少上昇の勢いが弱いですが) 問題点は見当たりません。

しかしきっちり楕円〇部で跳ね返っていることを見逃すことはできず、ファンダメンタルズの悪化による多少の調整を示唆していると考えられます。

こちらもナスダック100と同じく、4215付近を超えてくれば再度上昇の兆しもあるため注意しながら立ち回りたいです。

少なくとも週前半は上値を追うことが厳しくなると見ています。

想定レンジは4015~4215と見ています。

●米国10年債利回り ($US10Y)

米国10年債利回りは先週大きく上昇、以前の3.65%の水準を上に超えたことで上昇トレンドの初期のような動きをしています。

ただし、債務上限問題でXデーに近づくにつれデフレ懸念が出てくれば、債券利回りが下落しやすいことにも注意したいです。

※本来、債務上限問題で米国債の格下げがある場合、国債価格が下落し利回りが上昇するのですが、米国債の影響が大きく世界的に国債がリスクとなり、結果的に米国債が「一番マシな」逃避先として選ばれる傾向があります。

その際、米国債は買われるため利回りは「低下」すると考えられますが、トラブルなく債務上限が引き上げられれば利回りは上昇しやすいです。

週足では再度上に向き始めており、次の上昇目標は3.90%が意識されやすいと考えます。

また詳細は割愛しますが、R* (アールスター) と呼ばれる自然利子率 (国の潜在成長率) が未だ高いため、長期金利が下落しづらい環境が続いています。

長期的に利回りは下落傾向にあると考えられますが、資金のうち限られた割合を長期保有目的で$TLT 等債券ブルに入れると良いと考えられます。

想定レンジは3.45%~3.90%と見ています。

●香港ハンセン指数 ($HSI)

香港ハンセン指数は先週の見通しで出した19350 (日足200MA) に到達、現在は小幅反発しています。

日足、週足ともに下落を見ており、ここからは下落圧力が優勢になりやすいと思われます。

20000までの上への反発を限度として、下方向は水色水平線の19150、18250と徐々に目標が下へずれていきます。

香港ハンセン指数は値幅も荒いため、ポジション管理に注意しながら売り方向で攻めると良いと思われます。

想定レンジは18250~20000と見ています。

●米ドル円 ($USDJPY)

ドル円は上昇トライアングルを上抜け、更に日足の200MAでの下支えを確認できる状態です。

通常これは上昇を示唆しますが、債務上限問題による米国債格下げ、それに伴う米国債利回りの下落 = ドル円下落には注意したいです (Xデーギリギリの来週に起きる可能性あり)。

数か月破られなかった平行線を超え、更に同じ期間に安値が切りあがっていたため強い上昇圧力が見られています。

堅調にいけば、次の大きな上値目標は142.20となりそうです。

想定レンジは135.00~141.00と見ています。

よろしければサポートしていただけると嬉しいです!あなたのちょっとしたお気持ちが私の励みとなります!