ひとり社長の経理の基本

2019年12月に自分の会社を設立した。

なんの考えもなく意味なく3月決算にしてしまい、4ヶ月弱で決算を迎え、2ヶ月以内に法人税を納める必要があるので5月に入ってから法人決算を行った。そのときに役立った本の紹介と実際に法人決算をやってみた経験談 (失敗談) を書いておく。

(2024-05-05 追記)

本稿の続編として時間が経ってからわかったことなどをまとめました。

法人設立のきっかけ

仕事を辞めようと思ったとき、次にやりたいことはとくになかったし、40歳を超えて年齢的にも雇ってくれる会社をみつけるのは難しいだろうということは容易に予測できた。少し転職活動をしてみたものの、自分自身にやりたいことがないのもあり、あまり手応えを感じなかったので消去法のような流れで起業することにした。

私の場合、会社設立 freee を使って法人設立のための手続きをした。必要な手続きや書類作成など、法人登記まで2週間ほどで完了した。その後、法人用の銀行口座の開設や社会保険の手続きなど、さらに2週間程度で済んだように思う。

1人ですべてやっても1ヶ月もあれば設立時に必要な手続きをすべて終えられた。もちろんサブスクリプションサービスの補助やインターネット上に様々な知見があるからできることではあるが、本当に簡単に会社を作ることができる世の中になったことを実感した。有休消化期間が1.5ヶ月ほどあったので休暇中に会社を作り終えた。

本書で参考になったことの抜粋

当初は法人決算のやり方を学ぶために本書を購入したものの、せっかくなので目次からタイトルをみて興味をもったところを拾い読みしていたら、要点のみをシンプルに書いてある構成からとても読みやすく、そして、いまの自分に必要なことが端的に書かれているように思え、素直に受け入れることができた。

先に述べたように、私はやりたいことがあって起業した人間ではなく、ただなんとなく居場所がなくて仕方なく起業した方の人間だ。そういう人間にとって、本書から自分がこれからひとり社長の会社を経営していく上での要綱として、とても参考になることが書いてあるように思えた。

ひとり社長の覚悟

前職を辞めようと思ったきっかけの1つとして前職では早期退職制度が設けられた。応募資格は50歳以上となっていて、なんとなく自分が50歳になったときのことを想像させられた。いまはまだ早期退職という、見た目上は希望退職の体裁をとっているが、いずれは退職勧奨するための制度設計であることは公然のように思えた。ある程度の規模の組織ならどこも似たようなものだと思うが、組織の戦力になっていない年配の従業員は少なからずいた。

もちろん自分が50歳になったとき、リストラ対象となるかどうかはわからない。しかし、勤めている会社の経営状況や自身の評価により、自分が退職勧奨されることは大きなショックを受けるだろうし、なによりもそういう状況になってもしがみつこうという考えも自分の中にはなかった。

私が法人を設立するに至った動機づけの1つとして、自分の会社なら定年もなく、少なくとも退職勧奨を受けることも行うこともないように思えた。これはひとり社長のもっともよいところの1つではないかと私は思う。

そして、ひとり社長のデメリットは自分しか仕事ができないこと。けがや病気で働けなくなると収入が途絶えてしまうということ。私はこのリスクをすべて受け入れることに決めた。そうなってしまったときは運が悪かったなと、それでお終いにする。

一方で本書ではそうなったときの守りの方法として次の内容が紹介されている。

年金 (厚生年金)

小規模企業共済等掛金

個人型確定拠出年金

保険

仕事の分散

税金を払って利益剰余金を貯める

健康管理

後継者探し

いまはまだ元気なのでもう少し経営に余裕がもてるようになってきたときにこれらの守りの方法も考えていこうと思う。

やるべきではない取引

本書では次のような取引はやるべきではないと説明されている。

報酬が魅力的でも信用できない相手や嫌いな相手との取引

入金が遅い取引

自分のスキルアップにならない取引 (単純作業)

価格的に不利な取引

在庫などでこちらがリスクを負う取引

現金の出し入れや現金売上があがる取引 (手間が増える)

ちょうど本書を読む少し前に仕事の依頼を断ることがあった。関係者に相談した上で一日寝かせて引き受けないことを決めたが、これらの項目で考えると、信用できない相手、且つ自分のスキルアップにならない取引に当てはまる。

こういった判断軸をもっておくことでより迅速にブレのない判断が下せるようになる。

経費の考え方

経費 = 売上を上げるのに必要な出費

本書では売り上げの種類を増やすことで経費の幅も増えると述べられている。たしかに私はいま本書のような経理の書籍を経費で購入している。私はプログラマーなので、過去に勤めた会社では技術書を経費で購入することはできたが、おそらく経理の書籍は不可であっただろう。考えたこともなかった。

しかし、まさにいま売上を上げるために経理や会計の知識が必要となり、それを経費として使うことに問題はないと思える。

サラリーマン時代には経費をいかに下げるかという考えしかなかった。なにに経費を使うかは経営者やより上位の意思決定者が判断していて、与えられた制約の中で自分はいかに経費を下げるかを考えることしかしてこなかった。

いまは逆に経費を何に使うか、ひいてはどのような戦略で売上を上げたいかを考えるようになっている。経費は経営の戦略と一致させる必要があることがわかってきて、いまは経費の使い方を考えることが楽しかったりする。

余談だが、私が把握してなかった他の経費としては次のようなものがある。

まだ支払っていない経費 (支払いが確定しているもの)

出張手当

社宅 (会社名義)

保険料 (会社名義)

現金を使わない

経理上「現金」は非常に難易度が高い。現金は数えないと残高がいくらあるかわからないし、データとして会計ソフトに自動連携もできない。

現金で支払ったものはすべて社長が立て替えたことにするというプラクティスが紹介されている。経理上の勘定科目としては「役員借入金」で決済してしまい、一定の金額が貯まったときに会社名義の口座から個人名義の口座へ振り込みし、「役員借入金」の返済を行う。

この方法は現金を数える必要もなく、データ連携もしやすく、私も会計ソフト (freee) を使っていてそのことに気付き、本書を読んで経理の手間を省くプラクティスとして確信をもてた。

実務で経理や経営を学ぶ

本書では簿記検定は受けなくてもよいと説明していて、その理由として、簿記検定はあらゆる会社のあらゆる取引についての知識であるため、ひとり社長にとって不要な知識も多い。例として約束手形や小切手の取引をあげている。

「数字を読み、経営に活かす」という意味では、

自分の会社の数字が一番勉強になります。

IT 業界では 情報処理技術者試験 を受けるべきかという話題をみかけることがある。私もいくつか受験して合格しているが、私の結論としても受けなくてもよいと思う。もちろん勉強にはなるので資格を取得して悪いことはない。

しかし、資格試験を勉強するよりも実際にプログラミングを行い、必要な技術をその都度調べて、実際に動くアプリケーションを開発をした方がずっと近道だと考えている。

それは経理や経営でも同様に捉えてよさそうに思えた。

法人決算をやってみた

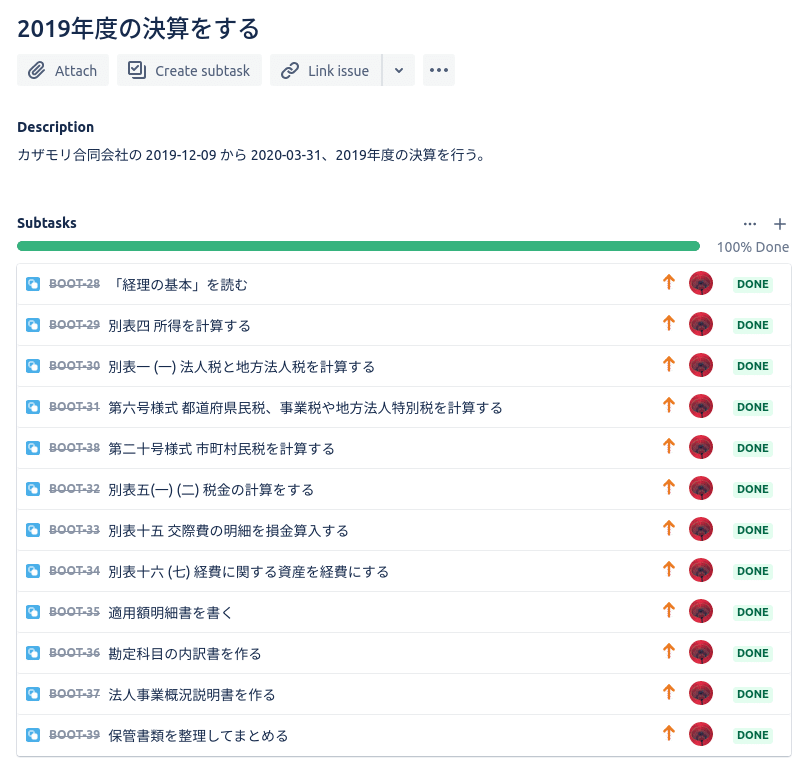

本書を読みながら自分で法人決算の作業を進めた。本書があったことで法人決算で何をやらなければならないかの全体像を掴むことができた。私はそれぞれの作業をチケット化し、1つずつ順番に作業を行った。

これらの一通りの書類作成に3日程度、税務署や地方自治体の税務課への申請ならびに訂正などを含めると1週間程度を要した。ちなみに初めてやってみて私の知識不足や誤解により3回訂正することになった。

それぞれの書類の書き方は本書で説明されているのでここでは私の失敗談のみを書いておく。

第1期の事業年度は設立日〜決算月の最終日となる。

法律改正があると、事業年度の開始日を基準に変わるため、税率が変わる場合がある

私の会社では12月9日〜3月31日の4ヶ月弱だった

法人税の計算方法を間違えると訂正が大変になる。

法人税は年800万の基準で税率が 15% と 23.2% の境界がある

第1期の税金は支払いが少なくなるように優遇されているらしい

12月9日開始という中途半端な月は、法人税の算出においては切り上げ4ヶ月が事業を行った月数、法人税から算出される都道府県民税、市民税の法人割の算出においては切り捨てで3ヶ月を月数として算出する (支払う税金が少なくなる計らいとして月数の切り上げ・切り下げが異なる)

例えば、4ヶ月の場合は 800 / 12 * 4 = 年264万が税率の境界値となる

法人税の計算を間違えると、都道府県民税、市民税の法人割の金額も間違えてしまうので訂正するときに連絡先が多くなる

間違えても訂正してやり直せばよい。申請してから間違いに気付き、決算書は3回作り直した。

申告期限内であれば訂正申告できるので早めに書類を作成し、それぞれの担当者に確認してもらいながら誤りがあれば訂正すればよい

申告した書類の訂正内容が軽微であれば電話で連絡して先方で訂正してくれる

結論から言うと、本書のみで法人決算を終えるのは難しいかもしれない。

本書が執筆された当時から税制が変わる場合がある

本書で書かれてないイレギュラーなこともある (第1期の事業年度)

税理士であれば、当たり前のように知っている暗黙知をもっていない

しかし、税務課の担当者に教えてもらいながら、誤りを指摘されて訂正しながらでも無事に法人決算をやり終えたことは本書が拠り所としてあったからであることも間違いがない。

初めて行うことならなんであれ失敗はつきもの、と私は考えるのでこのぐらいの失敗で終えたのであれば十分にうまくできたと結論できる。今回の失敗も踏まえて法人決算をうまくやるコツは、申告期限に対して十分に余裕をもったスケジュールで法人決算の作業や申請の手続きを進めることだけだ。

実際に自分で法人決算をしてみることで次のようなこともわかった。

税金にいくつも種類があるのがわかること

B/SとP/Lの読み方と数字の背景がわかること

会計を学ぶきっかけになること

秘伝のタレ化した各種別表のひどさを実感できること

税理士さんにお願いするコスト削減ができること

まとめ

本書は、自分のような、事前準備なく会社を作ってしまった人には、経理や経営についてシンプルにわかりやすい内容だった。もちろんこれから経営していく過程でもっと学ぶことはたくさんあるだろうが、最初からうまくできないし、多くのこともできない。

まずやらないといけない本質的なことを把握する上で最初に読む本としてよかったと思う。

この記事が気に入ったらサポートをしてみませんか?