フリーランスエンジニアの確定申告(売上編)

確定申告真っただ中ですが、

そんな確定申告のうち、各業種ごとに

確定申告をご紹介します。

今日は、フリーランスのエンジニアの

確定申告について、紹介していきます。

申告漏れの多かった業種

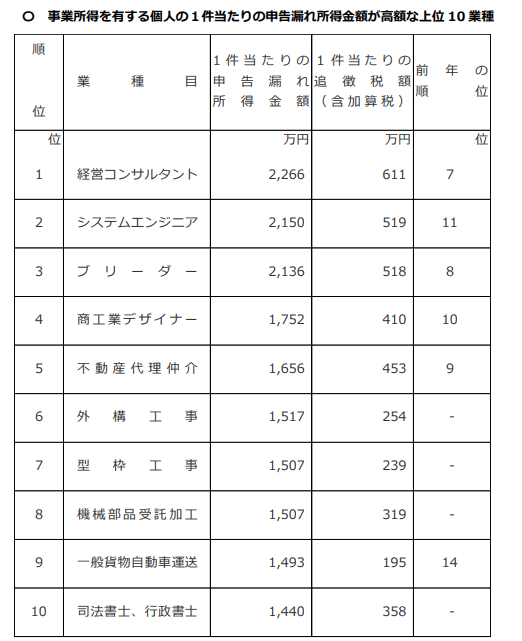

以下の表ですが、

国税庁が令和4年11月に公表した

令和3事業年度の所得税及び消費税調査等の状況です。

このうち、申告漏れ所得金額が

高額な上位10業種のうち、

第2位にシステムエンジニアが

ランクインしております。

https://www.nta.go.jp/information/release/kokuzeicho/2022/shotoku_shohi/pdf/shotoku_shohi.pdf

こちらの表では、

いずれの業種も所得金額が

1,000万円を超えており、

追徴税額の平均額も

約25%となっております。

次の章からは、

そんなエンジニアの確定申告について、

注意すべき事項を紹介します。

売上の計上時期

まず、最初に注意したいのが、

売上の計上時期です。

ここで、最初に確認したいのが

最終的な成果物が何かになります。

1. 請負契約

2. 準委任契約

請負契約

請負契約とは、当事者の一方が「ある仕事を完成する」ことを約束し、

相手方がその仕事の結果に対して報酬を支払うことを約束する契約です。

では、税務上ではこの場合、

いつ売上を計上するのかですが、

約束した成果物の引渡した日や作業の請負が完了した日になります。

気を付けたいのが、

12月をまたぐようなケースです。

実際の引渡し日等は、税務調査では必ず確認される事項ですので、

検収書等の書類により客観的に確認できる書類を残すようにしましょう。

準委任契約

準委任契約とは、当事者の一方が「法律行為以外の事実行為をする」ことを相手方に委託し、相手方がこれを承諾することを内容とする契約です。

準委任契約は、基本的には仕事の完成ではなく、

受託業務を行うことになります。

よって、毎月設定された稼働に対する報酬が

売上金額となり、

毎月の稼働完了時が売上の計上時期となります。

ただし、2020年の民法改正により

準委任契約においても

「成果の完成」が求められている

「請負」に類似した契約形態があります。

この場合、成果の完成が要件となりますので、

請負に準じて、「成果物が完成した時点」で

売上を計上することになりますので、

注意が必要です。

いずれの契約形態においても、

売上の計上時期は、「入金時期」には

関係がないという事です。

よって、日々の経理処理は、

入金があるまで何もしないのではなく、

業務が完了し、請求書を発行した時点で

「売掛金」に計上し、

入金があり次第、

「売掛金」を入金処理する必要があります。

まとめ

今回は、フリーランスエンジニアの

確定申告のうち、

売上の計上について、ご紹介しました。

特に契約形態によって、

売上計上時期が異なります。

ご自身がどのような契約を結んでいるか

内容をよく確認し、

適切な時期に売上を計上するようにしましょう。

売上は、税務調査では

「必ず確認される事項」ですので、

要確認事項となります。

次回以降は、フリーランスエンジニアの

必要経費と今話題のインボイスについて

考えています。

次回もお読み頂けますと

有難いです。

弊社では、フリーランスエンジニアの方向けに

クラウド会計の導入支援や税務相談を

行っております。

日々の経理処理の効率かも

ご提案しておりますので、

気になる方は、こちらのお問い合わせより

お気軽にご連絡下さい。

この記事が気に入ったらサポートをしてみませんか?