固定資産を取得した時

会計処理をする際に

固定資産に計上しなければいけないものと

費用処理ができるものとに

区分しなければならず、

迷うこともあるかと思いますが、

今回は、固定資産か費用計上かの

判断について、ご紹介します。

固定資産とは

そもそも、固定資産とは何か?

と思われることもあるかと思います。

固定資産とは、次に該当するものとなります。

1. 取得価額:10万円以上

2. 使用可能期間:1年以上

上記の二つに該当する場合は、

「固定資産」に該当します。

目安は、金額が10万円以上で

1年以上使えるものという事になります。

例えば、ノートパソコンや複合機、

営業用の自動車などが挙げられます。

この固定資産に該当する場合は、

購入した年に全額を

費用計上することはできません。

決められた年数(耐用年数といいます)

により、分割して費用計上することになります。

これを会計では、「減価償却」

といいます。

要は、使えば傷んでくるので

その価値が減った金額分を

費用計上してもいいですよ

という事になります。

では、次は

この減価償却について

紹介します。

減価償却の計算

まずは、耐用年数の把握

先程、決められた年数で償却する

といいましたが、

その決められた年数が

耐用年数という事になります。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/pdf/2100_01.pdf

例えば、先ほどの

ノートパソコンで考えますと

① 器具備品

② 事務機器、通信機器

③ 電子計算機

④ パーソナルコンピュータ

を検索すると表の右側に

「4年」と記載されています。

よって、ノートパソコンは

4年で償却することになります。

次は、償却率

耐用年数がわかれば、

次は、償却率を把握します。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/pdf/2100_02.pdf

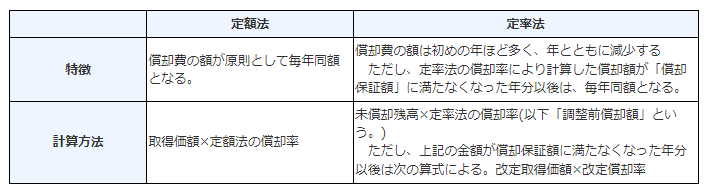

償却方法は、大きく分けて2種類ありますが、

ここでは、「定額法」にて

説明致します。

上記リンクの償却率表によると

① 1旧定額法、定額法の償却率表

② 4年の行

③ 平成19年4月1日以後取得の列

と検索しますと、

償却率は「0.250」と記載されています。

ここまで調べることができれば、

減価償却費の計算が可能となります。

計算方法

定額法の減価償却の計算方法は

上記の図では、

取得価額 × 定額法の償却率

となっています。

では、先ほどのノートパソコンが

20万円だとした時の減価償却費を計算してみます。

取得日:2022年7月1日

会計期間:1月1日~12月31日

1年目:20万円 × 0.250 × 6/12 = 25,000円

2年目以降:20万円 × 0.250 = 50,000円

上記のように計算すると

要するに20万円を4年で費用計上するので

1/4である5万円が減価償却費となります。

ただし、1年目は年の中途で取得して

おりますので、月割りをしています。

このように、減価償却をすることで

ノートパソコンの金額が

1年目は、20万円から17.5万円に減少し

2年目には、12.5万円へと減少しています。

この処理を、ノートパソコンの金額が

1円になるまで行うか

壊れて捨ててしまうまで

行うこととなります。

よって、一度買ったら終わりではなく

固定資産台帳に登録をして

適切に減価償却費を計算し

台帳管理を行う必要があります。

会計システムを使用している場合は、

固定資産台帳が付属されているものが

多いと思いますので、

きちんと台帳に記入するようにしましょう。

注意すること

金額について、10万円以上と

紹介しましたが注意が必要です。

例えば、コピー機ですが、

本体価額が9万円だった場合に

輸送費や据付費用が別途3万円要した場合、

取得価額は9万円+3万円の12万円となり

固定資産に該当することになります。

判定の際は、本体価額だけでなく

直接かかった費用も合わせる事を

忘れないようにしましょう。

資金繰りにも注意

また、資金繰りにも注意が必要となります。

固定資産は、購入した時点では

「お金」は出ていきますが

「費用」は一部しか計上されません。

よって、お金は少なくなっているけど、

費用計上が多くないので、

利益が出て、税金が発生する

という事態が起こります。

逆に、2年目以降は

「お金」は出ていっていないのに

「費用」が計上されるので

利益が圧縮され、税金が少なくなる

効果が発生します。

このように、「お金」の感覚と

「利益」の感覚が

ズレていくことになります。

購入しようとする

固定資産が大きければ大きいほど

将来の資金繰りの予測が

重要となります。

購入の際は、将来の資金繰りの

予測もしっかり計画するようにしましょう。

まとめ

今回は、固定資産の

減価償却について紹介しました。

固定資産は、会社運営にとって

重要な会社の資産の一つとなります。

制度と資金の動きを把握し

適切に管理するようにしましょう。

この記事が気に入ったらサポートをしてみませんか?