株式投資で需給を見極める4

みなさんは回転日数という言葉をご存知でしょうか。

株式投資においては需給の判断に使われている指標の1つとなります。

今回は回転日数の観点から需給の判断方法をお伝えしていきます。

1.回転日数とは

回転日数とは「信用取引をしてから、反対売買をするまでにかかった日数」のことです。

一般的に、回転日数が短いと多くの人が取引を行っているので相場が活況と判断されます。反対に回転日数が長いと、信用取引をしたが反対売買できない人が多いことを示しており、相場が閑散としていると判断することができます。

2.回転日数の確認方法

まず、回転日数については、過去データが公表されていないので、気になる銘柄は日々自分で情報をメモしておく必要があります。(一部有料で過去のデータをまとめているサービスも有るようです。)

逆に言うと、日々の積み重ねなので他の人とは差が付きやすい部分になります。

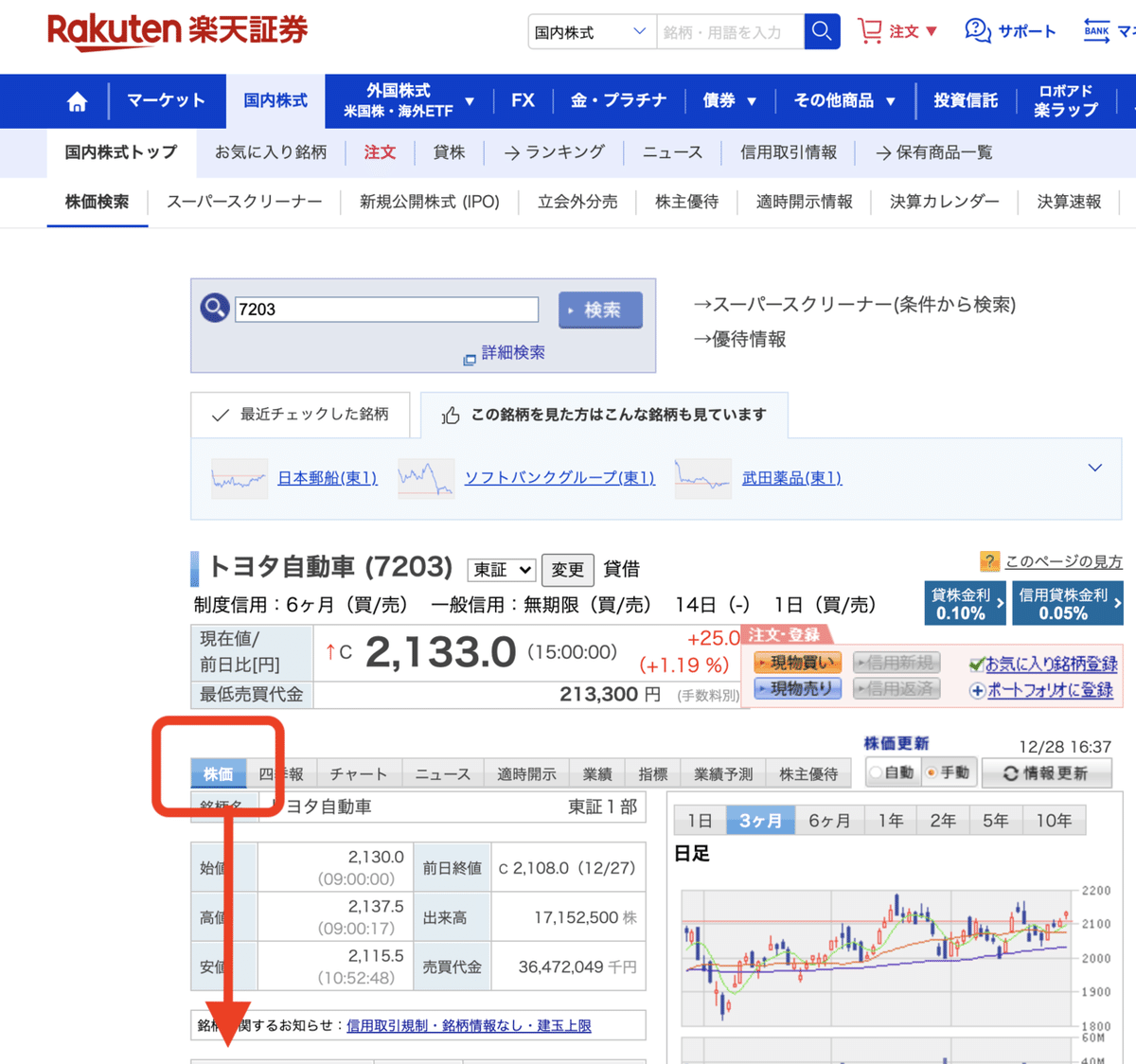

回転日数は各銘柄の信用残のデータと一緒に掲載されていて楽天証券であれば以下のページに表示されています。

3.回転日数を用いた需給の判断方法

まず、回転日数の目安は以下のとおりです。

回転日数<10日 : 相場活況

回転日数<5日 : 相場過熱気味

これは1つの目安ですが、回転日数は日々変わっていきますので、どういった変化が起こっているかを日々観察していくことが大切です。なので、ここからはいくつかのポイントに分けて回転日数の判断方法について見ていきたいと思います。

ポイント1:回転日数は短縮傾向か?長期化傾向化?

ポイントの1つ目は回転日数が短縮傾向にあるのか、長期化傾向にあるのかです。先程も書いたように回転日数が短くなれば相場が活況になります。相場が活況であれば、新規の投資家が株を買ってくれるので株価は上がりやすくなります。なので、回転日数が日々短縮していれば、相場が活況な状態が続いていると判断することができ、株価が上昇する可能性があります。

逆に回転日数が長期化傾向にある場合は、なかなか取引が進んでいないので、株価も上がりづらくなってしまうので、資金効率を考えると回転日数が長すぎる銘柄は回転日数が短くなるまで手を出さないほうがいいと言えます。

ポイント2:今の株価は過去に比べてどのくらいの位置にあるか?

以前記事にした信用買い残を用いた需給判断でも書きましたが、現在の株価が過去と比べて高値圏なのか、底値圏なのかで考え方が変わってきます。

まず、高値圏にある銘柄は売買が活発に行われており、回転日数が短い場合が多いです。そういった場合は、10日より短くなったら回転日数が長くなっていないか警戒することが必要です。なぜなら、回転日数が長くなるということは新規の投資家が入ってこなくなっていて、株価上昇のピークを迎える場合が多いことを意味するからです。

また、高値圏で回転日数が長くなるということは、信用残が増えていて株価急落のリスクも高くなることにつながるので、高値圏で回転日数が長くなり始めたら売りの準備を始めたほうがよいです。

ポイント3:急落した場合に回転日数が増えていないか?

これも信用買い残と同じで、急落後に回転日数が増えている場合は、急落前の株価に戻ることを期待している投資家が多いので、少し株価が上がってもすぐに売りが増えて上値が重くなってしまいます。こういった銘柄は回転日数が短くなってくるまでに半年程度かかる場合が多いので、しばらくは監視銘柄に入れて回転日数が短くなるのを待ったほうが無難です。

4.まとめ

回転日数は売買判断のタイミングを見るのに使える指標ですので、ぜひ確認してみてください。

4回ほどかけて株式投資で需給を見極める方法をご紹介してきました。今回記事にする中で改めて色々調べてみて、まだまだ知らないことがたくさんあることを実感しました。今後も日々学びながら投資のレベルもより上げていきたいと思います。

この記事が気に入ったらサポートをしてみませんか?