第5回週末企業分析: メドレー

【2023年5月11日追記】まさかのメドレー瀧口社長より、直々にKey Questionsへの回答を頂きました。文末に記載しております。瀧口さん、改めてありがとうございました!

はじめに~IPO後も成長のバイタルは良好

「週末企業分析」の第5回として、主に株式会社メドレー(以下、メドレー社)を取り上げます。「週末企業分析」の概要等についてはこちらをご覧ください。

メドレー社は、主に採用システムやオンライン研修システムを提供する「人材プラットフォーム事業」とクラウド診療支援システムやかかりつけ薬局支援システム等を含む「医療プラットフォーム事業」を手掛ける、医療ヘルスケア関連のグロース企業です。

上場グロース企業は株価水準訂正に見舞われるも…: 2021年後半から、株式市場ではインフレ率の高まりに伴う金利上昇懸念でグロース企業のバリュエーション水準が大きく切り下がりました。企業価値は将来のキャッシュフローの割引現在価値の総和によって決まりますが、先行投資フェーズにあって利益が僅少または赤字のグロース企業では数年先のキャッシュフローが企業価値に占める割合が高くなります。

将来キャッシュフローを現在価値に引き直す際に用いられる割引率は、他の条件が一定であれば金利が高いほど高くなります。このため、金利上昇は現在価値の減少を招き、その影響度は遠い将来のキャッシュフローにバリュエーションが依拠しているグロース企業ほど大きくなる、という構図です。

いくつかの上場SaaS企業の株価が直近で大きく下がっているのは、インフレ→金融引き締め→金利上昇→割引率上昇→現在価値減少、というマクロ要因と、何度かの四半期決算発表を経たうえで上場時に示していた成長戦略への答え合わせがされて選別が進んだというミクロ要因だと思っています。(続)

— 寺田修輔|Shusuke Terada@スプリームシステム|ミダスキャピタル (@ShusukeTerada) December 15, 2021

メドレー社は複数の事業に対して先行投資を行っており、足元の損益は黒字ではあるものの、営業利益率は1桁%水準となっています。これに対して時価総額は直近半年程度においても1,000億円を超える水準で推移しており(2023年5月9日終値ベースでは1,193億円)、PERは約100倍と非常に高いマルチプルを株式市場から付与されています。

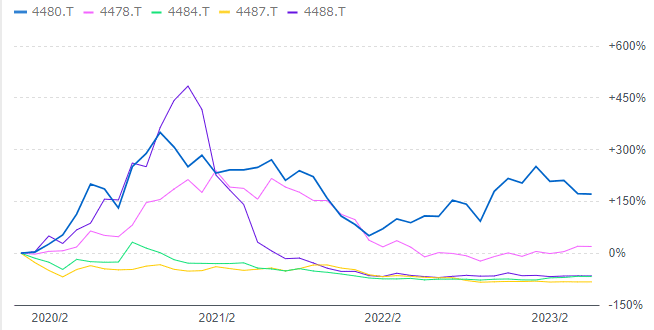

…メドレー社の株価は2022年以降に反転上昇: 以下はいずれも2019年12月に上場し、かつ未上場時においてベンチャーキャピタルからの資金調達を行っておりIPO時点においては事業フェーズが一定程度類似していたと思われるメドレー(4480)、フリー(4478)、ランサーズ(4484)、スペースマーケット(4487)、AI inside(4488)の5社の株価推移比較です。

全期間で見てメドレー社の株価パフォーマンスが最も高くなっていますが、前述した2021年後半からのグロース企業のバリュエーション水準訂正の影響を受けつつも、特に2022年以降に再び企業価値が反転上昇していることが窺えます。

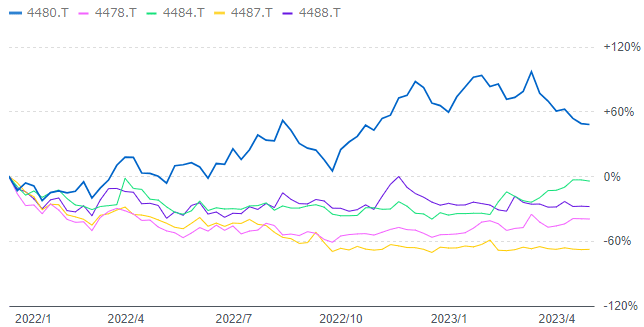

ポストIPOの成長が新興企業の課題: 新興市場に上場する日本のグロース企業は、米国に比べてIPO後に力強い業績拡大を遂げられず結果的に時価総額の成長も見られないケースが少なくありません。一橋大学 鈴木健詞教授とグロース・キャピタル株式会社が2021年に公表したレポート(*1)によれば、新規上場企業全体の営業利益は上場期から3年間で中央値-0.6%、平均値+2.3%とほぼ成長が見られず、時価総額の成長率も中央値で見ると3期間でわずか+3.0%でした。これらは、我が国のスタートアップエコシステムが擁する大きな課題と考えられます。

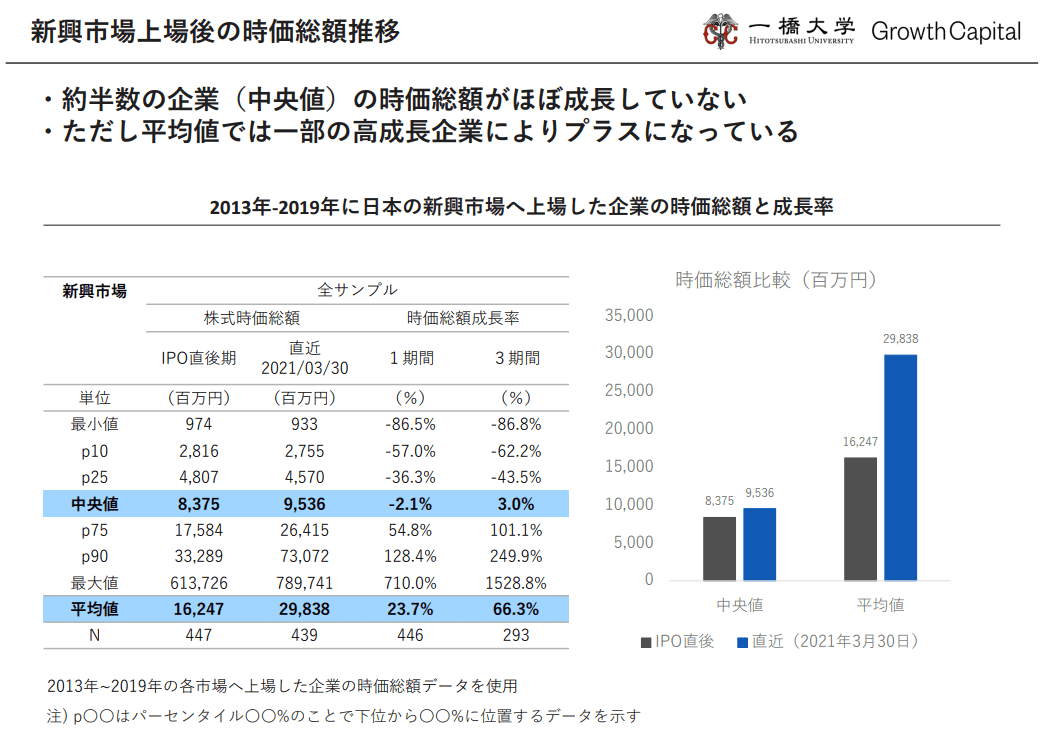

確立された成長構造で企業価値を伸ばすメドレー社: 一方でメドレー社の業績は、上場期である2019年12月期の売上高4,765百万円、経常利益178百万円に対して2022年12月期の売上高は14,185百万円(2019年12月期比3.0倍)、経常利益は1,526百万円(同8.6倍)と順調に拡大しています(*2)。同社の堅調な株価推移が、確かな業績の裏付けに支えられているものであることが分かります。

そこで今回は、業績水準や時価総額の低迷に悩む多くの上場グロース企業や短中期的に資本市場へのデビューを控えるスタートアップにとって重要なベンチマークとなり得る、メドレー社の経営戦略に迫ります。

詳細は後述しますが、成果報酬型で事業所にとって導入ハードルが低い「ジョブメドレー」を通じて拡大し続ける顧客基盤に対して、同事業からの営業キャッシュフローやエクイティファイナンス等による財務キャッシュフローを原資に積極的な投資を行い、顧客利用率の向上とクロスセルの拡充を実施することで広大な市場で成長し続ける構造が確立されており、また、この強みが資本市場から高く評価されているからこそ成長構造の強度が高まっている印象があります(下図はサマリー)。

なお「週末企業分析」のポリシーとして、業績予想や株価予想は提供しておりません。あくまで事業概要や資本政策、市場分析、競合比較といったファンダメンタルズへの深掘りとお考え頂ければ幸いです。

また、広く公表されている資料に基づく「週末企業分析」だけでは限界があるので、記事の最後には調べきれなかった論点についてもまとめてあります。本noteがビジネスパーソン、経営者、学生、投資家といった企業分析に興味をお持ちの方々のご参考になれば幸いです。

会社概要: 直近3年で事業領域の拡張が加速

沿革: 2009年6月に代表取締役の瀧口浩平氏によって設立されたメドレー社は、同年11月より、現在に至るまでの主要サービスである成果報酬型の求人メディア「ジョブメドレー」の提供を開始しました。

2021年まで代表取締役を務めていた豊田剛一郎氏(現在は執行役員)が2015年に参画すると、同年2月に医療情報提供メディアの「MEDLEY」、2016年2月にオンライン診療システム「CLINICSオンライン診療」の提供を開始し、「医療プラットフォーム事業」に本格進出。2018年11月にはクラウド型電子カルテ「CLINICSカルテ」の提供を始めています。

また、2015年4月には介護施設検索メディアである「介護のほんね」を運営するプラチナファクトリー株式会社をグリー株式会社から株式取得。この買収と同時にプラチナファクトリー社の代表取締役だった石崎洋輔氏がメドレー社の取締役に就任し、現在も上級執行役員として「人材プラットフォーム事業」を管掌しています。

2019年12月の東京証券取引所マザーズ市場への株式上場以降は、M&Aも有効活用しながら事業領域の拡張ペースが一気に加速しました。

特に「医療プラットフォーム事業」での動きが顕著で、2020年9月に調剤薬局窓口支援システム「Pharms」、2021年1月に中小病院向け電子カルテシステム「MALL」シリーズ、2021年10月にオンライン薬局メディアの「ミナカラ」、2021年12月にオンライン診療・服薬指導アプリ「CLINICS」(株式会社NTTドコモとの共同事業)、2022年1月に歯科向けクラウド業務支援システムの「Dentis」をそれぞれ事業開始またはM&Aを通じて取得しました。また、「人材プラットフォーム事業」でも2021年2月に介護領域向けにオンライン研修事業を営む株式会社メディパスを株式取得しています。

経営陣: メドレー社の取締役の推移は下表の通りです。業務執行取締役は現在瀧口氏とCFOの河原亮氏の2名のみですが、前述の石崎氏や豊田氏、河原氏を含めて執行役員は16名(2023年4月時点)となっており、特に2023年から経営と監督の分離を企図していることが分かります。

歴代の社外取締役には国内外のコンサルティングファームやIT関連企業で経営陣を務めたビジネスプロフェッショナルが多く就任しており、複数事業を手掛けるメドレー社において実務的な観点を重視してボードメンバーが構成されていることが窺えます。

高成長経営の解剖(1): 財務数値の実績

売上推移: メドレー社の売上高の前年比成長率は2020年12月期: +40%、2021年12月期: +72%、2022年12月期: +36%、3ヵ年のCAGRにして+48%(*3)と2019年12月のIPO後も高水準を維持しており、2023年12月期計画も+35%の19,150百万円が計画されています。

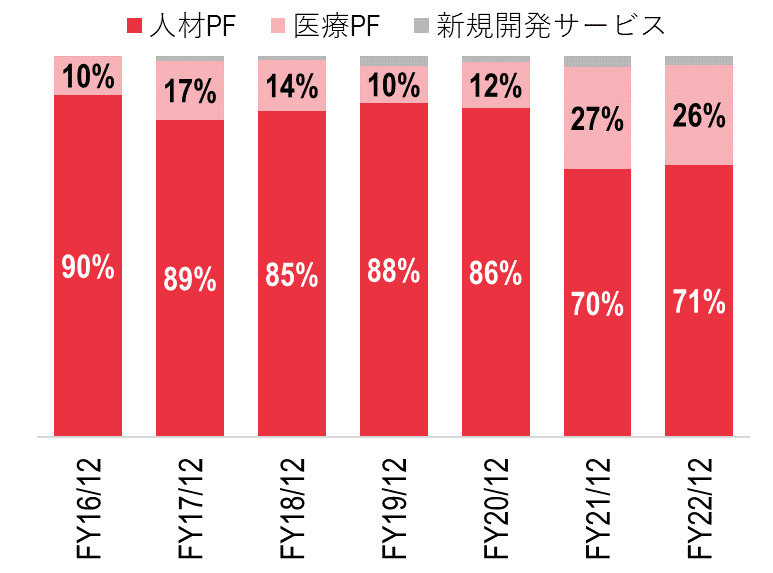

セグメント別の売上高の実額と構成比を示す下図の通り、2019年12月期までは「人材プラットフォーム事業」が全社業績を牽引していた一方で、2020年12月期以降は「人材プラットフォーム事業」が引き続き高成長ながら「医療プラットフォーム事業」がそれをも上回る急拡大を遂げています(2022年12月期までの3ヵ年CAGRは「人材PF」+38%、「医療PF」+106%)。

2023年12月期計画においてもセグメント別の売上高成長率は「人材プラットフォーム事業」+30%前後に対して「医療プラットフォーム事業」+40%以上とのガイダンスが示されており、上記の傾向が今期も続く見込みです。

セグメント別事業概要: 「人材プラットフォーム事業」の収益の大宗は、医療や介護、薬局、保育園、及び美容・ヘルスケア分野に特化した求人メディアである「ジョブメドレー」によるものと見られます。掲載料金が不要で成果報酬型の課金体系である「ジョブメドレー」は企業側にとって導入ハードルが低いと考えられ、顧客事業所数は2022年12月期末で29.4万件と2019年12月期末の18.2万件から順調に増加傾向にあります。

一方の「医療プラットフォーム事業」は、主に「CLINICS」、「Pharms」、「MALL」、「Dentis」等のバーティカルSaaSプロダクトを中心とした事業展開がなされており、沿革でも紹介した積極的なM&Aによる非連続成長の影響もあり、利用医療機関数は2022年12月期末で14,165件と2019年12月期末の1,187件から10倍以上に急増しています。

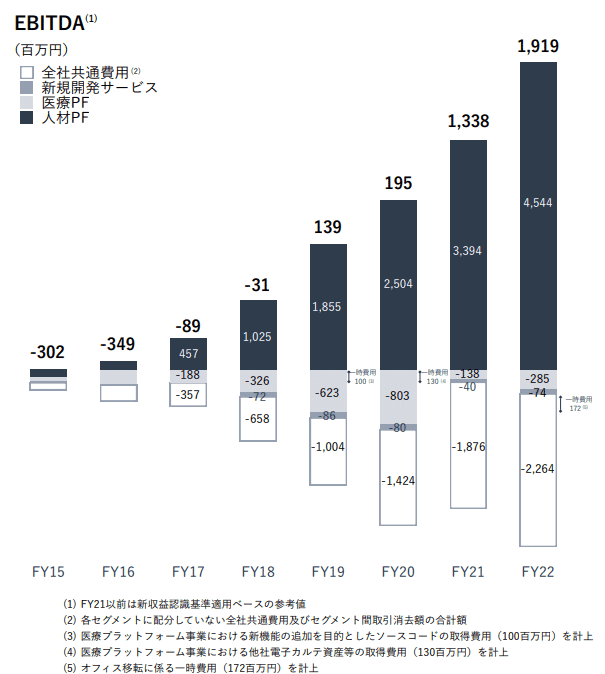

積極投資の源泉: メドレー社が開示しているセグメント別のEBITDA推移は下図の通りです。「人材プラットフォーム事業」からもたらされる潤沢な営業キャッシュフローを、「医療プラットフォーム事業」や非連続な成長戦略を支えるコーポレート機能等への投資に充てていることが読み取れます。

また、メドレー社は2020年9月に海外募集による新株式発行、2021年5月にNTTドコモ社を割当先とする第三者割当による新株式発行を行っており、IPO時の資金調達も含めて2019年から2021年までの3ヵ年で累計13,181百万円のエクイティファイナンスを実施しています。

成長の実績と将来性を適正に資本市場に伝達することで獲得した高い株価評価をエクイティファイナンスに結実させ、調達資金によって更に事業やM&Aへの投資を行い成長の蓋然性を高める、というグロース企業にとって理想的なサイクルが回っている様子が想像できます。

高成長経営の解剖(2): 顧客基盤の拡大余地

「ジョブメドレー」の顧客基盤が成長構造の始点: 冒頭に示したメドレー社の成長構造を再掲します。同社の2022年12月期末における顧客基盤は全社で29.8万事業所(*4)ですが、このうち98%超の実に29.4万事業所が「人材プラットフォーム事業」の顧客であり、「ジョブメドレー」を中心とする同事業が成長構造の始点となっていることが窺えます。

ペネトレーションの実態: 顧客事業所数は直近でも右肩上がりに増加を続けていますが、メドレー社がターゲットとしている業種全体の112.7万事業所に対する顧客化率は約26%に達しています。こうしたペネトレーション(市場浸透率)はプロダクトやサービスによって上限値が異なるものであり、「ジョブメドレー」においても現状からの更なる開拓余地がどの程度残されているかがポイントとなります。この点を深掘りするうえでは、開示されている業種別の数値がヒントとなりそうです。

業種別に深掘り: まず、「人材プラットフォーム事業」の顧客事業所の業種別内訳推移は下図の通りです。3ヵ年での伸び率が特に高いのは『医科』と『その他』(理美容、保育、リラクゼーション等)、構成比が高く増加件数への貢献も大きいのは『介護』及び『その他』であることが分かります。

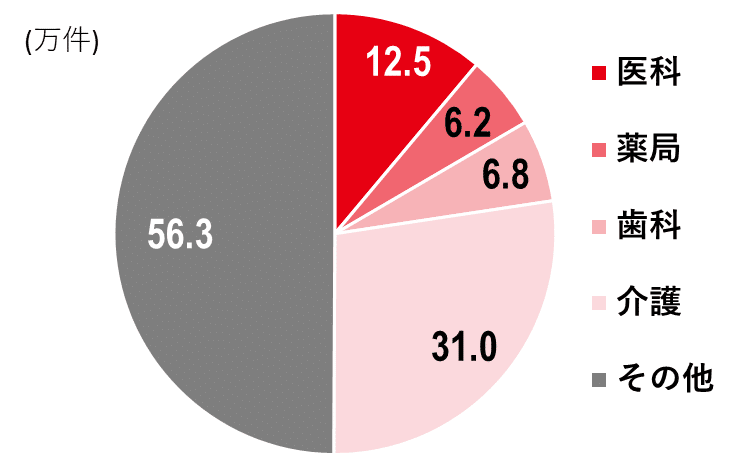

次に、それぞれの総事業所数をメドレー社開示資料の注記情報を参考に算出します(*5)。下図の通り112.7万件の全体事業所のうち『その他』が56.3万件と約半数を占めていますが、理容室、美容室の小計約37万件、鍼灸やあん摩マッサージ、柔道整復と言った施術所やリラクゼーション施設等の小計約14万件、保育園の約3万件が大半と見られます。

最後に、メドレー社の2022年12月期末顧客事業所数を全体事業所数で除すことで、簡易的な業種別顧客化率を推計します。全体の顧客化率は約26%でしたが、業種別では『薬局』が83%と突出して高いことが分かります。

開拓余地はまだまだありそう: 業種別のペネトレーションの濃淡は、裏を返せば『医科』や『歯科』、『介護』といった『薬局』以外の業種では依然として上昇余地が残されていることを示唆しています。

実際に他社事例に目を移しても、メドレー社と同じく医療や介護領域で人材関連事業を営む株式会社エス・エム・エスは病院事業者の70%、大手介護事業者の60%から求人を獲得した実績があるとしています。また、ビジネスモデルは異なりますがエムスリー株式会社が運営する医療従事者向けポータルサイトの「m3.com」には日本の医師数の約90%にあたる30万人以上が登録されています。

専門性や参入障壁が高い医療ヘルスケア領域においては、特定のサービスやプロダクトがデファクトスタンダード化しやすく、一般的な業界に比べて市場浸透率の上限は高位となる可能性があるものと推察されます。以上のことから、メドレー社における顧客開拓余地はまだまだあると言えそうです。

高成長経営の解剖(3): クロスセル戦略の蓋然性

顧客当たり単価の最大化: メドレー社は広範な顧客基盤に対してマーケティング強化等による顧客利用率の向上(「ジョブメドレー」を通じた採用人数増等)やクロスセルによる収益構造の積み上げを通じ、顧客当たり単価(ARPU)を最大化させることで高い成長率を実現してきました。

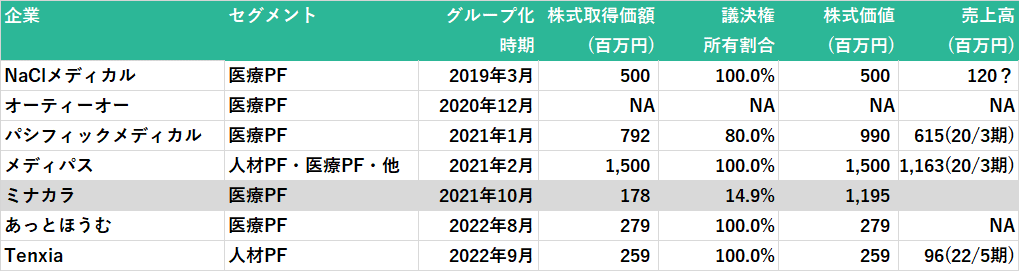

特に「医療プラットフォーム事業」においてはM&Aを駆使してプロダクトラインナップの拡充を進めており、過去実績として会社側からは下表が開示されています。

M&Aの実績と貢献: 「医療プラットフォーム事業」を構成する診療支援システム「CLINICS」、調剤薬局向けシステム「Pharms」、病院向け電子カルテ「MALL」、歯科向けクラウド業務支援システム「Dentis」の4プロダクトの個別収益は開示されていません。

一方でM&Aを通じて外部から取得したプロダクトは有価証券報告書等に財務数値の一部の記載があり(下表(*6))、例えば「MALL」の取得元である株式会社パシフィックメディカルの取得時売上高が615百万円だったことが分かります。

「医療プラットフォーム事業」の売上高は2019年12月期の426百万円から2022年12月期に3,729百万円と3ヵ年で+3,303百万円増加しており、これにはパシフィックメディカル社等のM&Aによるアドオンも一定程度は寄与しているものと見られます。

ただし上表の通り開示されている各社の売上高や株式取得額から類推するに、同事業における増収の過半は自律開発プロダクトの伸長や取得企業(プロダクト)のグロースによるものと見られ、単なる足し算ではなく既存事業基盤を有効活用した戦略が乗数的に機能していることが読み取れます。

更なるラインナップ拡大に意欲も資金もあり: メドレー社はM&Aを重要な成長ドライバーと位置付けています。例えば業種別で『薬局』や『介護』の基幹システムは未進出と開示しており(下図)、当該分野の事業取得意欲を示唆しています。

また、上場時や上場後の戦略的な資金調達により、2022年12月期時点の現預金残高は14,422百万円に上り(ネットキャッシュは12,045百万円)、これ以外にも未使用融資枠を2,700百万円確保しています。

冒頭に記したマクロ環境の変化によってM&Aの買い手にとっては合理的なバリュエーションで取引を進めやすい環境であると考えられ、自律開発も含めて潤沢な資金を活用した更なるプロダクトラインナップ拡充の可能性は高そうです。

Key Questions - 週末だけでは分からなかったこと

最後に、もし私がアナリストや上場株投資家だったらIR面談でぜひメドレー社に聞いてみたいこと、つまり「週末企業分析」だけでは調査や仮設立案・検証ができなかったことを3つのKey Questionsとしてまとめます。

ちなみにこれまでの「週末企業分析」では毎回質問を5つ記していたのですが、メドレー社はIR資料が網羅的で特に経営戦略や資本政策の考え方について既に詳細な開示がなされているため、今回は3つに絞ることができました。

Q1.「人材プラットフォーム事業」における顧客事業所数の業種別拡大余地は?顧客基盤拡大の上限として意識しているシェアのイメージ等はあるか?

Q2.「医療プラットフォーム事業」におけるプロダクト別の収益構成比は?成長率に濃淡がある場合、その理由は?

Q3.「医療プラットフォーム事業」におけるプロダクト別のユニットエコノミクスや競合状況は?新規開発中や将来の新規開発及びM&A候補も含めて、中長期的なキャッシュフロー見通しに鑑みて最も注力したいプロダクトは?

【2023年5月11日追記】メドレー瀧口社長のFacebookで以下の投稿が…!社長直々に頂戴した回答を記載致します。特に3問目への回答は、メドレー社の経営戦略を更に深く理解できる内容で必見です。

A1.国内においては、少なくとも5-6割程度までは使われる状態となる見通しです。それ以降はその手前の進捗を見ないと確実視はできません。一方で人材採用や教育は事業活動の必需品なので、TAMは国内のみではありません。

A2.当社では医療プラットフォームは巨大なサービスになると考えています。個別サービスは、全体を見るためには枝葉のため現時点では開示していません。SaaS市場でいうならば、開示している通り、有床病院の市場が圧倒的に大きくそれ以外は小さな市場の集合体です。

A3.インターネットサービスが出る前から証券取引所にしても鉄道会社にしても、プラットフォーム型の事業は社会にとって特別な存在です。

当社の医療プラットフォームは、プラットフォームとしてのポテンシャルを未だ発揮しきれていません。医療プラットフォームの中で、好循環を回すために足りない所は、患者アプリ、有償病院向けSaaS、低コストのレセコン、なので注力しています。

ちなみに、人材プラットフォームにおいても、医療プラットフォームよりは先に進んでいるものの、未だポテンシャルには届いていません。時間軸が長くなりがちですが、長期で高い価値を作ることにフォーカスしています。

競合、という言葉が出ましたが、競合に対して最も重視するべきことは、いざとなったときに価格勝負に持ち込むための低コスト構造です。これは安易に費用を削るということではありません。資金の使い方に濃淡をつけるということです。そして、単に各売上に付帯するコストの分解図ではなく、寺田さんが記載しているような資金調達からビジネス・ファイナンス、投資、会計、税務までの一連の流れが、一つのコスト構造です。

プロダクト毎でいえば、当社は「全ての事業を軽視しない」経営を行っており、年間成長率+EBITDAマージンが40%を下回る事業は強い監視対象となります。

注記と参考

*1: 全文は以下のリンクをご覧下さい。

https://www.gckk.co.jp/wp-content/uploads/2021/08/report0830.pdf

*2: 新収益認識基準の影響は非考慮。

*3: 2021年12月期以前は新収益認識基準適用ベースの参考値。

*4: 「人材プラットフォーム事業」、「医療プラットフォーム事業」の顧客数合計で両セグメントの重複顧客は1アカウントとして算出。

*5: 一部統計については本noteとメドレー社注記とで参照時点が異なるため(本noteでは最新値を採用)、数値に乖離がある場合があります。

*6: NaClメディカルの売上高は決算説明資料から推計した2020年12月期数値。ミナカラは現時点では非連結(将来の持分法適用会社)。

ディスクレイマー

本noteでは筆者独自の見解を述べることがありますが、証券やその他の金融商品の売買や引受けを勧誘する目的ではなく、証券その他の金融商品に関する助言や推奨を構成したりするものではありません。また、個別企業の業績予想や株価予想、投資推奨を提供する予定はありません。

分析は広く入手可能な開示資料のみにもとづいて行われており、対象会社との直接的な対話は基本的に実施していません。このため及びこれらの理由に関わらず、本noteでの見解や情報について、完全性や正確性、信頼性を保証するものではありません。

この記事が気に入ったらサポートをしてみませんか?