自動車業界とはなんぞや

「自動車産業はデカい!大事!」っていうけど、

そもそも自動車産業ってなんやねん!

などということについてゆるく解説します。

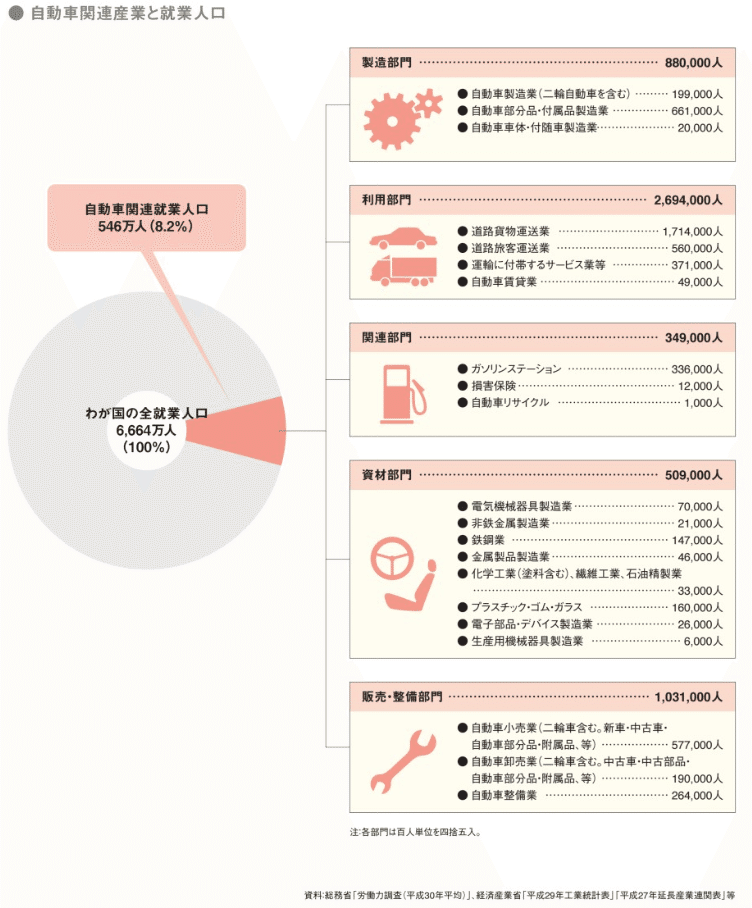

《自動車産業は裾野が広い》

「日本の自動車工業2019」 日本自動車工業会

自動車の部品は約3万点にのぼり、鉄やゴム、ガラスなど様々な部品が使用されます。自動車の輸出入には商社が携わり、国内販売は全国各地のディーラーが行います。自動車の購入にあたってはローンが使用され、自動車保険も利用されます。自動車の使用にはガソリンスタンドでの給油が必要です。

このように、自動車産業は製造業のみならず、素材、物流、商社、金融、エネルギー産業などとも関わりがあるのです。

┗自動車メーカーは「完成車メーカー」と「部品メーカー」

自動車メーカーは「完成車メーカー」と「部品メーカー」に分別できます。(実際にはさらに詳細な分類が可能ですが、ここでは二分します。)

また、ディーラーなどメーカーの製造した自動車を販売する事業者が存在します。

○完成車メーカー

完成車メーカーにおける自動車製造フローを見てみましょう。

自動車は「研究・開発」、「生産」、「運輸」の3つの流れを経て消費者の元へ届きます。

「研究・開発」は様々な意見を集約して試作車の生産まで持ち込む段階を指します。

企画段階では将来的に消費者が求めている自動車はどのようなものかコンセプトを設定します。その後、デザイナー(デザインセンター)を通じて何通りものイメージを作成し、デザインを絞り込んでいきます。デザインが決まったら、設計チームが実際の基本動作や必要部品などを分析・チェックします。最後に試作車が生産され、走行性能を測るための試走や耐久性の確認が行われます。

「生産」は大きなパーツを製造するためのプレスから始まります。製鉄会社から仕入れた鉄板をプレス機で加工し、骨格の元になる大きな部品を作ります。次にそれを溶接し車の骨格を作ったら、塗装を行います。この段階では骨組みしか出来ていないので、ここから外注している物を含めて約3万点の部品を組み立てます。検査をパスした自動車は国内外の販売店へと輸送されていきます。

○輸送先は…

実際の輸送(出荷)先としては、営業所(取引所)やディーラー(サブディーラー)、大口需要家などがあるでしょう。

○トヨタの「かんばん方式」とは

トヨタ生産システム(TPS)、ジャスト・イン・タイムとも呼ばれ、欧米自動車業界に衝撃を与えました。

これは生産現場において、連続する工程間の仕掛在庫を最少にするための仕組みです。要するに、在庫を減らして効率化を図る方法です。必要な部品を、必要な時に、必要な分だけ部品会社に発注することで実現されています(上図の「組立」時点で発注)。完成車メーカーにとっては過剰な在庫を抱える必要がないメリットがあるが、部品メーカーとしては納期が厳しくなるというデメリットが考えられます。また、CSRの観点からは、部品を都度発注かけることは即ち少量物流による運送が必要になるため、排気ガスの観点などからマイナスとも言えます。

○部品メーカー(サプライヤー)

部品メーカーは大小様々で、日本精工のように世界中で活躍する企業もあります。一方で、一部金属部品を製造している中小企業も多く存在します。

日本の自動車産業は伝統的に垂直的系列と呼ばれる、完成品メーカーを頂点とした垂直的な取引構造が特徴的でした。

この取引構造は完成品メーカーにとってメリットとデメリットがあります。

メリット:自社で開発・設備投資を負担しなくて良い

デメリット:部品供給が止まれば完成車製造が止まる/技術流出の可能性

そこで完成車メーカーはサプライヤーに対して技術指導を基盤とした系列化・囲い込みを行いました。安定的な部品納入の代わりに技術開発を代替させ、結果的に自社の技術的優位性に寄与させたのです。

(参照:「国内完成車メーカーと1次サプライヤー間の取引依存関係」

日本経営学会誌 名古屋大学大学院経済学研究科教授 犬塚篤)

しかし、近年はサプライヤーの取引依存度が低下傾向にあります。この背景にはコスト競争の激化や資本関係の解消などによる「オープン化」や、コスト競争・製品ライフサイクルの短期化による「取引相手の変更頻度」増加が挙げられるでしょう。また、生産拠点の海外移管(海外有望市場への進出)による国内生産市場の縮小も考えられます。

(参照:「日本の自動車産業における完成車メーカーと一次サプライヤーの取引構造とその変化」 豊田中央研究所)

(参照:「自動車産業の構造変化と部品メーカーの対応」日本政策金融公庫)

一方で従来型自動車のグローバル需要は、中国自動車市場の成長鈍化や欧米等が横ばいになると思われます。また、国内需要に関しては浮き沈みを繰り返しながら漸減するでしょう。

技術革新に伴う自動車の高性能化による開発・製造コストの増大はアライアンスを活発化させると思われます。

このように、垂直的系列や現地×大量生産の方式はより現代にあった事業構造へと変化を迫られるでしょう。

┗産業集積 〜地域的な特性〜

地域的な特性を見ると、愛知県に事業者が多い傾向があります。これは最大手のトヨタ、グループのデンソー やアイシン精機、豊田織機(いずれも部品製造)などを初め、関連企業や下請け企業などが集積しているためです(→産業集積)。

その他にも、静岡はスズキ、神奈川は日産自動車の本社所在地であり、群馬はSUBARUの本工場所在地であるためこれらのエリアにも事業者が多くなります。

「日本の自動車工場分布図」 一般社団法人日本自動車工業会

┗自動車は輸出産業である

自動車の輸出金額は16.7兆円、輸入産業は2.5兆円(2018年)となっています。自動車は基本的に輸出産業であり、日本の全輸出商品のうち20.5%を占めトップです。このことから、日本の自動車産業は輸出産業であると言えます。

また、国内四輪車生産台数は減少傾向が続いています。これは国内新車販売台数の減少に加え、国内生産が海外に移管されている背景があります。

自動車の輸入が増加傾向にある事は頭の片隅においておいた方が良いかもしれません。

輸出先に関しては北米(アメリカ)向けが最多です。

米国は生産数から販売数を差し引いた場合大きくマイナスとなり、国産メーカーだけでは需要を賄えない現状にあります。

また、アメリカの潜在的な自動車需要は今後も増加すると思われます。その要因としては「自動車保有台数の多さによる更新需要」、「人口増加による新規需要」、「トラックなどの大型車(高価格)増加」が挙げられます。

(参照:「米国自動車市場の成長性・多様性を考える」 日本政策投資銀行)

一方で、今回のコロナショックはアメリカの新車販売台数推移を見ると調整局面であると呼べるかもしれません。

販売台数、生産台数ともに最大の中国が、日本の自動車輸出先として最大かと思いきや、そうでもない現状です。

日本の中国向け輸出規模が北米・欧州向けに比べてそこまで大きくない原因は、中国国産メーカーの攻勢でしょう。その背景には中国政府の支援があります。補助金などの財務面の支援に加え、外資系メーカーは合弁会社を設立する必要があるなど外資の競争相手は対等な条件での参入が困難となっています。

(参照:「日本の自動車3社の動向~中国編」 SPEEDA)

(参照:「各論(2)中国自動車市場における日系企業の動向」 JETRO)

「CASE事業のグローバル展開と課題」 野村総合研究所

中国政府は特に次世代自動車に注力しています。主要国有系メーカーは制作ロードマップに合わせ、開発・走行実験をスタートさせています。また、百度(Baidu)の「アポロ計画」を始めとし、BATら大手IT企業もコンテンツ・地図・音声サービス等を切り口に車載領域へ参入しています。

┗日本国内の自動車市場は飽和状態?

近年、国内の自動車保有台数は横ばいとなっています。自動車の普及率や、他の交通機関の整備を踏まえた自動車需要が一定以上に達したと言えるでしょう。

また、平均車齢は上昇傾向にあります。この原因には自動車性能の向上やそれに伴う自動車価格の上昇、レンタカー市場・中古車市場の拡大、シェアリングサービスの広まり(ニーズ変化)、少子高齢化や若者のクルマ離れ等が考えられます。

一般消費者の自動車需要を考えると、新規購入か乗り換えの2択です。つまり、国内生産台数の増加(新車販売台数の増加)には乗り換え需要が必要になります。平均車齢が上昇している=乗り換えが進んでいないということになりますので、自動車メーカーの戦略としてはアフターサービスやサブスクリクション型などストックビジネス、海外進出へのウェイトが重くなってくると考えられます。また、CASEによる自動車の新しい価値創出や付加価値の向上(単価上昇)、利用シーンの拡大なども注目です。

(参照:「わが国の自動車保有動向」 一般社団法人自動車検査登録情報協会)

┗CASEとは

Connected(コネクティッド)、Autonomous/Automated(自動化)、Shared(シェアリング)、Electric(電動化)の頭文字から成ります。

コネクテッドカー:ICT端末としての機能を有する自動車。リアルタイムかつ大容量のデータを用いる際に有効(例:緊急通報システム)です。

自動運転・走行:一般の自動車が自動運転となる他、自動運転バス・タクシー、無人宅配などの利用も検討されています。課題としては「法整備」、「標準化」、「技術開発」があります。法制度として誰が責任を取るのか、標準化により皆が利用できる価格となるか、安全性能やIoTなどです。

シェリング:Über、Grabなど、自動車を個々人が所有するのではなく、必要な時に対価を支払い利用する仕組みです。特に都市部では移動手段の選択肢が多く、消費者はその時々の利便性やシーンに合わせて利用する交通機関を決定します。今までであれば自身の自動車を使用しないところ、自動車の優先度が高くなるとも言えます。

電気自動車:EV/PHVなど。充電インフラなどの整備も必要で、エンジンを始め新たに使用される素材産業やサプライヤーが注目されます。

「Strategy&デジタル自動車レポート2019」 PwC Strategy&

○部品コストの増加

自動運転など新技術の搭載により、部品コストは2030年までに20%以上増大するとされています。これにより自動車の本体価格も値上がりするでしょう。その場合、消費者の価格感から考えて、ライドシェアリングなどの代替的所有やサブスクリプションなど新たな収益機会が必要でしょう。また、メーカーも提携などによる研究開発費の削減やコア業務以外のアウトソーシングによる経費削減が必要になります。また、オープン化の一環として産学官連携の流れも一層加速するでしょう。

(参照:「Strategy&デジタル自動車レポート2019」 PwC Strategy&)

《プレーヤーと財務体質》

○完成車メーカー

完成車メーカーの財務体質は、以下の様な特徴があります。

・流動比率が高い(120%以上)

・固定長期適合率は基準とされる100%より低く、約50%

→固定比率は理想とされる100%を大きく上回る170%

・自己資本比率は安全とされる40~50%以上には届かないが、上昇傾向

→自己資本比率は経済ショックなどの外部要因に対する強さ

(参照:「リーマンショックを通じた企業の財務安全性の変化について」 早稲田社会科学総合研究 別冊「2017 年度 学生論文集」)

また、CFに関しては海外進出や技術革新に伴う設備投資など、投資CFが大幅にマイナスとなるため、FCFにそれほど余裕があるとは言い難い。

・連単倍率

海外生産比率が大きいため、海外を中心にした子会社収益の対連結構成比は高くなっています。

・為替変動の影響

円安ドル高が完成車メーカーの収益にプラスだと一概には言えません。会社毎・通貨別に為替変動の影響を確認する必要があります。

また、自動車メーカーのサプライチェーンは国境を跨ぎ全世界に展開されています。そのため、完成車だけでなく部品も為替の影響を受けるようになっています。

一般的に、米ドルやユーロに対する円安は、欧米市場に展開する完成車メーカーにとって収益押上げ要因となり、新興国の通貨安は収益を圧迫します。

欧米の海外拠点から新興国に完成車や部品を輸出する場合、ドル建てやユーロ建てで行うことが多く、ドルやユーロに対して現地通貨が弱くなれば、採算は悪化するためです。例えばトヨタの場合、ブラジルではドル建ての部品を輸入し、それを現地で組み立ててているため、ブラジル・レアルが弱くなると仕入れコストが上昇する様です。

サプライチェーンが国境を跨ぐほど為替変動リスクに晒される、というわけです。地産地消が進めば収益構造も大きく変化するでしょう。

・その他

輸出入における関税も影響が大きいでしょう。

また原油価格の高騰(→ガソリン価格の高騰)は新車販売価格の下方圧力にもなります。

「エネルギー価格変動による経済への影響」 経済産業省資源エネルギー庁

・課題、展望

先進国を中心に環境・安全領域での規制強化が進んでいます。CO2排出削減など環境規制強化への対応としては、エコカー(電気自動車や燃料電池車など)のシェアを伸張する必要があります。安全領域では、自動運転車の早期実現を目標にしながら、とりわけ、自動ブレーキなどの予防安全技術の強化を積極的に推進する必要があるでしょう。

中国を中心に自動車業界以外からの新規参入企業がエコカーや自動運転車の開発を進めるなど、国際的な開発競争は激化すると思われます。

一般的に、競争が激しい新興市場ではコスト競争力のさらなる強化が求められます。市場ニーズを把握した上で、品質とコストのバランスを考慮した製品を開発し、販売する必要があります。そのため、部品の現地調達以外にも、現地サプライヤーの新規開拓などSCM含め従来の手法に囚われない開発が必要になります。

少子高齢化や若者のクルマ離れ、ニーズ変化(所有から利用へ)等により、国内販売は減少傾向にあります。為替変動による影響を減少する目的や、労務費など生産コストの上昇を抑制するため、車両生産の海外移管は今後も増加するでしょう。国内市場の縮小と海外市場の拡大から、海外市場での収益拡大が、自動車メーカーの成長ドライバーとなります。海外市場における現地メーカーとの競争激化や先行投資の回収に対応するためにも、CASE等技術革新を取り入れざるを得ないでしょう。

また、自動車を売って終わりではなく、ストックビジネス(サブスクリプション、長期的な契約など)の拡大等の取組みを重視して、収益基盤を強化する必要があります。

○エコカー・次世代自動車関連

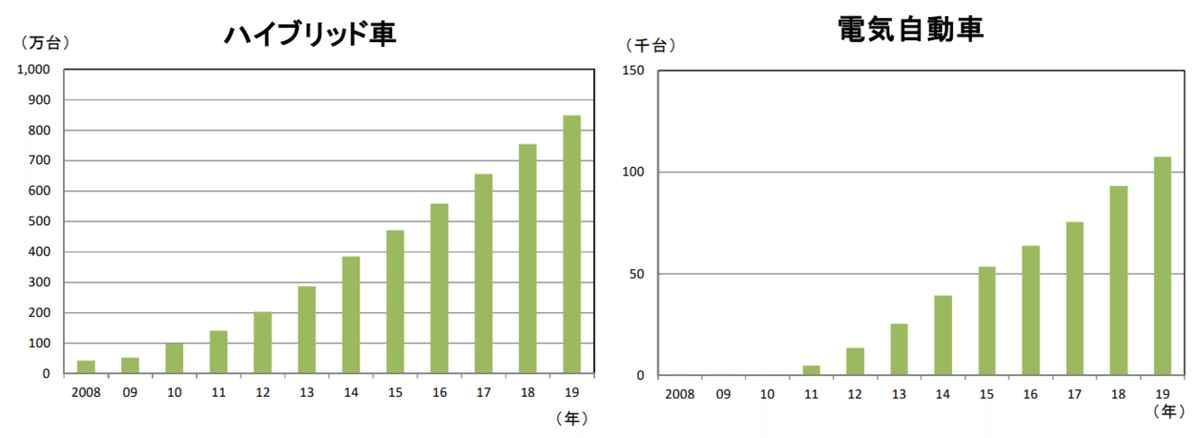

政府の「未来投資戦略2018」で、次世代自動車の2030年における国内普及目標は約50~70%とされています。

また、エコカー関連は国内でも需要が拡大傾向にあります。

「わが国の自動車保有動向」 一般財団法人自動車検査登録情報協会

エコカーは販売価格が高くなる一方で、日本に限らず国際的にみても税制優遇措置などが多く取り入れられています。ある程度エコカーが普及した場合、いつまでも減税を行うとは限らないため、今後はコスト逓減も課題になりそうです。

また、燃料供給設備の整備も必要となるでしょう。

※そもそもエコカー・次世代自動車ってどんな種類があるの?

という方もこちら↓をご確認ください。

「次世代自動車ガイドブック」 環境省・経済産業省・国土交通省

概略として、エコカーには以下の様な種類があります。

・燃料電池自動車(FCV):

車載の水素と空気中の酸素を反応させて、燃料電池で発電し、その電気でモーターを回転させて走る自動車です。

・電気自動車(EV):

バッテリー(蓄電池)に蓄えた電気でモーターを回転させて走る自動車です。

・天然ガス(LNG)自動車:

家庭に供給されている都市ガスの原料でもある天然ガスを燃料として走る自動車です。

・ハイブリッド自動車(HEV):

複数の動力源を組み合わせ、それぞれの利点を活かして駆動することにより、低燃費と低排出を実現する自動車です。

・プラグインハイブリッド自動車(PHV):

ハイブリッド自動車に対し、家庭用電源などの電気を車両側のバッテリーに充電することで、電気自動車としての走行割合を増加させることができる自動車です。

・クリーンディーゼル自動車(CDV):

平成 21 年 10 月に導入された「ポスト新長期規制」と呼ばれる排出ガス基準に対応したディーゼル自動車です。

・日本での普及

日本での普及率はHVが最も多く、保有台数は830万台(H31年)です。HVは「動力源が2つ以上ある自動車」であり、一般的にはガソリンと電気を有する自動車を指します。燃費も良く、走行音も静かで、コンセントによる充電ではなくガソリンの給油によってエネルギー源を確保します。HVのモーターを動かすバッテリーは、走行時、減速時のエネルギーを利用して自動的に充電する仕組みになっています。そのため、充電スタンドなどを用いて自由に充電することはできません。

一方のEVはガソリンを用いず電気をエネルギー源とするため、CO2を排出せず、夜間電力の利活用も可能です。ただ、充電スタンドが十分に普及しておらず、特に遠出をする際などはバッテリー残量が気がかりです。その点に関してHVは従来の自動車同様にガソリンスタンドでの給油が可能であることから、普及しやすかったと言えるでしょう。

PHVは「外部電源からの充電が可能なHV」と言えます。HVを自宅などで自分の好きなときに充電できる仕様です。HVとEVの良いとこ取りと言えます。

FCVの燃料電池は、水素と空気中の酸素を化学反応させ電気を作り、その電気で自動車を動かす技術です。課題としては水素スタンドの普及や走行性能、耐久性能、価格などが挙げられます。

(参照:「自動車市場動向調査」 一般社団法人日本自動車工業会)

・市場動向

他業種からの新規参入を含め、競争の活発化が予想されます。他業種からの新規参入はヤマダ電機やパナソニックなどが挙げられます。

自動車そのもの以外にも、部品や充電設備を初め様々な分野で異業種が参入・連携するものと思われます。次世代自動車の開発・生産においては、従来の自動車生産以外の技術を内包する必要があります。

いる。企業間連携も様々な形態があるでしょう(完成車メーカー間、完成車メーカーと部品メーカー、完成車メーカーとIT企業、国内企業と海外企業等)。黎明期である現在、CFは生産・営業拠点拡大及び研究開発費による投資CFの増大が見込まれます。同様の理由から、PLは販管費や研究費が大きくなるでしょう。

また、今後は次世代自動車が黎明期から成長期へと移行するにつれて、買収・統合などの業界再編も活発化すると思われます。

○車体・部品製造

┗車体製造

乗用車、トラック、バス、トレーラの車体そのものを製造する他、車体にシャーシの組付けを行います。

※シャーシ:サスペンションやステアリングなど足回り部品→車体部分

※架装:トラックなどの荷台部分

・最近の動向

①国内収益基盤の効率化......国内市場が縮小傾向にあることから競争は激化されると思われます。選択と集中により自社が競争優位である市場や、物流インフラ・官公庁で利用される特装車などのシェアを拡大する必要があると考えられます。

②海外収益源の確立......自動車の主要な市場は海外に移っています。海外事業を収益源として持つことは長期的な事業安定に繋がるでしょう。

③M&A・新規事業の推進......市場が縮小することを考慮すると、M&Aや経営統合などによる業界再編があると思われます。競争力強化のために、垂直統合も視野に入れる必要があります。

┗部品製造

主な製品として、自動車エンジン、ブレーキ、ラジエータ、トランスミッション、車軸、車輪、それらの部品などがあります。

完成車メーカーを頂点として、1次部品メーカー、2次部品メーカー…と階層構造を有しています。

一般的には、完成車メーカーの系列と、それに属さない独立系部品メーカーがあります。しかし、上述の通り近年は系列外取引が拡大しています。

また、階層が下がるごとに事業規模は縮小する傾向にあり、自動車部品の従業員規模をみると、事業者数は20人未満がボリュームゾーンとなります。(ただし、出荷額を考慮すると上流のサプライヤーが大半を占めます。)

地域的な特性としては、完成車メーカーがあるエリアに多く所在します(産業集積)。→愛知、静岡、埼玉、群馬、神奈川など

CASEなどの実用化につれ、開発工数への効率的な対応や先進技術の開発の重要度も増しています。

____________

体力が尽きたのと、最近仕事で多忙のため、空き時間を見てこっそり追記していきます。

┗車載機器製造

○卸売業

┗自動車部品卸売業

┗用品卸売業

○販売

┗ディーラー

┗輸入車ディーラー

┗中古車

┗用品販売