日本株PF詳細&振り返り(3/20-3/24) -金融リスクきな臭くね-

運用状況

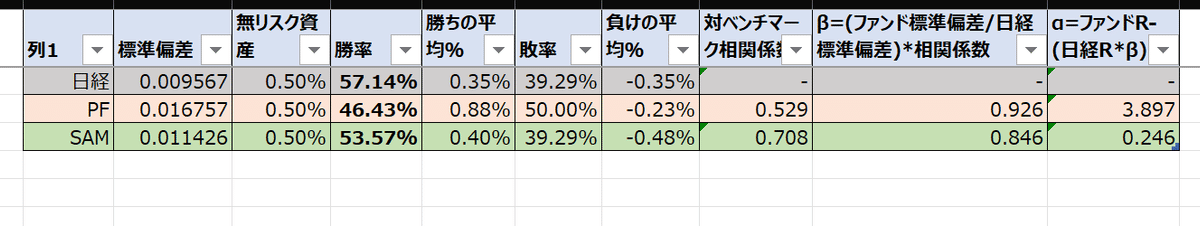

【週間騰落率】 PF: +0.4% 日経: +0.2% SAM(厳選投資/スパークスアセットマネジメント): -0.1%

今週から、比較する投資信託を厳選投資(スパークス新国際優良日本株ファンド)にします。理由は、このファンドが30銘柄という少ない銘柄数で構成されているため、自身のPFの比較としてより適切だと考えたためです。

買い増し:マツキヨ

売り増し:①SBG

新規:②(2621) iシェアーズ米国債20年超ETF為替ヘッジあり

売却:Appier半分

①SBGの売り増しに関して:

今回の金融不安、特にSVBの件でスタートアップの評価額はもちろん、界隈自体にもかなりの悪影響を及ぼした可能性がある。不安材料は2つだ。まず、金融不安。イエレン財務長官は23日に「正当な場合は預金保護の追加措置を講じる用意がある」との発言を行った。この発言で23日の午前の米国株は堅調な動きを見せたが、その前の発言から修正した言葉は「追加措置を講じる」の部分ではなく、「正当な場合は」の文言だろう。FEDも全米の銀行を保護する可能性はないと市場に示したかったのだろう。この先より連鎖的な金融不安が起こればFEDは目をつぶるしかない場面もあるのかもしれない。限界があることを頭に入れたい。

2つめにスクエアの不祥事である。空売り専門調査会社であるヒンデンブルグリサーチがレポートを出した。直近ではアダニグループの不祥事をリリースしたが、結果は周知の通りである。このヒンデンブルグリサーチという会社は正直えぐい。普通に死神。会社側の講義の声明を待つが、これによるSBGの上場株の評価額の影響を見極めたい。

NEW FROM US:

— Hindenburg Research (@HindenburgRes) March 23, 2023

Block—How Inflated User Metrics and "Frictionless" Fraud Facilitation Enabled Insiders To Cash Out Over $1 Billionhttps://t.co/pScGE5QMnX $SQ

(1/n)

②(2621) iシェアーズ米国債20年超ETF為替ヘッジありの新規購入について:

長期国債の価格は主に4つの要因で決定する。

1.政策金利:3月FOMCでは市場予想通り0.25%利上げを行い、あっても次期5月のFOMCでラストを市場は予想している。しかし予想していた以上に金融不安が根深く、市場予想以上のサプライズは厳しいだろう。次にあるのは利下げであり、利下げが始まれば債券価格は上昇する。

2.インフレ率:原油価格を始めとした大抵のコモディティ価格は昨年度の水準まで落ち着いたうえ、金融不安で債券の魅力が上がり、リスク資産への投資への手控えが始まり期待インフレ率は低下することが予想される。2月の雇用統計では平均賃金は市場予想を若干下回った。これらを受けてインフレ率が低下すれば、現在価値に割り引く際の割引率が低くなり将来のキャッシュフローの実質価値が上昇するため、債券価格は上昇する。

3.経済動向:金融不安が悪化している。金融市場の不安定化や信用リスクの増大により新たな資金調達の手控えが始まり、企業の投資や消費者の消費が減少し、景気悪化に繋がる可能性がある。景気悪化になれば、安全資産である債券価格は上昇する。

4.政府の財政状況:ここに関してはもう少し勉強しないと…今は判断ができません。

上記の3つの債券価格の上昇要因がそろっているため、債券を新規で組み入れをした。債券をもっと勉強すれば、投資の選択肢も増えるし、将来役に立つので頑張ります。

重要ニュース

①3月FOMC

今回は予想通り0.25%の利上げでした。市場予想と異なっていたのは、今後の注視をしつつ、5月のFOMCでも利上げをする可能性が示唆されたことです。また、インフレを抑圧するコストよりも放置するコストの方が高いと示しており、長期的にインフレを2%にもっていく意思は固そうだった。直近の経済データが割と強かったため今回の利上げに踏み切ったが、検討の段階では利上げ停止を考えたことも分かり、ハト派な一面も見られた。直近の金融不安がさらに勢いを増すと、5月のFOMCの利上げの可能性は結構低くなると思う。

#FOMC FRB 発表 まとめ

— ブタ丸🐷米国株情報配信🇺🇸在米 (@Butamaru_Butako) March 22, 2023

✔️FF金利を予想通り25bp引き上げ

✔️FF金利の目標範囲を4.75%〜5%に(全会一致で決定)

✔️ドットプロット(FRBによる金利予想)では、2023年末の予想は5.1%で以前と変わらず。

✔️2024年末のFF金利予想は4.1%から4.3%に引き上げ… pic.twitter.com/hVdEfL7aBn

②逆イールド解消?

10年-2年利回りの米国債のスプレッドが縮小している。逆イールドが解消すればかなりの確率でリセッションが遅れてやってきたのが過去の例のため、注視が必要。

スプレッドが解消された要因は、2年債利回りがFEDの利上げが最終局面に入ったのもあってかなり低下しているのが要因だろう。

③ドイツ銀行への不安

24日現在でドイツ銀行に対する懸念も市場は織り込み始めている。株式は急落、CDSは上昇した。(クレジットデフォルトスワップ:債務不履行リスクを保険する商品。この価格が上昇する=債務不履行リスクが高まったため、CDSバイヤーである保険契約者が払う保険料が上昇したことを示す)

さらに、ドイツ銀行は23日、Tier2劣後債の早期償還を発表した。これを受けて同行株式は値下がりをしたが、これに関しては意見が分かれている。

通常社債の早期償還はポジティブなことと解釈される。なぜならバランスシートの強さに対して投資家の信頼を強化することができるからだ。

ただ、これを受けて?株価は下落した。しかしこの劣後債の価格はCSのAT1債が無価値になった時には額面98セント/ドルから90セント/ドルに下落したが、早期償還の発表後は額面価格まで上昇している。

このドイツ銀行株式の下落はただ一連の金融不安に乗じた投機筋の売りじかけではないかと言う意見も散見された。

CSとは違い収益性も高く巨額の損失もない上、ドイツの最大手行であるドイツ銀行を潰すことはまずないのではないか。

ただ、それは"ドイツ銀行に関しては"である。欧米の中小銀行が潰れればどうなるかは分からない。

ドイツ銀の株価急落、一時11%安-CDSスワップも上昇 https://t.co/YNJCPyE17a

— ブルームバーグニュース (@BloombergJapan) March 24, 2023

今後の運用方針

方針転換を行い、今後は厳しい展開を予想する。金融不安が思った以上に深刻であると思うからだ。まだまだ見えない状況で株式に全ツッパするのは危険だろう。それよりも不況や不安定な相場に強い債券を購入し、PFを分散させてリスクを軽減しようと思う。

そしてよく考えれば、FRBのここまでの急激な利上げの悪影響は金融不安で終わるのだろうか。過去には何度も金利の上げすぎでリセッションに陥っているため、株式市場は楽観的には見ていない。なるべくウェイトを減らし、逆業績相場に備えて銘柄を慎重に選択したい。金利の引き下げに伴うグロースの選定は、景気悪化に伴う業績の低下が懸念されるので、まだ慎重に考えたい。

この記事が気に入ったらサポートをしてみませんか?