銘柄分析:VIH(のち、Bakkt)

前回のDMYD(Genius Sports)に続き、SPAC銘柄のVIH(のち、Bakkt)について、独断で銘柄分析してみたいと思います。SPACは、投資家向けプレゼンのPDFをつぶさに確認して夢を見られるという点で、楽しいですね。

Bakkt(バックト)って何の会社?

大枠では「フィンテック企業」です。2018年に設立されました。今の主な収益は、ビットコイン等の暗号通貨の派生商品(オプションとかね)取引サービスを提供することで得ています。

Bakktの親会社はNY証券取引所を運営するIntercontinental Exchange, Inc. (ICE)。日本で例えれば、東証・大証を運営する日本取引所グループ(JPX)です。

で、その取引所グループが3年前に傘下に作った仮想通貨取引会社(=子会社)がスピンオフして、SPACであるVIHと合併、裏口上場するというイメージです。

VIHとBakktと合併は、2021年1月11日プレスリリースされました。合併は2021年の2Q(6月末まで)に完了する予定です。

概要は、この記事が手短でわかりやすいです。↓

プレスリリースはこれです↓。

似たような内容ですが、WSJの記事も。

投資家向けプレゼンテーション

1/11にリリースされた投資家向けプレゼンPDFです。

仮想通貨だけでなく各種ポイント等のデジタル資産の流通をカバー

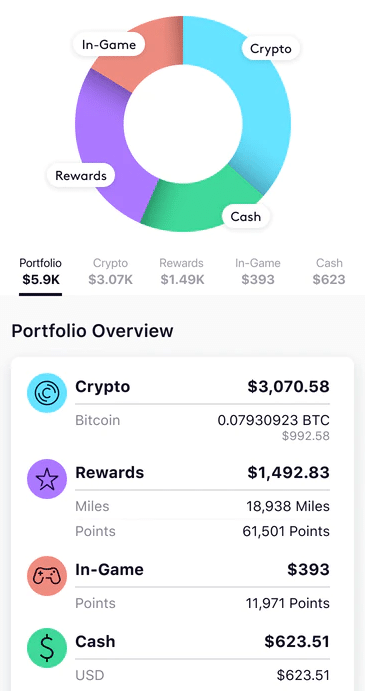

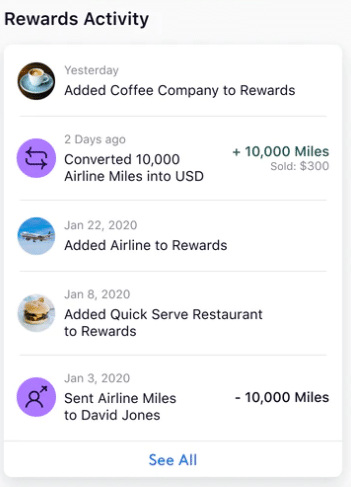

今はクリプト中心ですが、Bakktが将来目指すのは、クリプトだけではなく、各社のポイントを広くお金や商品に交換できる「ポイント換金所」的なポジションです。

つまり、航空マイル、スターバックスのポイント、ゲーム内通貨(例えば大ヒットしたゲーム「フォートナイト」内のVbucks)、といったポイント達を、一気通貫で換金することができるプラットフォームを目指しているということです。

こういうポイント達は、通常、所定の経済圏でのみ(たとえばあるゲームの中でだけ、とか、その系列の飲食店でだけ、とか)消費できるもので、使い道が限られているし、放置すると期限切れになるし…ということで、あまり使い勝手が良くないですよね。

日本でも、「溜まったビックカメラのポイントをマクドナルドの支払いで使いたい」と思っても使えない、とかいうのと同じ。(Pontaポイントとか楽天ポイントのように、かなり汎用性の高いポイントであれば別ですが)

Bakktは、こういうポイントを、2%の取引手数料を徴収したうえで"Bakkt Cash" と交換してユーザーに渡します(たぶん、大筋では)。 この2%の手数料が、Bakktの主な収益源になります。"Bakkt Cash"は、普通に色々な店で決済として使えるという算段です。(Apple Payみたいなものですね)

また、ポイント交換だけでなく、ギフト資産(例えば、誰かに贈るAmazonギフトカード5000円分)事業も大きな収益源の1つとして見込んでいるようです。

潜在市場規模(5.1兆ドル。正味、6870億ドル?)

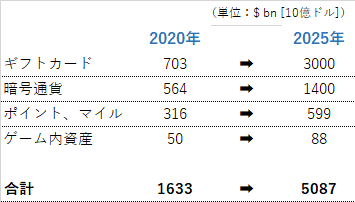

Bakktでは対象市場を、「ギフトカード」「暗号通貨」「ポイント&マイル」「ゲーム内資産」としています。潜在市場規模は、2020年には1.6兆ドル(!)、2025年には5.1兆ドルを見込んでいます。

わかりやすく書き起こすとこんな感じ。

思いのほか、ギフトカードと暗号資産が大きいです。ただ、この2つは競合が多そうなので、やはりBakktのオリジナリティが出せるのは「ポイント、マイル」と「ゲーム内資産」の分野でしょう(邪推)。そこだけ見ると、次の5年間で、366 bn → 687 bn という規模感ですね。(約37兆円→69兆円)

仮に、この「ポイント・マイル」&「ゲーム内資産」の市場の5%をBakktが換金サービスとして獲れたとすると、手数料は、687 bn × 5% × 2% = 687 mil., つまり、687億円程度、ということになります。

競合他社との差別化ポイント

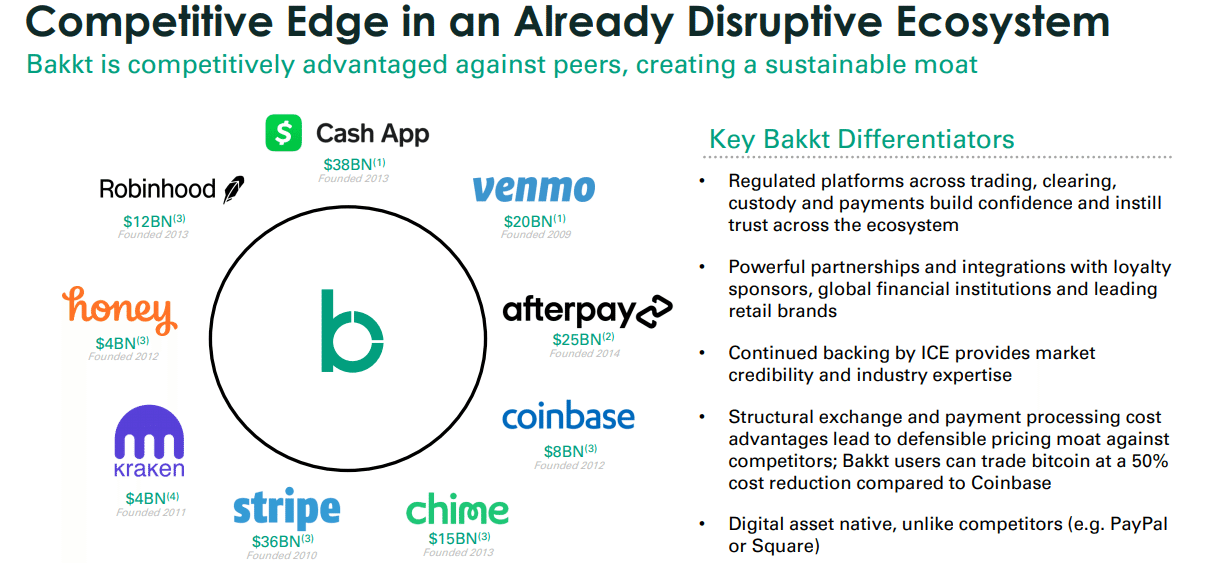

今後、Bakktはポイント・マイルやゲーム内通貨の分野を中心に据えると推測されますが、現在の主力収益源は暗号通貨(ビットコイン等)の取引手数料です。また、今後も、「金融商品の売買手数料系」と「キャッシュレス決済系」の市場は巨大であり、Bakktも勿論その分野をあわせて獲りに行く算段と思われます。

というわけで、あくまでも金融サービス全体という点で考えると、スマホアプリでの決済システム、暗号通貨取引、株取引、いずれも競合はとても多いです↓。PayPalとかSquareとかCoinbaseとかRobinhoodとか、全て手ごわい競合となります。

そして、プレゼンでの競合分析でも、やはりその点は意識されており、正直に、「競合他社とこれだけバッティングしてるよ」という点が示唆されています。(なんと、楽天も比較対象になっている・・・)

ここで書かれている中では、やはり、Bakktの攻められる空白地帯として

Digital Asset Aggregation

Gift Card Rewards/Sales

Loyalty Aggregation

Pay with Points

あたりが挙げられており、一部はPayPalと競合するものの、他アプリがまだ攻めていないところを攻めようとしていることがわかります。

bakktの目指すアプリの世界観は、こういう感じです。(公式サイト。とてもVividです。)

VIHとの合併内訳、将来の売上、利益、EPS、PERの試算

さて、本題。「結局、今VIHを1株買うと、その1株あたりの見込み益(EPS)やPERはどの程度?高いの?安いの?」を、プレゼンPDFから試算します。当たるも八卦・当たらぬも八卦です。

(※公式の投資家向けプレゼンは、あくまで事業がうまくいった場合の青写真であり、夢物語の部分があります。夢が膨らんで楽しいですが、反面、まだ現実の売上がほとんど立っていないからこそ、表玄関からIPOするのではなくてSPACで裏口上場している、、、ということですね。特にBakktは、競合が多いので、今すぐ資金調達して事業を拡大したいのでしょう。)

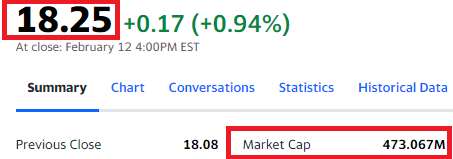

VIHの発行済み株式数

S-1とYahoo Finance を見ると、どうやら現在の発行済み株式数は、約25.9 mil (2590万株)の模様。これ、多少誤差があるかもしれませんが、時価総額から逆算するとあってるはず。(473.067 ÷ 18.25)

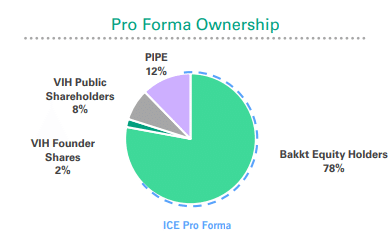

合併後企業に占めるVIHの持ち分割合

なんと8%です(!)。つまり残り92%は既存株主と他の出資者のPIPE(私募)です。SPACとしては非常に珍しい割合ですね。普通、15%~20%くらいはあるのですが。

合併後企業の2025年の財務予測(単位:mil $)

売上高*:515

販管費:320

営業利益:195

調整済EBIDTA**:285

(*売上高は、暗号通貨の実売を除き、手数料のみを加味した値)

(** EBIDTAには、諸般の償却費やData&Analytics向け費用が入るので、嵩上げされていますが、これについては今後もうちょっと調べてみます)

先ほど↑で、手数料収入の皮算用が687 mil. という試算をしてみましたが、会社見通しの売上高の規模感も大体、それと整合的ですね。

2025年予測時点の、VIHの1株当たり益(EPS)

今回も便宜上、調整済EBIDTAの50%が純利益(Profit)と仮定します。すると、VIHの持ち分は8%なので、2025年時点で、

VIHとしての純利益: (285 × 0.5) × 0.08 =11.36 mil

VIHとしての1株益: 11.36 mil ÷ [発行済株式数 25.9 mil] = 0.438

で、EPSは0.44ドル程度、となります。

予想PER

現在、VIHの株価は18ドル程度です。2月は、13ドル台~20ドル台を彷徨っていました(変動幅ありすぎですね...)。この辺りの価格帯で、2025年時点の予想EPS0.438 を用いてPERを推計すると、

18ドルなら、PER41倍。

15ドルなら、PER34倍。

12ドルなら、PER27倍。

という具合になります。

個人的には、いくら成長見込みがあっても、5年後のPERを今の価格で測って41倍なら、あまり食指が動きません。なので、今の18ドルはちょっと高いような気がしています。(向こう5年で、FInTech企業には凄まじい地殻変動とRed-Oceanが待っていると思いますし)

なので、ハイパーグロース株OKの人なら良いのですが、私としては出動するなら15ドル以下で少し打診買いする程度…と思っています。(といいつつ、先日17ドル台で300株だけ買ってしまった私は、やはりこの銘柄に拭い切れない興味がある)

今後のスケジュール

2021年(今年)の3月に、Bakkt アプリ内で、Bakkt cash が正式にリリースされるようです。(現在はベータ版で、招待制)

そして6月まで(2Qまで)に、VIHとBakktの合併が完了し、晴れて裏口上場となる見込みです。