[マクロ経済]金利(US10Y)と債券価格($TLT)と株価(S&P500)に関する過去20年の関係と年次毎の変化

米国10年金利($TNX)と米国20年超国債ETF($TLT)の関係

理論的には、債券の現在価値は、金利の逆数になる。プロットしてみると概ねそのような関係になった。債券市場は効率的だ。2016年から1年ずつ色を付けてみると、右下に下がったあとに、それを上回るように左上に抜けていって2020年に至る。物価成長率(インフレ率)やETFの成長率を考慮していないので、少し上にずれたのかな?

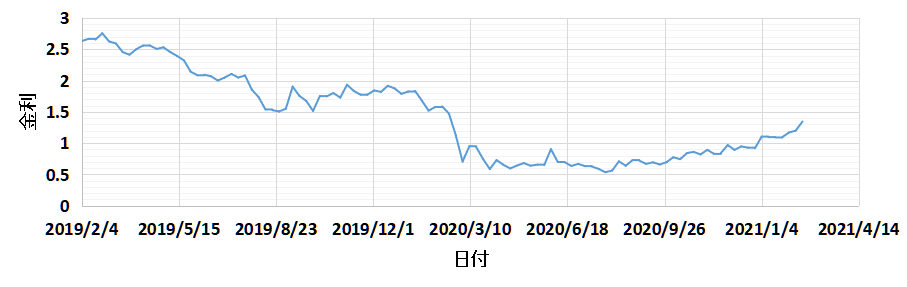

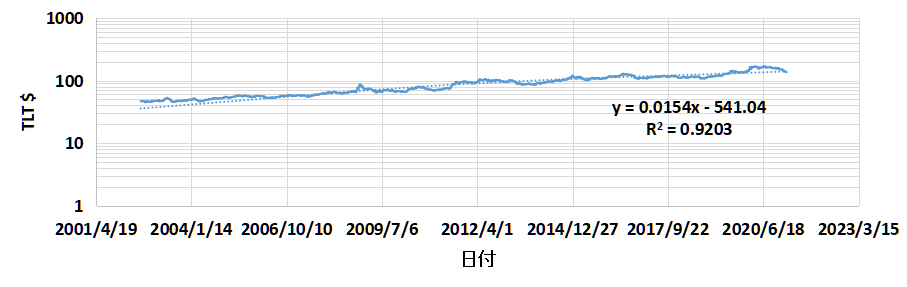

続く図からコロナ前の水準を金利1.8%と読み取った。$TLT換算すると、2019年の水準では128-144$の範囲でばらつき、140$が中央くらいだ。このコロナ前の水準に対し、2021/3/15の金利は1.6%で136$であり、概ねコロナ前水準のうち、割安な値の水準だと呼べるのではないか。

FRB(Federal Reserve Board)は金利をあと3年は上げなさそうな意向だし、ハイパーグロース$TSLAの底値反転の値動きを見てもそのような印象だ。したがって、金利は十分に上がっており、136$は買い時に思える。

米国10年金利($TNX)

コロナ前が1.8%、コロナ中を0.6%と読み取った。ちなみに、コロナ前も金利低下が続いていて、3%台の時期もあったし、もっと歴史的に言えば8%くらいあった気がする。

米国20年超国債ETF($TLT)

TLTは単調に増加。回帰式のxは単位[day]なので、1年あたり5.5$の上昇。

[1年あたり5.5$の上昇]に対して、直近の値動きは激しく1日で1-3$程度変化。買い時は本当に今と言い切れるか。どのくらい安定を待つべきなのか。

S&P500と金利の関係もプロットしてみた。複雑怪奇。短期での値動きや理論株価の観点からは金利の影響があると考えているが、やはり株式会社というだけあって企業努力等の影響が金利と同じくらいあるのだろう。年度毎にプロットの傾きが違う。2016年や2019年は成長弱く[要根拠]金利通りに動き、2018年[要根拠]や2020年は成長の年だったため、金利の影響を振り切って逆相関?また、1年1点でみると、TLTとSPYの位置関係は同じ。ある程度は金利に縛られつつも、金利だけでは全く説明できないのが株式ということか。

株価を2因子で説明するなら、金利と成長性[要根拠]の関数?成長性とはどんな指数で拾える?

まとめ

・金利と債券TLT価格は綺麗に逆相関。

・TLTがコロナ前水準の金利で考えても今のTLTは妥当な水準と思われる。

・TLTの年間利益5-6$に対して、直近のTLTの変動が1-3$と大きく、見守りが必要か。

・株価は金利のほかもう1-2因子ないと説明が難しそう。

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?