【紹介でポイント貰える】イギリスでのクレジットカードはAMEXがおすすめ | 渡英4ヶ月で審査に通過した話

こんにちは。Rereです。

現在イギリスで生活しています。

イギリスで生活を始めた方の中には、日本で日常生活で使っていたクレジットカードのようにイギリスでもクレジットカードを作ってポイントを貯めたり、特典を受け取ったりしたいと思う方も多いのではないでしょうか。

今回は、難易度が高いと言われているイギリスのクレジットカードの審査に渡英後4か月で通過したので、私の体験談をもとに発行したおすすめのクレジットカードについて詳しくご紹介します。

この記事を読むと下記について知ることができます。

・イギリスでクレジットカードを使うメリット

・イギリスで審査に通りやすいおすすめのクレジットカード

・イギリスの初めてのクレジットカードにAMEXがおすすめな理由

・British Airways AMEXよりもMarriott Bonvoy AMEXをおすすめする理由

・Marriott Bonvoy AMEXのデメリット

・友達紹介でお得にボーナスポイントをもらう方法

イギリスでクレジットカードを発行したいと考えられている方の参考になる記事になっておりますので、ぜひご覧ください。

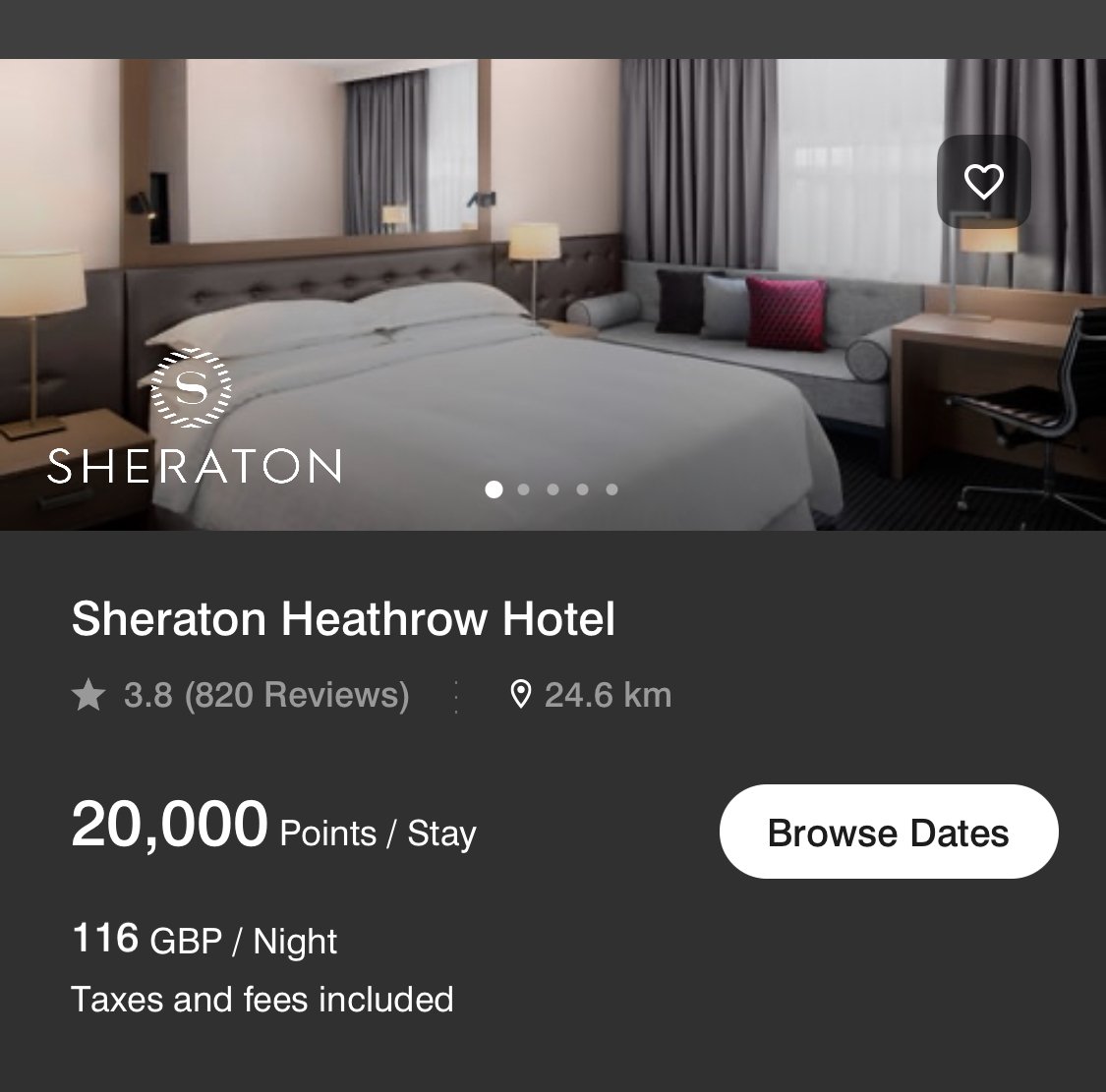

現在最大23,000ポイント獲得できるキャンペーンを実施中です!

23,000ポイント以上あればシェラトンなどの高級ホテルに無料宿泊できます!

年会費95ポンドかかりますが、入会ポイントで元がとれます。

イギリスでクレジットカードを使うメリット

キャッシュレスが進んでいるイギリスでは、ほぼすべての決済をカードで行うことができます。

私も渡英して半年ほど経ちますが、現金を使ったのは片手で数えられる程度で、ほとんど使っていません。

タッチレス決済が浸透しているとはいえ、イギリスではデビットカードの利用率が高く、クレジットカードを使っている人の割合は意外にも低いです。

私も最初はイギリスの銀行から発行されたデビットカードを使用していましたが、デビットカードは銀行から引き落とされるだけで普段の買い物からポイントやキャッシュバックなどの還元はありません。

せっかくキャッシュレスが進んでいて日々の生活の中でカードを使える機会が多いのにもったいないなと感じ始め、ポイントやキャッシュバックがあるクレジットカードを発行しました。

メリット1 | ポイントやキャッシュバックなどの特典をもらえる

やはりクレジットカードを使う一番のメリットは、そのクレカの会社が提供する特典(ポイントやキャッシュバックなど)をもらえることです。

使うお金をポイントでためられたらお得ですよね。

会社によっては旅行時の保険や、購買補償などのサービスも付帯しているカードもあります。

私が今回紹介するカードも貯めたポイントをマイルやホテル宿泊に使うことができるので、かなりおすすめです。

メリット2 | クレジットヒストリーが貯められる

2つめのメリットは、クレジットヒストリーが貯められることです。

このクレジットヒストリーとはクレジットカードやローンの利用履歴や信用情報のことです。カード会社は審査の際にこの信用情報をもとに返済能力があるかを確認しています。

クレジットカードを発行して、ちゃんと期日までに支払いを行っていると自然とクレジットヒストリーがたまり、イギリスでいろいろなカードを発行したり、ローンを組みやすくなったりします。

とはいえ、渡英したての日本人の方はこのクレジットヒストリーがない方がほとんどだと思います。

これがイギリスでクレカの審査に通るのが難しいといわれる原因ともいえます。

そもそもクレジットカードを作れないならクレジットヒストリーも貯められないのでは?と思った方も多いと思いますが、日本でのクレジットヒストリーをグローバルで引き継いでくれる会社があったのです。

それがAmerican Express(アメリカンエキスプレス)です!

私が審査に通ったクレカは、Marriott Bonvoy American Express Card(マリオットボンヴォイ・アメリカンエキスプレス)です。

旅行好きの方で知らない人はいないといわれるほど人気が高いマリオットボンヴォイのカード。

私は日本でもこのカードを愛用していたので、イギリスでもあることを知って迷わずこのカードにしました。

現在友達紹介で最大23,000ポイント獲得できるキャンペーンを実施中です!

公式サイトから申込をするよりも最大3,000ポイントも多く獲得できます。

【発行方法ごとの入会ポイントの違い】

・紹介リンク経由:最大23,000ポイント

・公式サイト経由:最大20,000ポイント

※新規カード会員のみ、カード入会後3ヶ月以内に3,000ポンドを利用した場合。

お得にカードを発行したい方で、紹介リンクをご希望の方は、こちらのリンクからお申し込みください。

イギリスの初めてのクレジットカードにAMEXをおすすめする理由

イギリスで初めてクレカを発行するのは難しいと言われています。

その中で難易度が低めなカードであるAMEX(アメックス)をおすすめする理由を説明します。

実際に私もイギリスに来てから約4ヶ月以内にクレジットカードの審査に通過しました。

おすすめ理由1 | AMEXはクレジットヒストリーをグローバルで共有している

クレジットカードの審査には、クレジットヒストリーという過去の利用履歴をもとに信用情報会社が算出しているクレジットスコアがあります。

その国での滞在期間が短い方はこのクレジットスコアが蓄積されておらず、カードの審査に通らないという状況になります。

そんな中私が英国滞在4ヶ月という短期間でAMEXのクレカを発行できた理由は、AMEXには「Global Card Relationship」という制度があるからです。

Global Card Relationshipは、グローバルで顧客の信用情報を共有するシステムです。

日本でアメックスを使用していた場合、その日本での利用履歴がグローバルで引き継がれるので、日本でのクレジットスコアを海外でのクレカ申請時に使うことができるんです。

私は日本で「Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード」を主なカードとして使用していたので、すんなり審査に通ったというわけです。

これが真のグローバル企業だと感心しました。

海外に移住する方にとっては、とても助かりますね。

もし海外移住を計画されていてAMEXを持っていない方は今のうちにAMEXを日本で作ってクレジットヒストリーを貯めておくのも一つの手かもしれません。

おすすめ理由2 | AMEXは様々な種類のカードから選択できる

AMEX(アメックス)は世界的にも知られるカード会社です。

そのため、サービスは充実しており、様々な種類のAMEXカードから自分に最も適したカードを選択することができます。

例えば、Marriott Bonvoy、British AirwaysやNectarなどがあり、年会費無料のカードもあります。

カードの種類はこちらのAMEX UKの公式サイトからご確認いただけます。

BA AMEXよりもMarriott Bonvoy AMEXをおすすめする理由

年会費が無料のBritish Airways AMEXは渡英した日本人の間で人気のようですが、個人的にはMarriott Bonvoy AMEXも負けていないと思います。

年会費が95ポンドかかりますが、それを上回る特典があるので、BA AMEXよりもMarriott Bonvoy AMEXをおすすめする理由をご紹介します。

MBAカードをおすすめする理由1 | 1ポンドにつき2ポイント貯まる高いポイント還元率

マリオットボンヴォイアメックスは、ポイントを貯めやすいカードです。

マリオット系列のホテル利用だと1ポンド = 6ポイント、日常の買い物だと1ポンド = 2ポイントの高還元率で、気づいたらポイントがどんどん貯まっていきます。

特に魅力だと思う特典について次の理由で紹介します。

MBAカードをおすすめする理由2 | ポイントを好きな航空会社のマイルへ換算やマリオット系列ホテルに宿泊できる

貯まったポイントは、JALやANAを含む40社以上の提携航空会社のロイヤリティ プログラムに移行できます。

JALカードやANAカードでマイルを貯めるのも良いですが、旅行先に合わせて好きな航空会社を選び放題でポイントを移行できる点が大きな魅力の一つです!

また、60,000ポイントをまとめて交換すると20,000マイルに加え5,000マイルのボーナスが付くので、実質マイルの還元率は1.25%になります。

実際に私はマリオットボンヴォイポイントをマイルに換算してANAで東京→ロンドンを3,980円のみで購入できました!

マリオットポイントをマイルへ換算する方法についてはこちらの記事をご覧ください。

マリオットポイントをマイルへ交換 | JAL・ANA航空券の購入やお得な活用方法、還元率アップのコツを解説

また、12カ国以上、6,500軒以上のホテルやリゾートで、除外日なしでポイントを利用して宿泊できます。

MBAカードをおすすめする理由3 | 海外旅行を24時間365日サポート

Global Assistは、海外旅行中24時間365日、サポートを受けることができます。

MBAカードのデメリット

マリオットボンヴォイアメックスはおすすめできるカードではありますが、デメリットも紹介します。

MBAカードのでデメリット1 | 年会費がかかる

一番入会に悩むことといえば、年会費がかかる(95ポンド)だと思います。

British AirwaysのAMEXは年会費無料なことからそちらの方がいいと思う方もいると思いますが、マリオットボンヴォイアメックスは、初年度も入会ボーナスで最大23,000ポイントもらうことができるので、年会費分の元を取ることができます。

MBAカードのでデメリット2 | アメックスが使えないお店がある

マリオットボンヴォイアメックスカードは、加盟店が少ないため、利用できないことがあります。

海外でもほとんどのお店で使えますが、たまに利用できる店舗が限られている場合があります。

そのため、海外旅行を頻繁に行う方や、海外でクレジットカードを利用することが多い方には、アメックスに加えてVisaやMastercardなどの他のクレジットカードやデビットカードとあわせて持つことをおすすめします。

【友達紹介で3,000ポイント多く貰える】お得なコード

現在友達紹介で最大23,000ポイント獲得できるキャンペーンを実施中です!

公式サイトから申込をするよりも最大3,000ポイントも多く獲得できます。

【発行方法ごとの入会ポイントの違い】

・紹介リンク経由:最大23,000ポイント

・公式サイト経由:最大20,000ポイント

※新規カード会員のみ、カード入会後3ヶ月以内に3,000ポンドを利用した場合。

クレジットカードのおすすめをネットで調べていたら、正確な情報かはわかりませんが、アメックスは紹介の方が公式から申し込むよりも審査に通りやすいという情報を見つけたので、知り合いに紹介してもらいました。

年収や住所証明などを審査に情報は入力する必要がありますので、もちろん審査はありますが、思っていたより簡単に一発で審査に通ったので驚きました。

・イギリスで最初のクレジットカードを作ってポイントを貯めたい

・航空券のマイルを貯めたりホテルにお得に宿泊したい

・クレジットスコアを貯めて他のカードを申請したい

などと思っているからがいらっしゃいましたら下記から紹介として申し込めますので試していただければと思います。

お得にカードを発行したい方で、紹介リンクをご希望の方は、こちらのリンクからお申し込みください。

>>The Marriott Bonvoy American Express Card

ポップアップ画面で「Continue」をクリックして、「Apply now」から申し込みをします。

まとめ

今回は、イギリスで初めてクレジットカードを作る際におすすめであるMarriott Bonvoy American Express Card(マリオットボンヴォイ・アメリカンエキスプレス)についてご紹介しました。

イギリスで発行が難しいとされているクレジットカードですが、滞在期間が短くてもアメックスは意外と簡単に発行できる会社なので、日本でもアメックスを使っていた方はぜひ挑戦してみてください。

日常的にデビットカードで買い物をするなら、ポイントの貯まるマリオットボンヴォイのアメックスカードの方がさまざまな特典を受け取れるので作って損はないと思います。

知らない間にポイントが貯まって、飛行機代やホテル代を浮かせることができるお得なカードです。

クレジットカードを活用してお得に生活しましょう。

最後までお読みいただきありがとうございました!

関連記事:

海外旅行や海外留学・ワーホリ、出張の際に役立つ情報をまとめていますので、よろしければご覧ください。

【£5貰える】イギリスの携帯SIMカードはgiffgaffがおすすめ | ワーホリ・YMS必見

【海外旅行・長期留学・ワーホリ・YMS】携帯電話は楽天モバイルのeSIMがおすすめ

【40ヶ国以上経験者が紹介】海外旅行・ワーホリ・留学にあると便利なおすすめトラベルグッズ5選

【紹介で初回半額】イギリスのタクシーアプリはBoltがおすすめ

この記事が気に入ったらサポートをしてみませんか?