アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし) ーアクティブファンドを眺めてみよう #29

アクティブファンドを眺めてみて、そのファンドから

「企業価値を探究しているか?」

そんなオーラが感じられるかをメンバーの皆さんにお尋ねするシリーズの第29回です。

前回はこちらです。

今回眺めてみるのは

アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし)

目論見書 によると、ファンドの特色として

主として成長の可能性が高いと判断される米国株式に投資します。

と述べられています。

受益権総口数の推移

受益権総口数の推移が「企業価値を探究しているか」否かとの関係は直接ありません(個人の考えです)が、ファンドへの受益者の支持を窺うことができるものと考えています。また、コンスタントに口数が増加しているファンドの方が市況にかかわらず「良い会社に投資できる」可能性が高いものと推測しています(個人の考えです)。

「企業価値を探究している」それがしっかり感じられるファンド、そうしたファンドがしっかりとした受益者の支持を得ていれば、相乗効果があるのではないでしょうか。

2015年1月末以降の月末時点の数値の推移です。

2019年5月から2023年3月まで47ヶ月連続で受益権口数が前月末比増加=ファンドへの資金純流入でしたが、2023年4月以降3ヶ月連続で前月末比減少=ファンドからの資金純流出となっています。この3ヶ月は2023年4月 16億口、5月 33億口、6月 25億口の減少となっており、大きな資金純流出となっているのも気になるところです。

月次レポート

当月は、マイクロソフト(情報技術)、アマゾン・ドット・コム(一般消費財・サービス)バーテックス・ファーマシューティカルズ(ヘルスケア) などを一部売却しました。

投資行動について固有名詞を挙げて説明されていますが、質量ともに物足りないように見えます。

月次レポートの内容は物足りないものがありますが、不定期に発信されるレポートは読み応えがあります。

インデックスには、このようなファンダメンタルズが歪んだ 環境で株価が上昇してきた銘柄なども多く含まれていま す。企業ファンダメンタルズが正常に回帰しつつある今、 こういった銘柄は株価が割高になっている可能性が高 いと言えるでしょう。

四半期レポートもいい感じです。

交付目論見書

あっさりしていますが、以下の説明でプロセス等は理解できます。

パフォーマンス

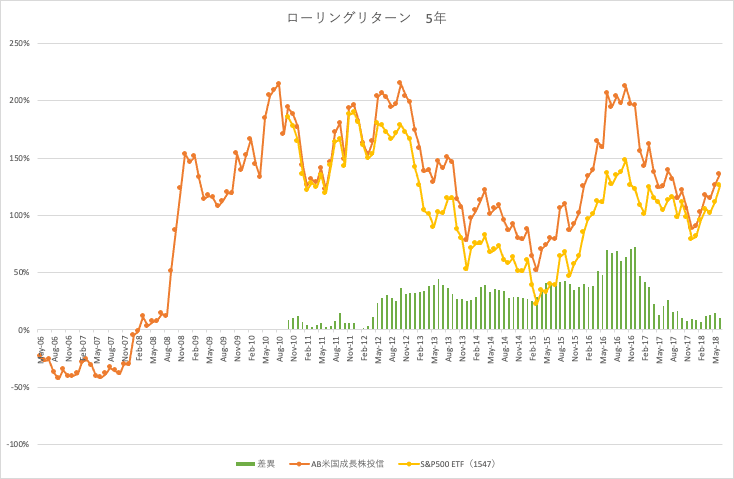

ローリングリターン、まずは、5年で見てみます。

比較するモノサシにつかったのがS&P500への連動を目指して運用されている国内ETF、1547 - 上場インデックスファンド米国株式(S&P500)です。

比較可能なデータがある期間は2010年10月末〜2015年10月末が最初です。以降、データ期間数は93期間ありますが、AB・米国成長株投信の 93勝0敗。全勝です。

AB・米国成長株投信は設定が古いため、5年保有でマイナスになった期間が22ありました(全期間数146)。しかし、S&P500のETFと比較可能な期間ではマイナスになることはありませんでした。

続いて、10年です。

比較可能なデータがある期間は2010年10月末〜2020年10月末が最初です。以降、データ期間数は33期間ありますが、AB・米国成長株投信の 33勝0敗。全勝です。

10年保有の最大値となったのは2011年12月末〜2021年12月末、+774%です。10年保有(分配金再投資時には課税されない前提)で投資額の8.7倍になったことになります。同じ期間、S&P500 のETFは+546%と大きな数字にはなっていますがAB・米国成長株投信の+229%となっています。

ご注意ください。これはあくまで過去の結果です。将来は分かりません。

投資先を眺めてみます。

第33期末(2022年12月)の投資先

真ん中のウエイトは iShares IVV の2022年12月末のウエイトを拾った数字です。そのすぐ右側は NEXT FUNDS NASDAQ-100Ⓡ(為替ヘッジなし)連動型上場投信 からウエイトを拾いました。

投資先51社のうち、IVVに含まれていたのは43社です。43社のIVVでのウエイトを合計すると19.9%。S&P500を対照にした場合のアクティブシェアは8割程度と推定されます。

一方、NASDAQ100と照合すると、投資先51社のうち20社がNASDAQ100に入っています。その20社のNASDAQ100でのウエイトを合計すると35.5%になっています。

第31期末(2021年12月)の投資先

2021年12月の第31期末では、投資先50社のうち44社がIVVに入っていました。44社のIVVでのウエイトを合計すると25.3%。2022年12月の第33期末に比べるとS&P500との重複が多めになっていました。

一方、NASDAQ100に含まれるのが21 社。21社のNASDAQ100でのウエイトを合計すると40.4%でした。

NASDAQ100と照合できたのはここまで、です。以降はIVVのみとなります。

第29期末(2020年12月)の投資先

投資先51社のうちIVVに含まれるのが46社でした。その46社のIVVでのウエイトを合計すると25.5%。2021年12月の第31期とほぼ同じ数値となっていました。

第27期末(2019年12月)の投資先

投資先53社のうちIVVに含まれるのが42社でした。その42社のIVVでのウエイトを合計すると22.1%。第29期末、第31期末と比べると、やや重複が減っていました。

第25期末(2018年12月)の投資先

投資先48社のうちIVVに含まれるのが41社でした。その41社のIVVでのウエイトを合計すると19.5%。第33期末(2022年12月)に近い数値となっていました。

第23期末(2017年12月)の投資先

投資先47社のうちIVVに含まれるのが42社でした。その42社のIVVでのウエイトを合計すると19.5%。第25期末(2018年12月)とほぼ同じ数値でした。

いかがでしょうか、S&P500に連動を目指しているETFとのポートフォリオの違いから、企業価値を探究しているな、と感じられたでしょうか。

業種別構成比の推移

ソフトウェア・サービスはトップをずっと維持しています・半導体・半導体製造装置が上がったり下がったり、というのも見てとれます。

このマガジン恒例の表もつくってみます。

左端一番上の箱が2022年12月の第33期末の状態です。投資先は51社。この行を右の方向に進めて右端の列まで行くと8年前の第17期末では51社のうち14社がポートフォリオに含まれていたことを示しています。投資先数で3割弱がポートフォリオに依然含まれています。

左端一番上の箱を下に進めて最後の行に。この箱には2014年12月 第17期末の投資先57社のうち14社が第33期末の投資先に含まれていることがわかります。その14社の第33期末時点のウエイトが36.6%となっています。この14社のウエイトが8年経過して9ポイント近くウエイトが増えているのことがわかります。

2015年から2018年は、1年でウエイトにして2割程度の入れ替えがありましたが、ここ数年は2019年→2020年を除くと1割程度の入れ替えに留まっています。

以上 アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし) を眺めてみました。

メンバーの皆さんはいかがお感じになったでしょうか。

ぜひご意見、ご評価を以下のフォームからお寄せください。

ここから先は

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5