移動平均線 究極の読み方・使い方 小次郎講師

投資初心者向けの本。シンプルだが再現性があり、勝つための近道。

トレードにおける「エッジ」とは何か?

テクニカル指標は「チャートを使って相場の現状を分析する」。

勘違いして欲しくないものは、チャート分析というのは、将来を予測することよりも現状を分析する方に重要性がある。

そして現状分析の中で「エッジがある状態」を探し出すことがチャート分析の基本なのです。

トレードはエッジがあるところでやるというのが鉄則です。

この鉄則を守っている限り、どのような指標を使ってトレードをしたとしても、勝てる確率が負ける確率を上回ります。

エッジとはなんでしょうか。

一般的には「優位性」と訳されています。

トレードにおける優位性とは、相場が絶えず動いている中で、「明らかに買いが有利」、「明らかに売りが有利」という局面です。

ただし、この局面は「確率的に」そうだということに注意してください。

通常は五分五分のものが六分四分になるとか、七分三分になるということです。

また、「確率的に」そうだということは、エッジのあるトレードを何百回、何千回と繰り返すと、トータルでは6割勝てる、7割勝てるということに収束する、すなわち大数の法則によるということを意味しています。

誰もが知っている「エッジ」について

「一般的に知られている」ということが大切なポイントです。

なぜなら、相場は多数決で決まるものだからです。

従って、自分だけ知っているような秘密のエッジでは、他の相場参加者が続いてくれないので、おそらく相場においてエッジとしては機能しません。

①移動平均線のエッジ

これがトレードにおいてエッジとなる最大の理由は「相場におけるトレンドは継続する」という経験則があることによります。

従って、トレンドの方向に沿ったポジションをとることがトレードで勝つために一番大切になるのです。

②新高値・新安値更新のエッジ

新高値を更新したら、さらに上昇する。新安値を更新したらさらに下降するという傾向が相場においてよく見られます。

ある銘柄が3000円高値後に2500円まで下落して押し目形成。

トレーダーは次3000円まで上昇したら利確するぞと思い、3000円近辺には売り指値が大量に貯まる。

そういう局面でなかなか3000円まで上昇しない場合に多少利益が減ってもいいから利確したいと考え指値の水準を引き下げる。

現在の株価と3000円の間に大量の売り指値が並ぶことになる。

そうなったら当然、株価はますます上昇せずに少し上がると売り注文出るを繰り返す。

ここでその銘柄の上昇力が本物で、2950円、3000円と売り物を確実にこなして上昇してくると、3000円から上にはもうほとんどの売り物がなくなります。

そして高値を更新したとなれば、買いポジションを持っている人はますます強気になります。

その結果、高値の上ではほとんどの抵抗なく、株価が上昇していくのです。

③抵抗線・支持線のエッジ

抵抗線(レジスタンスライン)と支持線(サポートライン)という言葉もよく耳にすると思います。

価格が上昇トレンドや下降トレンドを続けていると、ある価格でその上昇や下降を阻むかのような抵抗にぶつかることがあります。

これはその銘柄のチャートを見ている多くの相場参加者の間で共通認識が作られることによります。

また、1ドル=110円のようにキリが良い数字は、オプション取引などの絡んだ機関投資家同士の駆け引きによって抵抗線や支持線になりやすい傾向があります。

そして、「抵抗線は一旦破られると、支持線に変わる」ということが起こったりします。

④ロスカットのエッジ

支持線や抵抗線を抜けた場面というのは、ポジションを持っていたトレーダーたちのロスカットによるエッジが発生する場面であったりします。

ある一定の水準まで下がったり上がったりしてしまうと、それ以上、損失が膨らむことに我慢できなくなったり、機械的にポジションを解消しなければならなくなったりして、投げ売りや踏み上げを始めるトレーダーが現れて来ます。

※踏み上げ=信用取引や先物取引でカラ売りしていた場合に、価格が急騰することによって、価格に拘らず、ポジションを解消することを優先する売買

なぜ移動平均線大循環分析なのか?

移動平均線大循環分析では、大相場(大きなトレンド)を確実に取ることができます。

・買いにエッジがある状態

①移動平均線の並びが順が上から短期、中期、長期

②3本の移動平均線が右肩上がり

・売りにエッジがある状態

①移動平均線の並びが順が下から短期、中期、長期

②3本の移動平均線が右肩下がり

それぞれにたった2つだけの条件があり、この2つをクリアしたら買いにエッジがある、売りにエッジがあるとわかるのです。

その他のときは何もしないのが基本です。これがトレードにおける勝利の方程式です。

海外ではこの手法を「パーフェクトオーダー」と呼んでいます。

移動平均線はすべての分析手法の基本

移動平均線は1920年ごろに米国で開発されたテクニカル指標です。

ただ、同じ時期に日本でも「からみ足」という名で移動平均線があったとも言われています。

移動平均線の役割と計算方法

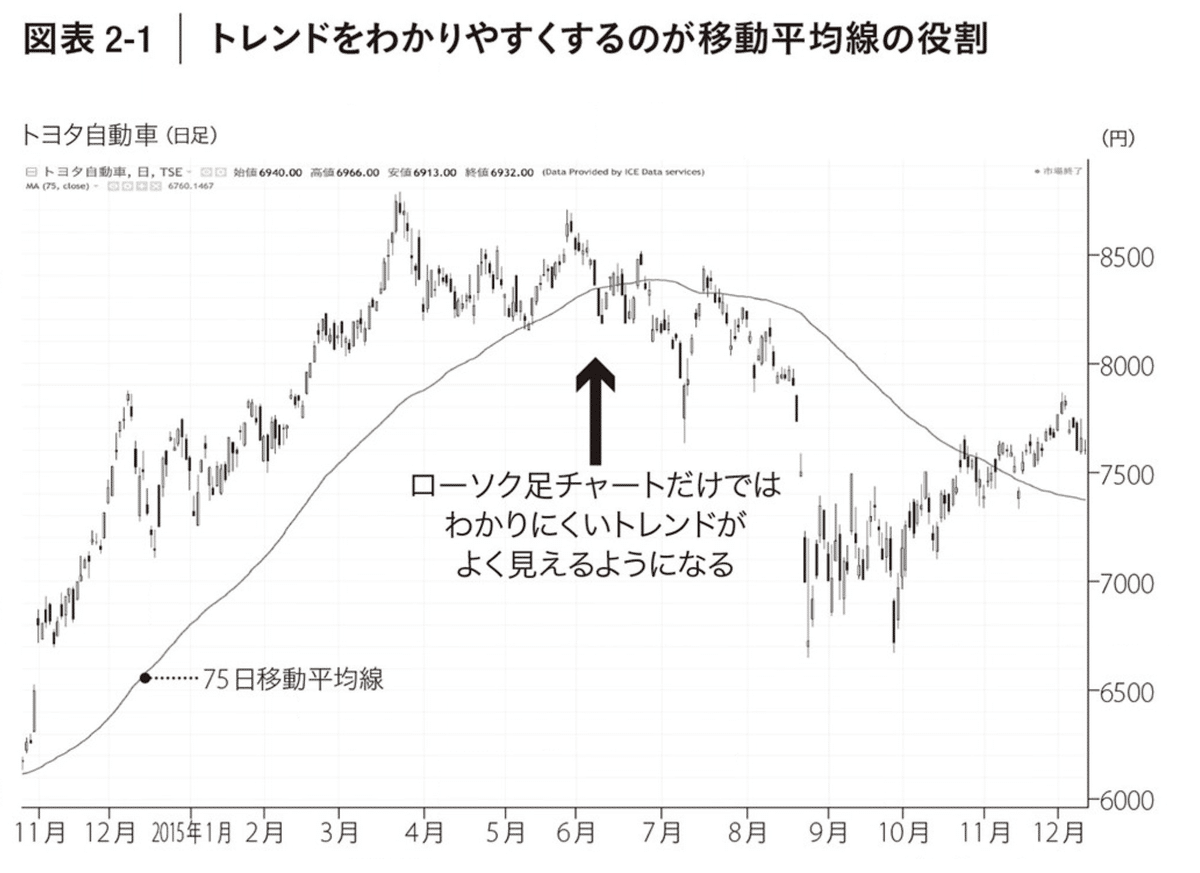

移動平均線の第一の役割は価格の動きを滑らかにすることです。

ローソク足では上がったり、下がったりで、トレンドが掴みにくいですが、移動平均線にするとそれらが平均化されて滑らかな動きになるので、トレンドが分かりやすくなるからです。

テクニカル分析に用いられる分析指標で大事なのは、その計算の根拠をきちんと理解することです。

移動平均線を活用する上では「何日間で平均値を計算すれば良いのか」という問題がつきものです。

一般的には5日移動平均線のことを「短期線」、20日と75日を「中期線」、200日を「長期線」と呼びます。

まず、5日間は1週間のうちマーケットが動いていない土日を外したものです。

20日は1ヶ月間からマーケットが動いていない土日を外したものです。

同様に75日は3ヶ月間、200日は1年間に該当します。

どの期間の移動平均線を使うかは、あくまでも自分がどの程度の期間でトレードをしているか、あるいはしたいのかによって決めれば良いことです。

自分のトレードスタイルに合った期間の移動平均線を見ることが大切です。

移動平均線が意味すること

過去の数字を平均化して作った「線」が何を意味するのか。

移動平均線の一番分かりやすい見方は、過去20日間の平均値と、本日の価格を比較することです。

それは、「過去のある期間の平均買値売値と現在の価格を見比べることができる」ということです。

この記事が気に入ったらサポートをしてみませんか?