S&P500の構成銘柄やセクター別内訳について調べてみました

先日はQQQについて調べてみましたが、

今回はS&P500について調べてみました。

が、S&P500指数を発表しているS&P Global Incのサイトに行っても組み入れ上位10銘柄しかわかりません。

どうしたものかといろいろ調べていたのですが、ブラックロックのS&P500 ETFであるIVVが組み入れ銘柄すべてを見ることができたので、こちらのデータを使うことにしました。指数に連動するようにつくられているので大きく違うことはないと思います。

2022年4月26日時点のデータを元に、S&P500の銘柄別内訳やセクター別内訳を見ていきたいと思います。アルファベット(GOOGL、GOOG)とアンダーアーマー(UAA、UA)はClass AとClass Cに分かれてS&P500(というかIVV)に組み入れられていますが、どちらも同じ企業なので集計時は合算しています。また、キャッシュやデリバティブポジションがあったのですが、非常に小さい割合だったので除外して集計しています。

銘柄別内訳

時価総額上位10銘柄でS&P500の25%以上を構成しているのがわかります。構成割合が1.5%以上のものはアップル(AAPL)、マイクロソフト(MSFT)、アルファベット(GOOGL、GOOG)、Amazon.com(AMZN)、テスラ(TSLA)、バークシャー・ハサウェイ(BRK B)になります。この6銘柄だけで25%近くになります。

上位10銘柄の属するセクターを見ますと情報技術(14.0%)、一般消費財(5.5%)、通信サービス(5.1%)、ヘルスケア(2.7%)、金融(1.7%)となっています。

また上位10銘柄の上場区分を見ますと、NASDAQが7銘柄、NYSEが3銘柄とNASDAQ銘柄が多いのが目立ちます(NASDAQ 7銘柄のうち5銘柄はGAFAM

)。

上場区分内訳

銘柄数ではNYSEが約70%、NASDAQが約30%といった感じですが、時価総額ではNYSEが約57%、NASDAQが約43%と、NASDAQの存在感が増します。S&P500の構成上位10銘柄の多くがNASDAQということを考えると、銘柄数こそ少ないものの、NASDAQの存在感は大きいと言えそうです。

セクター別内訳

情報技術セクターだけで25%以上を占めており、2位のヘルスケアセクターの約2倍の大きさとなっています。QQQでは情報技術セクターが約50%だったことを考えるとQQQよりは与える影響は小さいですが、それでも全体から見ると無視できない大きさと言えそうです。

またQQQでは含まれていなかった金融、素材、エネルギー、不動産も入って全セクターが含まれていますが、金融以外の割合は小さいです。

情報技術セクター

75銘柄で構成されています。このうち、約25%をアップル(AAPL)1銘柄が占めているのがわかります。マイクロソフト(MSFT)、NVIDIA(NVDA)を含めると、この3銘柄で過半数を占めています。ここはQQQと同じと言えます。

上位10銘柄を見ると、金融といってもいいのではないかと思うビザ(V)やマスターカード(MA)が入っています。またコンサルティング会社であるアクセンチュア(ACN)も入っているのが目を引きます。

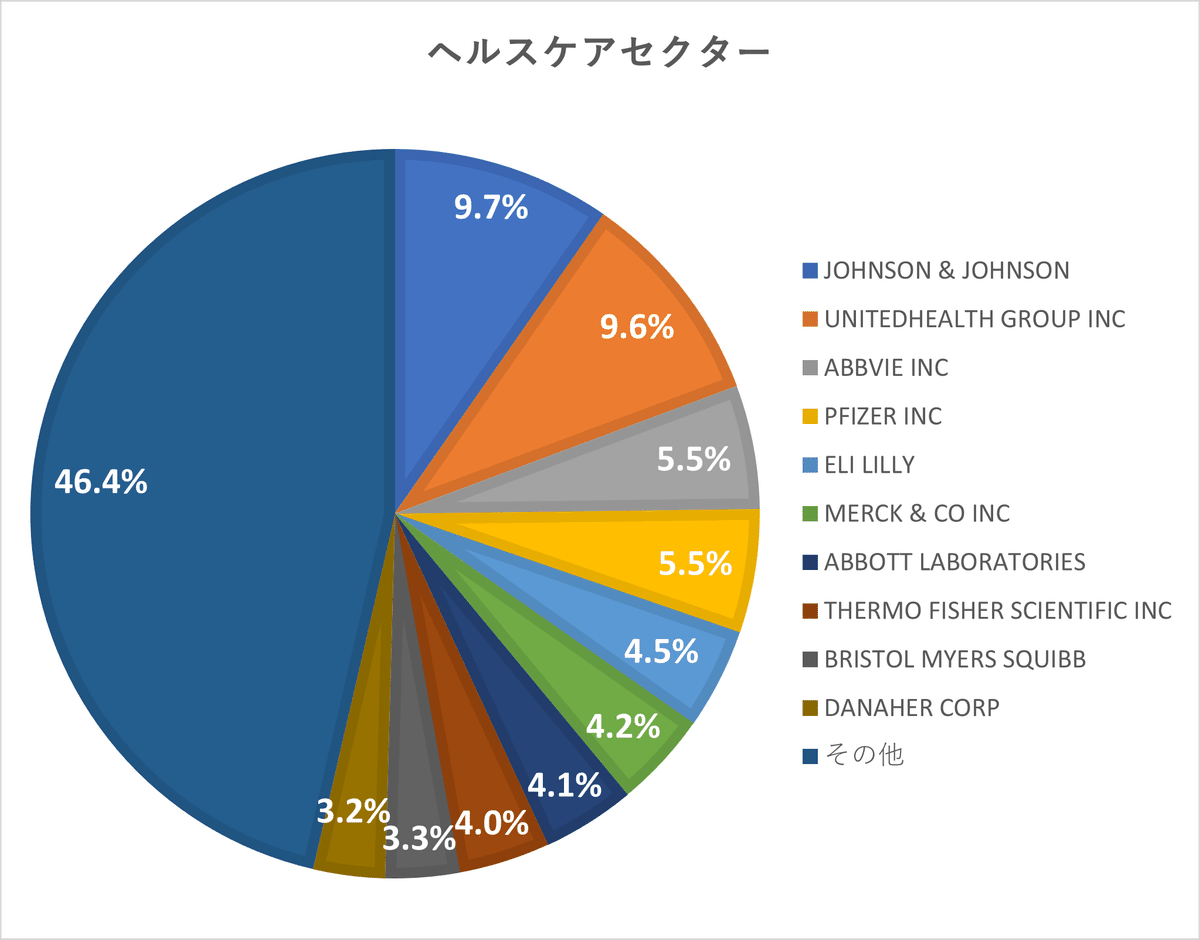

ヘルスケアセクター

65銘柄で構成されています。ジョンソンエンドジョンソン(JNJ)、ユナイテッドヘルス・グループ(UNH)の割合が比較的大きいですが、情報技術セクターのような大きな偏りはありません。上位10銘柄で過半数といった感じです。

一般消費財セクター

59銘柄で構成されています。Amazon.com(AMZN)、テスラ(TSLA)の存在が圧倒的です。S&P500構成銘柄でも上から4番目、5番目の位置しています。少なからずS&P500への影響は大きいと言えそうです。

金融セクター

66銘柄で構成されています。バークシャー・ハサウェイ(BRK B)、JPモルガン・チェース(JPM)の2銘柄で約25%を占めています。S&P500指数を生み出したS&P Global Inc(SPGI)も5位に位置しています。

通信サービスセクター

25銘柄で構成されています。アルファベット(GOOGL、GOOG)の存在が圧倒的すぎます。これにメタ・プラットフォームズ(FB)を加えた2銘柄だけでセクターの過半数を占めます。2銘柄だけで過半数を占めるのはこのセクターだけでした。上位10銘柄だけで90%以上占めているのもこのセクターのみです。時価総額ベースで見た場合大きな偏りがあるため、セクター内の銘柄分散という点ではあまり分散されてないと言えそうです。

また、S&P500構成銘柄でもアルファベット(GOOGL、GOOG)は3位、メタ・プラットフォームズ(FB)は10位に位置しています。

あと意外に思うかもしれませんが、ディスニーが通信サービスセクターの3位にいます。これは三大ネットワークの1つであるABCを持っていたり、ESPN、Disney+、Huluといった通信サービスをやっていることが理由かと思います。リベ大では一般消費財として紹介されていましたが間違いですね。

以下にYahoo!FinanceのProfileに記載されているディズニーの説明をDeepLで翻訳したものを記します。

ウォルト・ディズニー・カンパニーは、その子会社とともに、世界中でエンターテイメント企業として事業を展開しています。ディズニー・メディア&エンターテイメント・ディストリビューション部門とディズニー・パーク、エクスペリエンス&プロダクツ部門の2つの部門で事業を展開しています。同社は、映画やテレビ番組のコンテンツの制作と配給を行うほか、ABC、Disney、ESPN、Freeform、FX、Fox、National Geographic、Starのブランドでテレビ放送ネットワークを運営し、Walt Disney Pictures、20世紀スタジオ、マーベル、ルーカスフィルム、ピクサー、Searchlight Picturesのブランドで映画制作スタジオを運営しています。また、Disney+、Disney+ Hotstar、ESPN+、Hulu、Star+による消費者向けストリーミングサービス、映画やテレビコンテンツの第三者への販売/ライセンス、劇場、ホームエンターテイメント、音楽配信サービス、ライブエンターテイメントイベントの演出とライセンス、Industrial Light & MagicとSkywalker Soundによるポストプロダクションサービスも提供しています。さらに、フロリダのウォルト・ディズニー・ワールド・リゾート、カリフォルニアのディズニーランド・リゾート、ディズニーランド・パリ、香港ディズニーランド・リゾート、上海ディズニーリゾートなどのテーマパークやリゾート、ディズニー・クルーズライン、ディズニー・バケーションクラブ、ナショナルジオグラフィック・エクスペディション、アドベンチャーズ・バイ・ディズニー、ハワイのリゾート&スパ、アウラニなどの運営も行っています。東京ディズニーリゾートの運営に関する知的財産の第三者へのライセンス、商号、キャラクター、映像、文学、その他の知的財産を商品、出版物、ゲームに使用するライセンスを含む消費財を提供しています。さらに、小売、オンライン、卸売事業を通じてブランド商品を販売し、書籍、コミック、雑誌の開発・出版も行っています。ウォルト・ディズニー・カンパニーは1923年に設立され、カリフォルニア州バーバンクに本拠地を置いています。

資本財セクター

72銘柄で構成されています。突出して目立った銘柄はなく広くムラなく分散されているといった印象です。3M(MMM)が10位に位置しており、3Mが素材セクターではなく資本財セクターなのは意外でした。

生活必需品セクター

32銘柄で構成されています。プロクターアンドギャンブル(PG)、コカコーラ(KO)の2銘柄で約25%、これにコストコ(COST)、ペプシコ(PEP)、ウォルマート(WMT)を加えた5銘柄で50%を超えます。

この調査で売上高ではウォルマート(WMT)の方が上ですが、時価総額ではコストコ(COST)の方が上と知り、「へぇ~」となった次第です。

エネルギーセクター

21銘柄で構成されています。エクソン・モービル(XOM)、シェブロン(CVX)が目立ちます。シェル(SHEL)やBP(BP)が入ってないのは謎です。

2022年度のうち3月末時点では一番パフォーマンスの良いセクター(年初来37.9%)になっています。

不動産セクター

30銘柄で構成されています。ほとんど知らないセクターですが、大きな偏りのないセクターだと思います。

公共事業セクター

29銘柄で構成されています。不動産セクター同様ほとんど知らないセクターですが、不動産セクター同様、大きな偏りのないセクターだと思います。

2022年度のうち3月末時点ではエネルギーセクターとこの公共事業セクター(年初来3.5%)だけがプラスです。

素材セクター

28銘柄で構成されています。リンデ(LIN)が目立つくらいで、他は大きな偏りのないセクターだと思います。

まとめ

QQQみたいに上位10銘柄で過半数を超えているといったことはありませんでしたが、それでも25%以上を占めており、これらの株価が動けば大きく影響を受けることが考えられます。

セクター別内訳では情報技術セクターだけで25%を超えており、QQQほどではないにしても影響は大きそうです。

また2位にヘルスケア、4位に金融がきており、QQQとは違った構成になっています。

S&P500は米国株式市場の時価総額の約80%をカバーしています。

YouTubeやTwitterでたまにS&P500インデックス・ファンドと全米株式(VTI)ファンドの両方を買っている人を見かけますが、仮に半分ずつ買ったとしたら、S&P500に90%、S&P500以外の銘柄に10%投資しているのと同じになります。分散のつもりなのかもしれませんが、とても分散しているとは言えません。

さらに全世界株式(VT)ファンドまで買っている場合、一体何をしたいのかわかりません。ファンドを分散させているだけで、その投資先まで目が届いてないようです。

話がそれましたが、S&P500インデックス・ファンド+個別銘柄というスタイルで投資をするならS&P500の少なくとも上位10銘柄のウェイトを知って、それを勘案してそれらをオーバーウェイトするのか、他の銘柄を買って分散させるのかくらいは考えてから投資をすべきだと思いました

この記事が気に入ったらサポートをしてみませんか?