VIX上昇時に解消されない市場の歪み:SKEWの異常な動き

はじめに

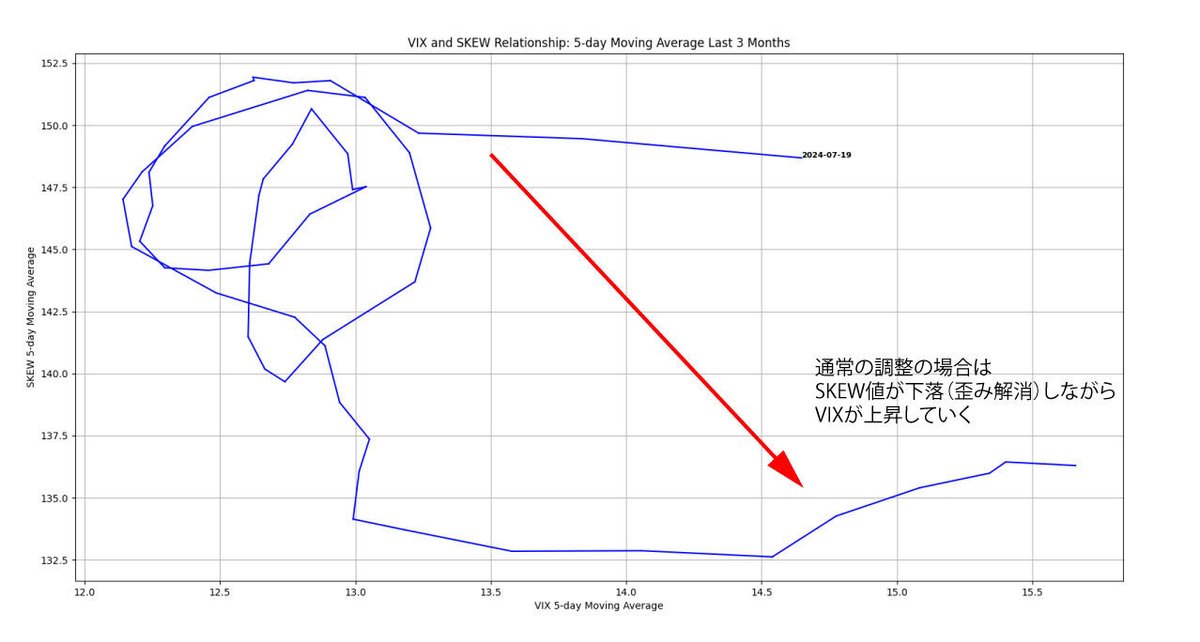

7月のVIXとSKEWの関係ですが6月時点で想定していた動きとは少し異なった動きをしているのでご紹介していきたいと思います。

6月時点では4月の高SKEW状態の巻きもどしがが7月末頃に訪れるものとして想定していたのですが、42000円まで上昇してから転じて下落基調になりました。 通常この下落フェイズではVIXが上昇してSKEWが下落していくはずなのですが、何故か解消されないという事でこの状態がどういう事なのか?とこの状態に陥った場合にどう対処するのかをご紹介していきたいと思います。

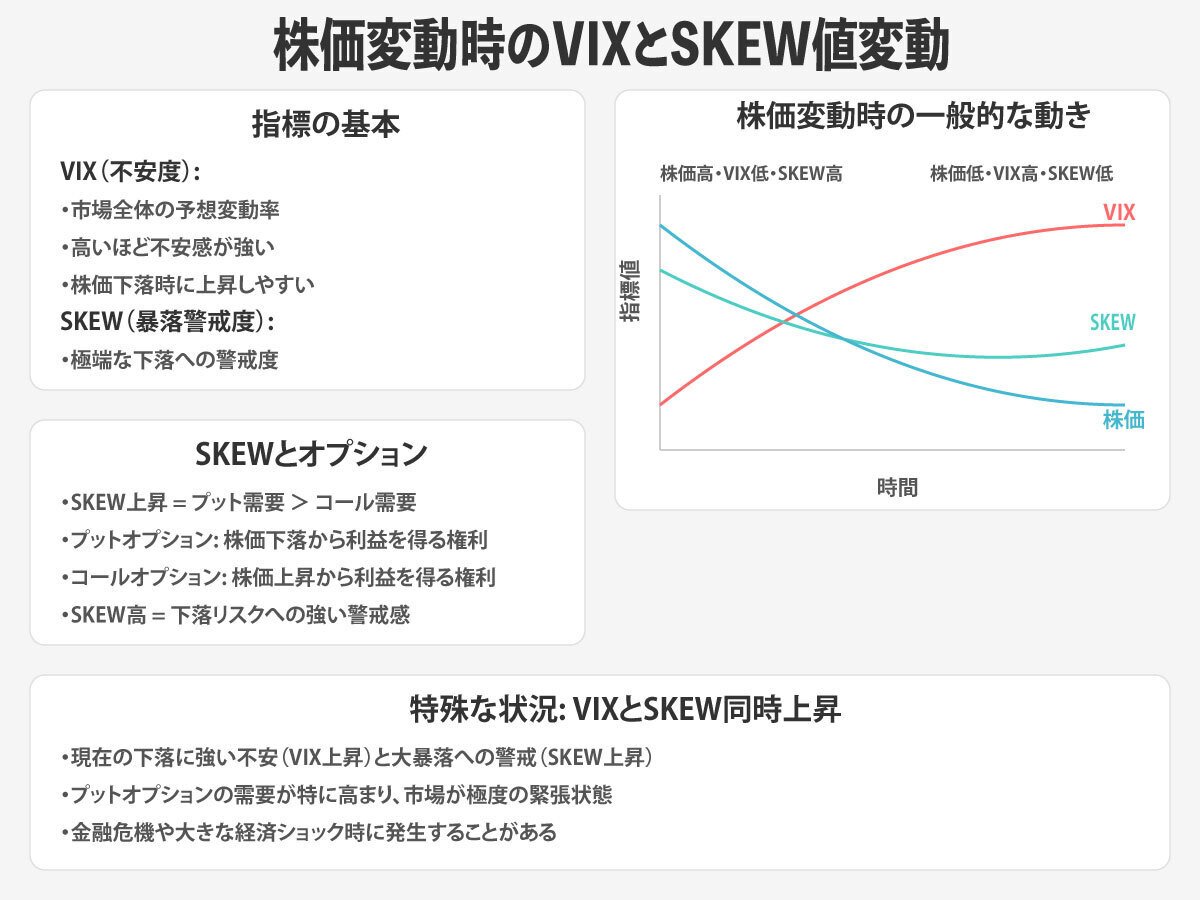

1. VIXとSKEWとは?

VIX :市場の「体温」を測る

別名「恐怖指数」と呼ばれる

市場全体の不安感や変動性を示す

数値が高いほど、投資家が不安を感じていることを意味する

SKEW :市場の「免疫システム」

「歪度指数」とも呼ばれる

極端な市場の下落に対する警戒感を示す

数値が高いほど、大きな下落への懸念が強いことを意味する

2. 通常のVIXとSKEWの関係

一般的に、これらの指標は以下のように動くと考えられています:

VIXが上がる → SKEWが下がる (全体の不安が高まると、極端な下落への警戒感は薄れる)

VIXが下がる → SKEWが上がる (市場が落ち着くと、極端な下落への警戒感が高まる)

この関係は一見矛盾しているように見えますが、市場全体が不安定になると、さらなる極端な下落の可能性は相対的に低くなるという考え方に基づいています。

3. ここ数日で発生した異常な動き

ここ数日の株価調整局面で少し変わった現象が起きています

VIXが上がっている(全体の不安が高まっている)

それなのに、SKEWも高いまま、または上がっている(極端な下落への警戒感も強い)

4. この異常な動きが意味すること

a) 投資家の二重のヘッジ

現在の状況:株価下落で投資家の不安が高まっています(VIX上昇)。 将来の懸念:さらに、半導体関連の下落から波及する調整の可能性も警戒しています(SKEW高止まり)。

これは、投資家が「今日の損失も辛いが、明日はもっと悪化するかもしれない」と考えているようなものです。

b) 市場の不確実性の多層化

短期的リスク:日々の株価変動が激しくなる可能性(VIX上昇)

長期的リスク:数ヶ月後の大暴落の可能性(SKEW高止まり)

この状況は、コロナショック時のように、日々の変動が大きく、かつ数ヶ月で大暴落が起きる可能性を市場が警戒している状態に似ています。

c) 従来の市場理論の限界

通常の理論:VIXとSKEWは逆相関するはず

現在の状況:両方が高くなっており、従来の理論では説明できない

これは、天気予報で「晴れ」と言っているのに雨が降っているようなもので、これまでの予測モデルが通用しない状況に直面しています。

5. 今後起こりうる可能性

1. 楽観的シナリオ:市場の自己修復力

ボラティリティの急上昇後の調整: 高いSKEWは、市場が過度に敏感になっていることを示します。この過敏さが解消されれば、VIXとSKEWの両方が低下し、市場は安定に向かう可能性があります。

市場の回復力の発揮: 高いSKEWは、逆説的に市場の潜在的な回復力も示唆しています。投資家が将来の成長に自信を取り戻せば、株価は回復し、VIXは下落するでしょう。

2. 悲観的シナリオ:嵐の前の静けさ

さらなる下落の可能性: SKEWが高い状態が続くことは、市場が大きな下落に備えていることを意味します。これは、投資家が未知の悪材料に対して防衛線を張っているサインかもしれません。

不確実性の連鎖: 高いSKEWは、市場参加者の間に深い不確実性が広がっていることを示唆します。この不確実性が高まると、投資家のリスク回避姿勢が強まり、市場全体がより不安定になる可能性があります。

3. 中立的シナリオ:長期的な膠着状態

市場の横ばい: SKEWが高い状態が維持され、株価も一定範囲内で推移する可能性があります。これは、市場が明確な方向性を見出せずに、様子見を続ける状態を示しています。

まとめ:

今回の分析から、市場が従来のモデルでは説明できない複雑な状況に直面していることが明らかになりました。急反発があるかもしれないし下がるかもしれないって当たり前やないか と言われてしまうのですが、ボラティリティが高まって上下に不安定に動く相場になるよって事で今回のお話は〆させていただきます。

このような不安定な状況下では、以下の投資戦略が有効かもしれません:

時間軸の調整: 日足から4時間足にタイムフレームを落として投資することで、短期的な変動に対応しやすくなります。

長期的視点の維持: 高いSKEWが即座に大暴落を意味するわけではありません。過去の事例から、11-13週間程度かけて解消され、その後数週間の下落相場を形成する傾向があります。

多様化とリスク管理: 不確実性が高い時期こそ、ポートフォリオの分散とリスク管理が重要です。

継続的な市場観察: VIXとSKEWの動きを定期的にチェックし、市場の深層心理の変化を捉えることが重要です。

(追記)

6月に書いた記事ですが高SKEWからのラグについて調べてみました。

この後にも高い状態が続いているということは・・・・・・

という事で8月はあまり良い雰囲気ではないのかなと薄々感じております。

雑分析ですが高SKEW+11週後の日程をマークしておきます。

(追記2)

M7と半導体以外ノーダメ?セクターローテーシという名の資金逃避 SKEWが下がらない原因はローテーションにあり?

さらに分析を進めた結果面白い結果がわかりました。

指数の下げと比べてSPとナスダックの強気パーセント指数を調べてみたのですが、驚く事なかれ2つとのもかなり強気のまま、日本株をホールドしている方も指数の下げほど”くらっていない”方が多いのかもしれません

*BPSPXとBPCOMPQとは

BPSPX: S&P 500の強気指数

BPCOMPQ: Nasdaq Compositeの強気指数

これらの指標は、それぞれの指数に含まれる銘柄のうち、どれだけの割合が強気のチャートパターンを示しているかを表します。

最近の動きの分析

BPSPX(S&P 500)の動き:

7月初旬から急激な上昇を見せている

現在70付近の高水準にある

50日移動平均線を大きく上回っている

BPCOMPQ(Nasdaq Composite)の動き:

BPSPXと同様に7月初旬から急上昇

現在55付近まで上昇

50日移動平均線を上回っているが、BPSPXほど顕著ではない

この動きが示唆すること

テクノロジーセクターとその他セクターの差:

BPCOMPQの上昇がBPSPXほど顕著でないことから、テクノロジー以外のセクターでより強い強気傾向が見られることが推測されます。これは、市場の上昇がより広範な業種に広がっていることを示唆しています。つまりテクノロジー半導体セクターに集中していた動きがアンワインドされているとった状態

VIXとSKEWの異常な動きとの関連:

強気指数が高水準にあるにもかかわらず、VIXとSKEWも高い水準にあるという矛盾した状況が生まれています。

これは、投資家がこのアンワインド状態に対して疑問をもっているのではという仮説でうごいているのかもしれません

中長期的な視点の維持:

短期的な過熱感はあるものの、中長期的なトレンドはまだ上昇基調にあると考えられます。

ただし、VIXとSKEWの高水準は将来の不確実性を示唆しているため、慎重な姿勢も必要です。

この記事が気に入ったらサポートをしてみませんか?