ドミノ・ピザをDCF法でざっくりバリュエーション(2020年12月期4Qまで)

今回は宅配ピザで有名なドミノ・ピザをDCF法でバリュエーションします。

●会社概要

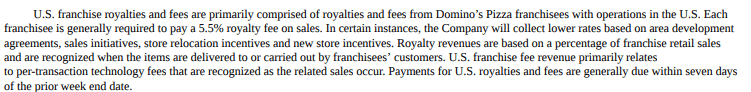

ドミノ・ピザはアメリカに本社を置く宅配ピザチェーン店です。アメリカ国内には直営店とFC店の両方がありますが、アメリカ国外はFC店のみのようです。以下で、直近の10-Kとプレゼン資料の一部を確認してみます。

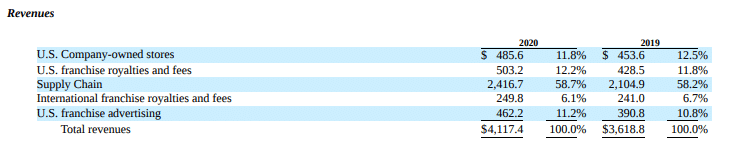

・10-Kを見ると売上セグメントは5つに分かれています。

①U.S. Company-owned stores:これは直営店ですね。

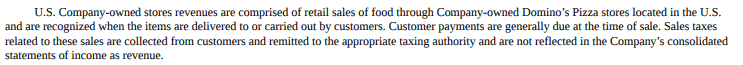

②U.S. franchise royalties and fees:アメリカ国内のFC店から受け取るフランチャイズフィーです。基本的にFC店は売上の5.5%をドミノ・ピザ本部に支払うようです。

③Supply chain:アメリカとカナダにあるFC店への食品・設備・用品の卸売です。金額的には"Supply chain"の売上が一番の大きく、売上の60%弱を占めています。

④International franchise royalties and fees:アメリカ国外のFC店から受け取るフランチャイズフィーです。

⑤U.S. franchise advertising:これはちょっとわかりにくいのですが、アメリカ国内のFC店は売上の6%を販促費として本部に拠出するルールで、そこのお金を使って販促品を本部が用意し、その販促品をFC店に送った時に売上として認識しているようです。

・プレゼンテーション資料からいくつか気になった点を見てみます。

①店舗数はアメリカが6,355店舗・海外が11,289店舗で海外店舗の方が倍近く多いようです。

②ピザ市場は世界全体で1,410億ドル、そのうちドミノ・ピザが扱っているQSR(Quick Serve Restaurants)市場は850億ドルで、内訳がアメリカが380億ドル・海外が470億ドルで、アメリカも海外も一桁%の成長を続けているようです。アメリカ人はピザ大好きですね(笑)

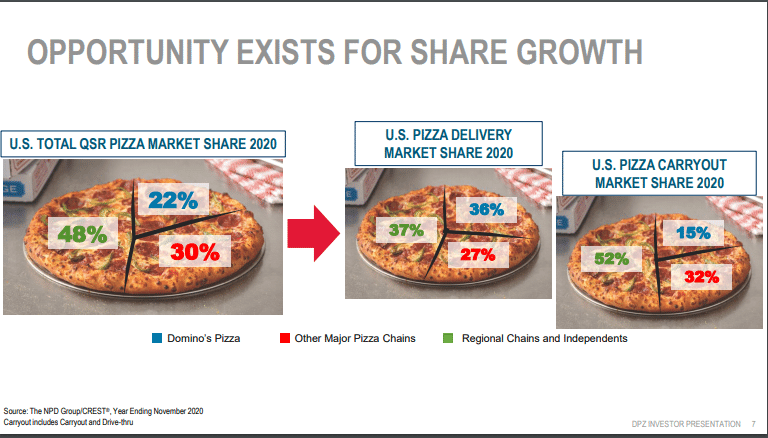

③アメリカの宅配・テイクアウトのピザ市場は、半分弱がローカルのお店のようです。ドミノ・ピザは22%のシェアです。市場の成長を上回る成長を達成するには、他社のシェアを奪う必要があります。

④予測される出店可能数です。今の所はアメリカや主要な海外で伸ばす事ができるという予測です。その後は、アフリカあたりに進出するのでしょうか。

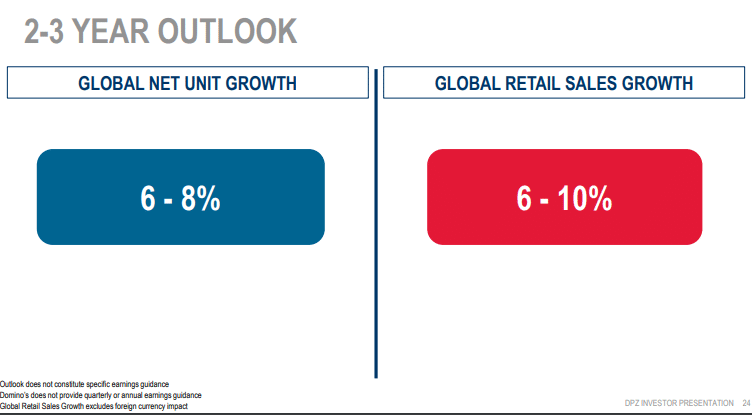

⑤今後2~3年間(?)は利益は6-8%、売上は6-10%程度伸びるという見通しを出しているようです。

ドミノ・ピザは現時点で宅配ピザチェーン1位ですが、まだまだ伸び代が期待できそうな企業ですね。

●DCF法を行う準備

2016年12月期〜2020年12月期の5年間分のBS・PL・CFの数値から、過去の業績を分析していきます。

過去の業績やBS・PL・CFからWACC(加重平均資本コスト)の算出・将来のフリーキャッシュフローの予測を行い、将来のフリーキャッシュフローをWACCで現在価値に割り引いて企業価値を算出していきます。

●投下資本の算出

Operating lease liabilities

Operating lease liabilities

純資産 : Total shareholders' equity

運転資金:Accounts receivable + Inventories - Accounts payable

有形固定資産 : Property, plant and equipment, net +Operating lease right-of-use assets

無形固定資産 : Goodwill + Capitalized software

その他の資産 : Other assets

ドミノ・ピザは、大きな借入を行って自社株買いを行い、BS上は債務超過になっています。アメリカの企業に時々見られるパターンですね。多額の借入をしても事業でキャッシュを稼ぎ返す自信があるのか、ただ経営陣が株価を上げたいだけなのか、色々な思惑を感じる手法ですが、ドミノ・ピザは今の所は上手く行っているように見えます。また、銀行が貸してくれるというのも信用が高い証拠ですね。

●資本コストの算出

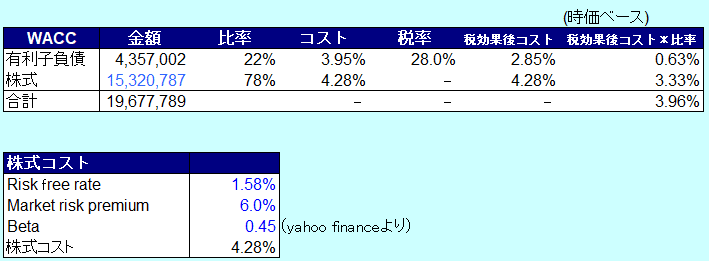

株式の時価総額は、2021/4/16の株価から算出しています。

株式コストについて、

・リスクフリーレートは、10年物の米国債の利回り1.58%を設定します。

・マーケットリスクプレミアムは、6.0%を使用しています。

・ベータはyahoo financeから参照して0.45としました。

・上記からCAPMの公式より、株主資本コストを4.28%とします。

CAPM : 株主資本コスト=リスクフリーレート(1.58%) + β(0.45)×リスクプレミアム(6.0%)=4.28%

・有利子負債コストは、PLの"Interest expense"÷{(期首有利子負債+期末有利子負債)÷2}から3.95%と算出しました。

・税率は、バイデン政権で検討されている28%とします。

そして、2020年12月期の有利子負債と現在の株式の時価総額を加重平均し、WACC(加重平均資本コスト)を求めます。

rE = 株式コスト

rD = 負債コスト

D = 有利子負債の合計

E = 株主資本の額 = 時価総額

T = 実効税率

WACC : [rE × E/(D+E) ] + [rD×(1-T) × D/(D+E)]

4.28% × 15,320,787千ドル ÷ (4,357,002千ドル + 15,320,787千ドル) + 3.95% × (1-28.0%) ×4,357,002千ドル÷ (4,357,002千ドル + 15,320,787千ドル) = 3.96%

-----------------------------------------------------------

ここから先は、有料になります。

ご購入いただくと、以下の内容をご覧いただけます。

・ROICの算出・・・過去の業績からNOPLAT、ROIC、ROIC - WACCスプレッドを算出します。

・DCF法で理論株価を算出・・・将来のフリーキャッシュフローから現在価値を割引き、理論株価(一株あたりの株主価値)を算出します。

・感応度分析・・・フリーキャッシュフロー成長率とWACCの値を変化させて理論株価がどのように変化するか確認します。

・結論・・・過去の業績の分析・DCF法によるバリュエーションから導き出した結論です。

ここから先は

¥ 500

この記事が気に入ったらチップで応援してみませんか?