忘れた頃にやって来た「ビットコイン」- 全てをひっくり返す「デフォルト」

"FTX追加資金なければ破産法申請と警告、80億ドル(≓1.2兆円)不足"

理由も無く@20,000ドル近辺をウロウロしていてつまらない相場だと思っていたビットコイン(BTC)が突然急落。暗号資産業者FTXが経営危機にあると報じられたからだ。バイナンス社が買収するのではないか、という憶測で何とか持ち堪えていたが、同社が方針を撤回。今年5月に破綻した韓国発の ”テラ・ショック” の再現となりそうだ。

一時は「21世紀のゴールド(Gold)」と持て囃され、2021年にはウォール街も煽っていたBTC。「損切丸」も暗号資産のマガジンを作って入れ込んだ時期もあるが(苦笑)、このところめっきり熱が冷めていた。

昨今株価の急落時にも動かなかったので一部「インフレ・ディフェンシブ」との評価もあったが "幻想" に終わった。 繰り返される「金余りゲーム」。ー ”ジョーカー” は「デフォルト」。|損切丸|note でも一応 ”警告” (苦笑)したが、ここで "ジョーカー" が切られた。やはり QT(量的引締)が引き起こす「お金」の大移動。ー 「危ない所」から「安全な所」へ。|損切丸|note は続く。「過剰流動性」のあだ花だったという事。

「デフォルト」(破綻・破産)は全てをひっくり返す。チャートもPER(株価収益率)も理論値も関係ない。何せ個人も企業も潰れる間際は「三味線を弾く」=平静を装う。これを見抜くのはかなり難しく ”その日” は突然やってくる。唯一手掛りになるのは「相場」で、取引所で動く銘柄にはその傾向が出る。もっとも ”引っかけ” や ”ブラフ” も多いので判断は難しいが、あまり値動きを軽視していると痛い目に遭う。

ではBTC急落はどの程度マーケットに影響があるのだろう。

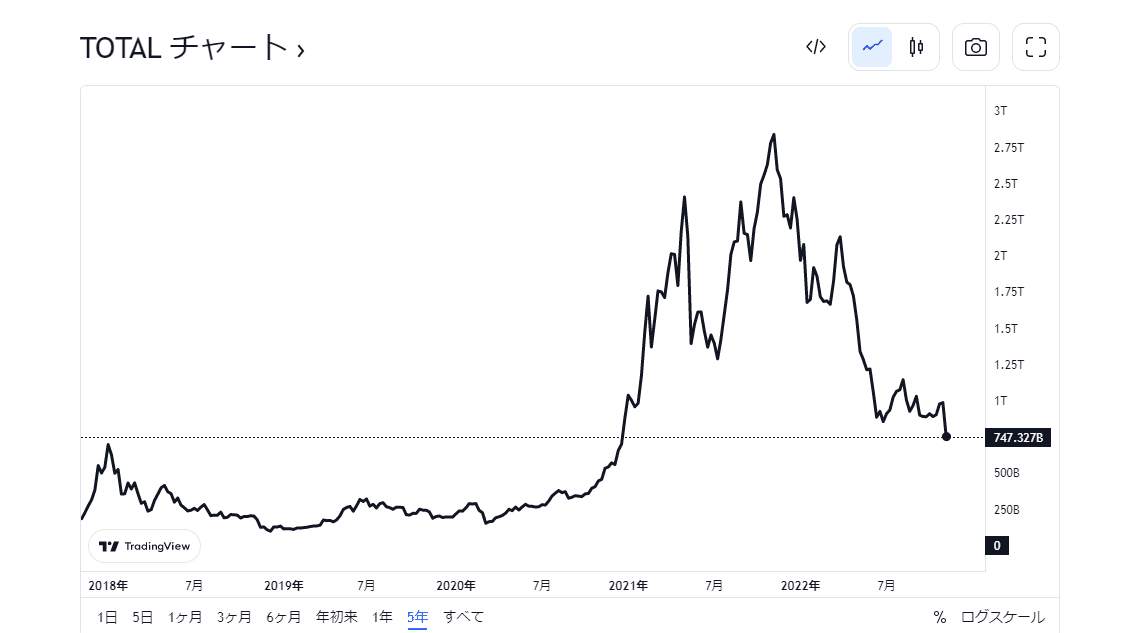

↓ は暗号資産全体の「時価総額」の推移だが、2021年11月のピークには何と3兆ドル(≓440兆円)を超えていた!

それが現在は7,400億ドル(≓108兆円)まで下落しているというのだから、単純計算で▼300兆円もの「お金」が失われた。「ガチホ信仰」で保ったままの投資家も多かろうが、そろそろ体中から汗が出てきているだろう。

では「あの人」はどうしているのだろう?

そう、BTCといえばテスラのイーロン・マスク氏。そう思ってテスラの株価チャート ↓ を確認してちょっと笑ってしまった。①BTC(標題)②暗号資産の時価総額 ↑ とピタリ連動している。

一時は時価総額で日本の自動車メーカー全部を合わせた額を上回っていたのだから、まさに ”錬金術” 。現在も80兆円余りでトヨタ(31兆円)は上回っている。最近はツイッター社の買収で自社株も売却に動いており、BTCもかなり売っているのは間違いない。こうなると「資金繰り」対策としての側面が強くなり、従業員の半分を解雇したのもその一環だろう。そう言う観点からはBTCもテスラ株もまだ "下" がありそう。中途半端な ”レベル感からの押し目買い” は(短期のリバウンド狙い以外は)気を付けた方がいい。

謎の創業者が ”サトシ・ナカモト” というから、BTCを「ガチホ」したままの日本人も結構いるのだろう。テラも韓国発だし、中国も含め案外アジアゾーンの保有者が多いのかもしれない。相場としてのポイントは、ここで損した投資家が「レパトリ」(Repatriation、損失の穴埋め)で何を売ってくるか。昨日(11/9)のNYダウ急落やWTI(NY原油先物)売りもその一環で、今日の日経平均の売り(▼278円@10:15)もそうかもしれない。

昨年9月にBTC(≓@47,000ドル)を法定通貨に採用したエルサルバドルは悲惨だ。価格はおよそ3分の1に下落し、国債(16億ドル相当)の償還も危ぶまれ「デフォルト」予備軍に陥っている。もっとも国民は賢くて、国内でBTCがほとんど普及していないのが救いではある。

こう言う状況を受けて米国債、JGB等には金利低下圧力がかかっている。

確かに株価やBTCの下落は「逆資産効果」で個人消費減退を促す。だがこの局面、残念ながらそれが「インフレ」を抑制するかどうかは定かでは無い。やはり3京円もの「大借金」で「お金」をばらまいたツケは大きく、生活が苦しいから「インフレ」が収まるわけでは無い。|損切丸|note。「お金」の「価値」下落圧力は半端ではない。

加えてテスラ社やマスク氏同様、国の「資金繰り」にも不安が残る。アメリカは米国債を発行上限一杯の30兆ドル(≓4400兆円!)も発行しているし、日本もJGB(日本国債)残高は1,200兆円。「資金繰り」に詰まれば金利は上昇するのが道理であり、「国債無制限買取オペ」などで抑えきれるものではない。巨大な「時限爆弾」と考えておくべきだろう。

”XX党に殺される”

日本でもアメリカでも「増税路線」は忌み嫌われているが、溢れかえった「お金」を回収し「資金繰り」を改善すると言う点で、実は「インフレ」対処方としては至極真っ当。要は①直接「お金」を取られる「増税」と②「インフレ税」のどちらを取るか。おそらく全体のコストは①の方が低い。それは「減税」を掲げた英トラス政権が英国債の暴落を招き、44日間の短命で終わったことで証明されている。

アメリカも日本もイギリスもヨーロッパも、誰が大統領になろうがどこが政権を取ろうがここからは "茨の道" 。何らかの ”痛み” は避けられない。生活民としては ”Better" (まだマシ)を努力するしか無い。

この局面、最も気を付けなければいけないのが「デフォルト」。「借金」過大な企業や「お金」のない国々、あるいは実需に基づかず価値測定が難しい暗号資産等には十分注意が必要になる。そして忘れてはいけないのが中国の不良債権。これが最大の「デフォルト」の種になるだろう。

この記事が気に入ったらサポートをしてみませんか?