日銀が10年国債を100%以上保有??? ー JGBマーケットを壊し続ける「国債無制限買取オペ」。

”10年国債、日銀保有比率100%超え4銘柄”

日銀保有比率(1/20):新発369回債@111%、368回債@104%、367回債@106%、358回債(チーペスト=先物受渡適格最割安銘柄)@115%

ニュースを見た瞬間何の事かわからなかった読者もいたかもしれないが、実際、日銀が保有する10年国債4銘柄の保有比率が100%を超えた ↑

JGB市場では実は往々にしてこういう事が起きる。少し専門的な話になるので説明しておこう。鍵になるのが「レポ市場」(貸借)だ。

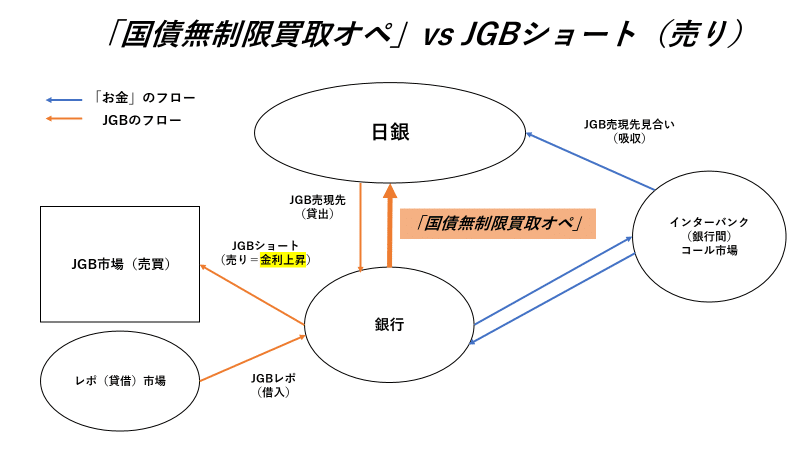

銀行やファンドのトレーダーが「金利上昇」を見込む局面では「JGB売り」から入る。これは株等の取引にも用いられるいわゆる「空売り」という手法だが、*JGBや株の現物を持ってないトレーダーが「賃借料」を払って「レポ市場」でJGBを借り、それをJGB市場に売却して値下がり=「金利上昇」を待つことになる。

*ファンド等が好んで行う、いわゆる「レバレッジ取引」の鍵を握るのがこの「レポ」。売買と「レポ」を繰り返せば、理屈上はリスクを5倍、10倍に膨らますことが出来る。「高収益」を求められる彼らにとってはまさに ”打ち出の小槌” なのだが、リーマンショック(2008)以降、バランスシート縮小を迫られた銀行が「レポ」を減らしたため、かつてのようにリスクが取れなくなっている。

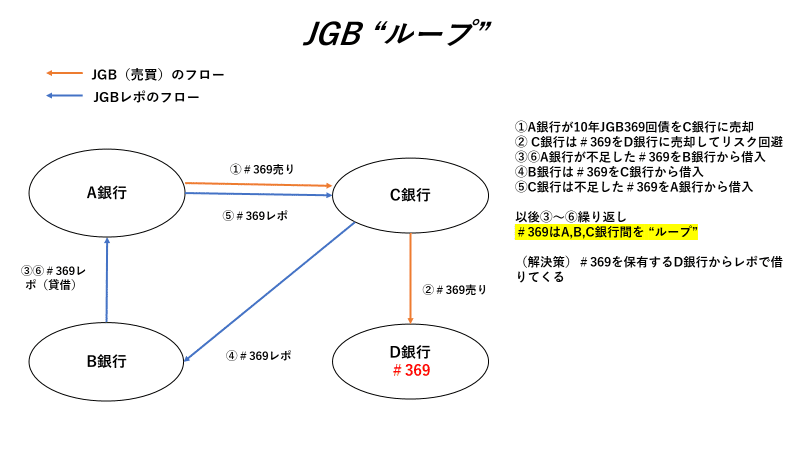

相場が荒れて売買いが交錯するとJGBの売買とレポ取引が増え、JGBがグルグル回る ”ループ” が起る。日銀による国債買占めとも関係してくるので、少し説明しておこう ↓

↑ の例ではA、 B、C3行の間で369回債がグルグル ”ループ” し、決済が付かなくなる。最終的に ”ループ” を解消するには本当に369回債を持っている銀行( ↑ D銀行)を見つけ出してJGBを回す必要がある。現在の様に日銀がJGBの半分以上を買占めている状況では、当然日銀にJGBを借りなければいけない事になり、1/20現在「売現先」が8兆円にまで膨らんでいる。

端的に言えば「売現先」で貸している8兆円分のJGBを日銀が発行残高を超えて保有していることになる。実は「JGB保有+レポ」で発行残高以上に取引が膨らむのは珍しい事ではない。 "異様" なのはそれが日銀に集中している事。市場参加者の売買いで値を決める「自由市場」に対し、今のJGBは政府主導の「規制市場」。マーケットの価格調整機能が損なわれている。

それでも ”羊のようにおとなしい日本人” 相手なら日銀が牛耳る「規制市場」でも対応できそうだが、そうならない ”裏事情” もある。実はJGBの裏側でやり取りする「お金」の方に歪みが生じつつある。

”ループ” 防止のためもあり、日銀は「売現先」でJGBを貸出し。その「担保」として銀行から「お金」を預かる。これにより銀行から「お金」を吸収するため、インターバンクのコール市場に「引締め」効果を生む。

以前 「政府預金」の謎。 ー 日銀バランスシート速報@9/10。|損切丸|note でも詳説したが、財務省は余った「お金」を日銀に「政府預金」している。これは湧いて出た「お金」でも輪転機を回して刷った紙幣でもなく、短期国債(TB)を発行して市場から吸上げた「お金」。実際「感染症対策特別貸出」が150兆円に膨らむ過程ではTBをガンガン発行して日銀の「資金繰り」を支えた。

元・専門家の「損切丸」はコッソリ(苦笑)研究してきたが、日銀の「売現先」+「政府預金」=マーケットからの「資金吸収」、が増える局面ではTONAR(無担保コールO/Nレート)がゼロ%に接近している ↓

市場残高が20兆円を超えない現状、コール市場は著しく柔軟性を欠いており、市場残高の倍を超える40兆円もの「資金吸収」はかなりの金額。短期金利には上昇圧力として作用する。

「国債無制限買取オペ」をこのまま無造作に続けていけば、「政府預金」にしろ**「売現先」にしろマーケットからの「資金吸収」が増加し、TONARはゼロ%を超える「強制利上げ」に向かう。日銀から借りる「ロンバード借入」は@+0.10%のため、最大そこまで「利上げ」は有り得る。

**「売現先を止めてJGBだけ貸せばいい」そう思うかもしれない。だがそこは 日銀は方針を変えたのか? ー 「5年物共通担保オペ」の意義。|損切丸|note でも解説した「資産健全性の原則」=「有担保主義」が立ちはだかる。JGBを貸した銀行が破綻した場合、「お金」同様日銀が損を被る事になるため、「担保」として「お金」を預かる事は必須。

日銀の「資金繰り」を司る現場(市場調節課等)は雨宮副総裁を筆頭にブレイン・ストーミングが続くが、かなり "崖っぷち" なのは間違いない。

そう考えてくると「共通担保オペ」の期間を1年から10年に伸ばしたのも、現総裁退任までの2ヶ月をやり過ごすための苦肉の策に映る。ただ「共通担保オペ」中心のオペレーションに戻す事自体は、銀行等の市場参加者に「価格形成機能」を返していくために必要な措置でもあり、日銀が直接株やJGBを買い付ける「バズーカ方式」は減っていくだろう。

もっとも ”寝た切り” だった日本のマーケットをベッドから起こして運動出来るよう "リハビリ” するにはかなりの痛みを伴う。たが方向性は間違っていない。上手く通過できれば実りもある。2023年はその最初の年となる。

この記事が気に入ったらサポートをしてみませんか?