「余ったドル」は株式市場へ流入? -「機械取引」が「株買い」を増幅。

世界的に株価の買い戻しが急速に進んでいる。NYダウは高値@29,551.42ドル(2/12)から安値18,591.93ドル(3/23)まで▼11,000ドル(▼37%)程下落した分のほぼ半値戻しだ。他の株価もそれに追随して上昇している。

主因は何か?「レムデシビルが治験に成功」「米経済の再開見通し」など後講釈的に株価上昇の解説がなされているが、おそらくそういう事ではない。今回は「過剰流動性」、それも「余ったドル」が主役だ。

証拠もある。*ベーシス市場(通貨スワップ市場)で起きている異変だ。

*ベーシス市場ではLIBOR(London InterBank Offered Rate、ロンドン銀行間市場金利)を基準に、ドルと円やユーロ等の交換(Swap、スワップ)が行われる。LIBORとLIBORで交換されるならプライスは ”0(ゼロ)” だが、通常はドル需要が強いため、円やユーロをドルに替えるには「プレミアム」=上乗せ金利を払わなければならない。そのためベーシスのプライスはドル@+ xx BP(Basis Point、1BP=@0.01%)で表示される事が多い。

直近ドルのベーシスが「ディスカウント」(割引金利)になっているという。つまりドルを借りるとお金が貰える状態。それほどドルが余っている証拠となる。約30年マネーを担当した「損切丸」も一度しか記憶にない(確かリーマンショック後、外資系銀行が円不足に陥った時)。なかなかお目にかかれない異例中の異例の事態である。

鍵はFRBの巨額の「信用緩和」。詳細については4.11稿.「信用緩和」に乗り出すFRB ↓ をご参照頂きたいが、金額が巨額、かつ「ジャンク債」や「商業貸出」にまで中央銀行が乗り出すという過去に例のない措置である。

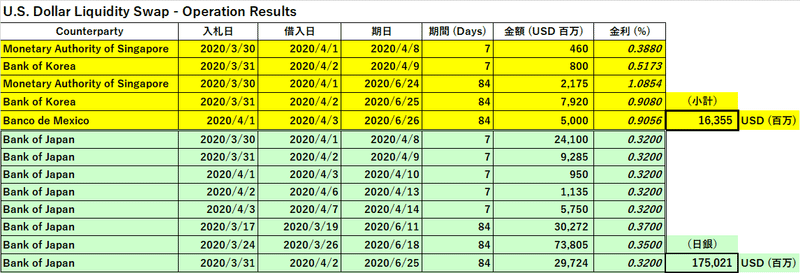

そして意外に効果が大きかったのが「Temporary Dollar Liquidity-Swap Lines」(4.9稿 ↓ )。オペ残高は4/3現在3,940億ドル(約47兆円)。

「通貨スワップ協定」を結んだ5中銀に市場レートよりも「安いドル」が供給されている事の影響が大きい。特に日銀の落札額が突出している(落札額全体の約40%)。例えば日銀を通して84日物のドルを@0.32%で仕入れた日本の銀行が、担保余力のない韓国やヨーロッパの銀行に@0.90%でドルをスワップすれば@0.28%儲かる。

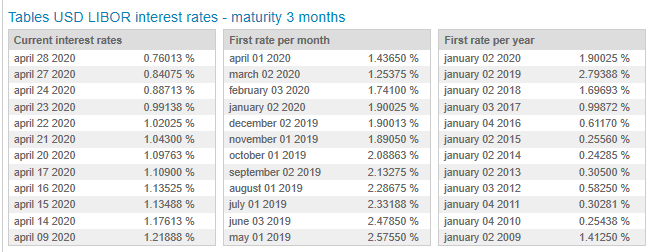

この「裁定取引」を繰り返すとドル金利はどんどん押し下げられる。実際、3か月物の ドルLIBORを見ると3月末の@1.45%から直近@0.70%台まで急低下している。

ここまで書けば筆者の主張は明白。市場に出回った「余ったドル」が株に向かったのである。為替市場でドル安が進んでいるのもこれが一因だろう。

日銀も追加で金融緩和をしたらしい(苦笑)が、ほとんど市場には影響がない。ETF買増しは株価( ≓ 景気 )を下支えはするが、商業貸出に直接踏み込んだFRBとの差はかなり大きい。

ただ一つ注目すべきは日本政府が1人当たり給付金10万円=総額12兆円をばらまくこと。「ヘリコプタ-マネー」政策と言って良いだろう。ばらまかれたお金は一旦は生活資金に使われるが、経済の正常化が進めば後々「余った円」に転じる可能性もある。国債と銀行と日銀の中だけでお金がぐるぐる回るだけの「見せかけの異次元金融緩和」とはものが違うのである。

「損切丸」は株の裁定取引の実体験から「10兆円買占め=日経平均+4,000円」をひとつの目安にしているから、今回の安値16,552円(3/19)から+4,000円は想定の範囲内ではある。たださすがにもう54,000円到達(2019.12.27稿(仮説)~ ↓ )は厳しそうだ(苦笑)。

そしてもう一点、現在の株式市場を考える上で留意すべき点がある。「損切丸」では何度か解説してきたが、HFT(高頻度取引)やAIなどの「機械取引」が「買い」を増幅する事だ。「現ナマ」が市場に流入すると ”彼ら” は猛烈なスピードで「先回り」をし、100億の買いを1兆円、10兆円にする。秒単位の「信用創造機能」といっていいだろう。これは「コロナ前」の相場と同じ状況だ。

おまけに今年は米大統領選挙がある。「コロナ危機」は完全に想定外でトランプ大統領もかなり焦っているが、株価の戻しについては狙い通りかも。

では今の株式市場にどう向き合っていけばいのか。選択肢は2つ:

①割高・割安などの理屈は一切封印。「金余りゲーム」と割り切って逃げ足も用意しながら短期の回転売買に挑む。

②「投資」の観点から企業業績など株価の「将来価値」がはっきり見えてくるまでじっくり腰を据えて待つ。

筆者は②の立場だが皆さんはどうだろう。業界としては株価が上昇しないと潤わないので現状を喜んでいるトレーダーも多いとは思う。どちらが良いという事ではなく、状況を正しく認識してマーケットに臨むことが肝要だ。

ただ中途半端が一番いけない。例えば「ゲーム」と割り切って相場に入ったはずが、「損切り」が嫌で「いや、これは長期投資」などと切り替えて塩漬け、みたいな行為は、この局面現に慎むべき。大怪我をする懸念が強い。

元マネーマーケットトレーダーとして老婆心ながらご忠告するとすれば、①「金余りゲーム」と割り切るなら、せめてドルLIBORやベーシス等、マネーマーケットの状況変化にはぜひご留意を。

この記事が気に入ったらサポートをしてみませんか?