Volume Profile 出来高プロファイル 実践的トレード手法7

私はスコラ学の信奉者ではなく、むしろそれを全否定するルネサンス・ヒューマニズムの落とし子なのだが、14世紀のスコラ学者オッカムの「剃刀」は言い得て妙だと思っている。「オッカムの剃刀」(novacula Occami)とは不必要な仮説や理論をすべて削ぎ落とすことで真理がよりはっきりと見えてくるという考え方を言う。Non sunt multiplicanda entia sine necessitate.

ネット上では「説明するために必要以上に多くの仮定を用いるべきではない」とか「説明する理論・法則は比較的に単純な方がよい」などと説明されている。三浦俊彦はこれを「ある事実Pを同様に説明できるのであれば仮説の数(または措定される実体の数)は少ないほうが良い」と解説した。アメリカ民族は粗野だからこれを「KISS」と言っている。「Keep It Simple, Stupid」の略である。和製英語では「Simple is best」などと言う。ネイティブなら「The simpler, the better」と言うだろう。ジョージ・ソロスは ”Unfortunately, the more complex the system, the greater the room for error.” と看破した。

なぜいきなりこんな話から始めたかというと、ワイコフ(Wyckoff)のことを今回は書くからである。ワイコフの著作はパンローリングから何冊も出ているので、勉強したことがあるという人も少なくはないだろう。ワイコフ理論とかワイコフサイクルと称される手法は、詳細を極め複雑で難解だ。その点ではある意味エリオット波動論に通じる。ルールに細則が綿々と付け加えられ、仮説の上に仮説が延々と積み上げられる。仮説のための仮説、ルールのためのルールなどは、オッカムの剃刀で一刀両断バッサリと切り落としてしまうのがよい。

私たちは日銭を稼ぐためにチャートを読む。それ以上でもそれ以下でもない。ましてや過去チャートにワイコフのサイクルやエリオットの波を後付で当てはめて悦に入るためではない。

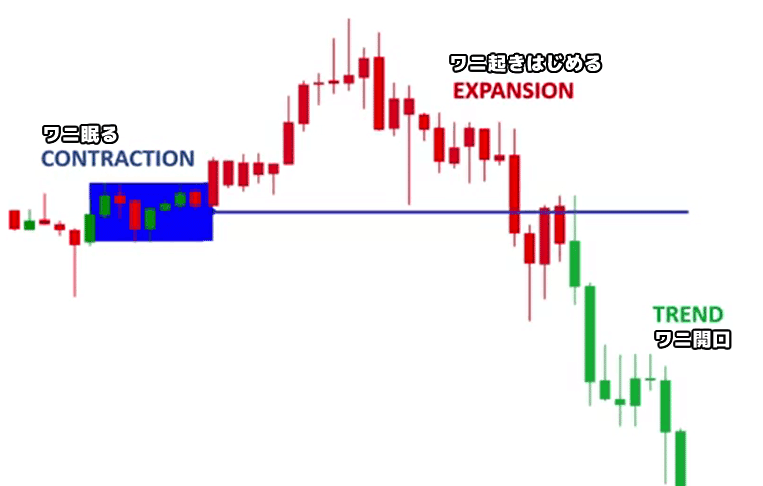

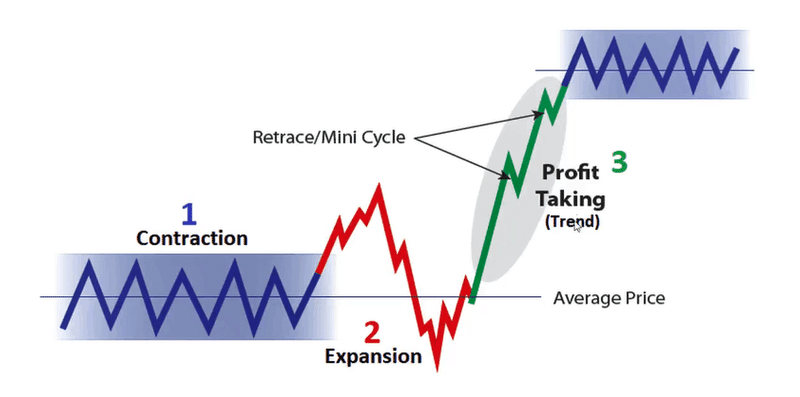

オッカムの剃刀でワイコフ理論を極限まで削ぎ落とせば、こうなるだろう。マーケットには3つの局面しかない。ワニが眠っているときと、目覚めたときと、口を開けて捕食するときである。

ついでに言うと、エリオット波動をAOでカウントする方法をレビヤタンシステムでは教えているが、あれもまたエリオット波動論にオッカムの剃刀を振るった結果である。

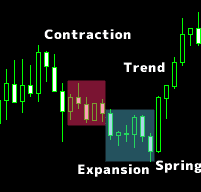

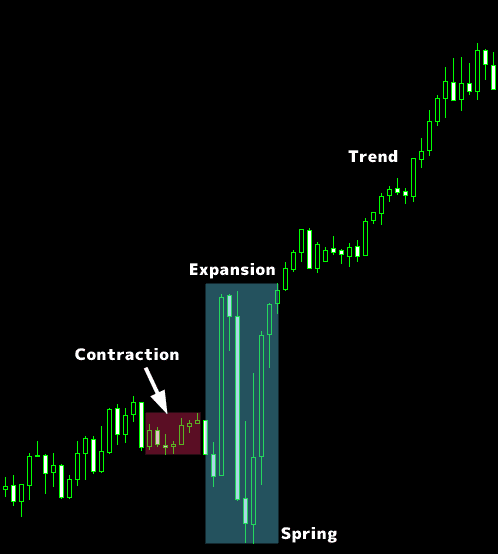

あまり小難しい理屈ばかり書くとオッカムの剃刀でジョリジョリ剃り落とされそうだから、具体的な本題に入る。ワニが眠っている局面―「contraction」「accumulation」「rotation」「trading range」などと呼ぶ―に出来高プロファイルを適用する方法について説明する。

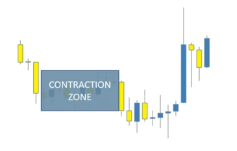

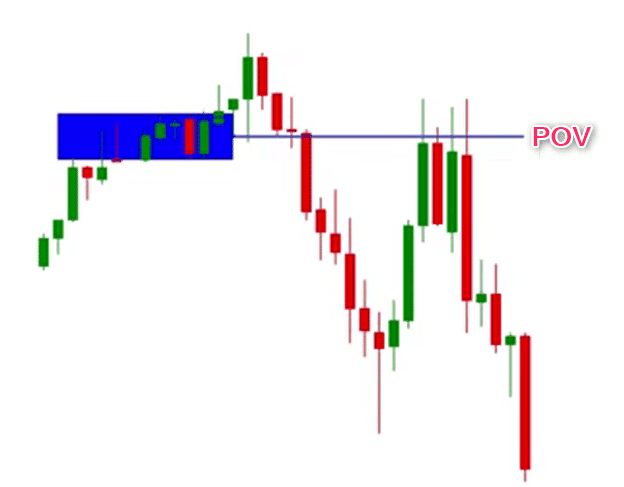

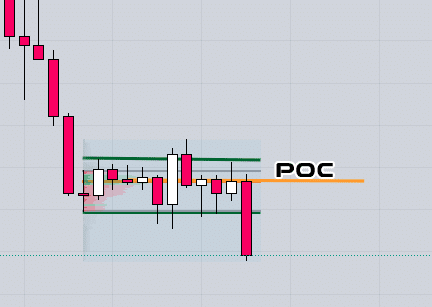

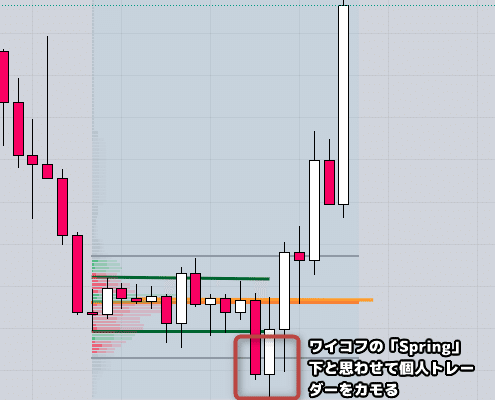

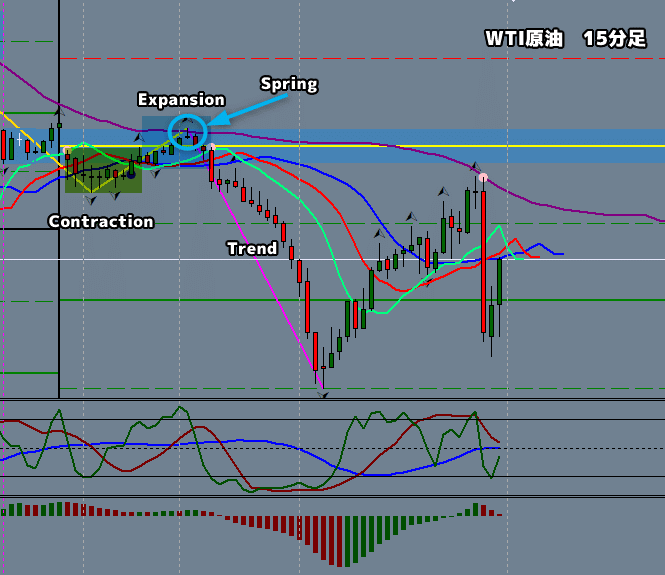

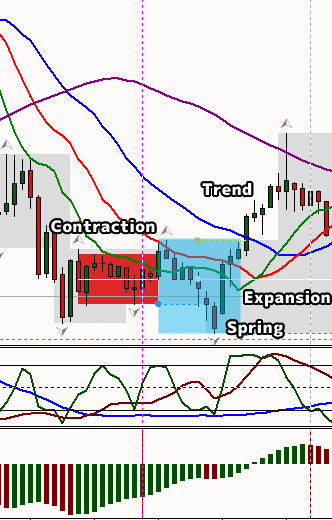

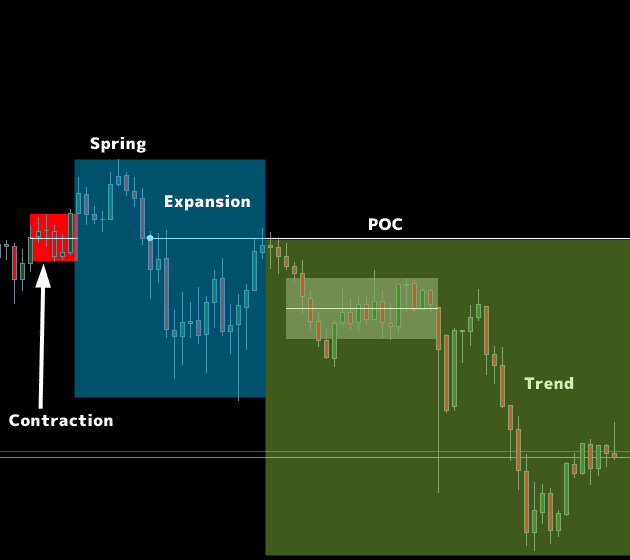

上の図で「Contraction」となっている場所でワニは眠っている。大口機関投資家(Smart Money)がこっそりせっせと玉集めしている局面である。

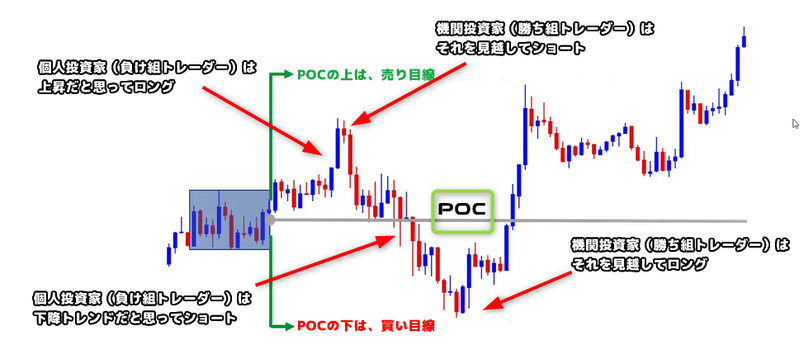

「Expansion」局面でワニは目を覚ます。口を開けたかと思うとまた閉じたりとモゾモゾし始める。大口機関投資家(Smart Money)が個人トレーダーを騙し翻弄しカモって養分にする局面だ。

ワニが口を開けた状態が継続すると「Trend」となる。ここでは大口機関投資家(Smart Money)は入荷した在庫を処分する。つまり、集めたポジションを利食ってゆくのである。買い集めた玉は売り捌く。売りで集めたポジションを上昇相場で舞い上がっている個人トレーダーに供給する。大口機関投資家の在庫が払拭したときトレンドは終焉する。マーケットは大口機関投資家が儲けるために存在している。極めて単純明快な構図だ。

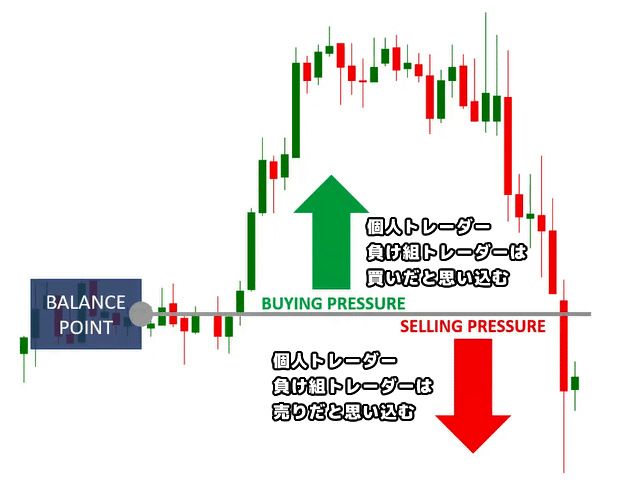

これを要するに、大口機関投資家(Smart Money)は個人トレーダー(Dumb Money)の真逆の売買行動を常に行う。負け組トレーダーが買いだと信じるところでは、勝ち組トレーダーは売っている。負け組トレーダーが売りだと確信する場面で、勝ち組トレーダーは買う。安く仕入れるのだ。

ではこのトラップにかからないで済む手立てはないのか。ある。いくつかあるが、この記事は出来高プロファイルについてなので、出来高プロファイルを使う方法だけ紹介する。

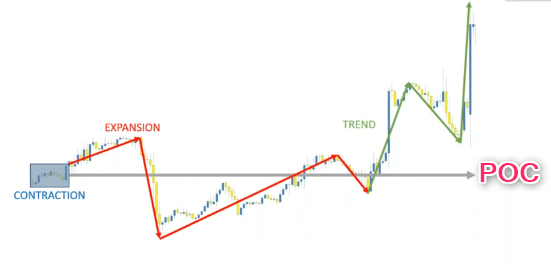

眠っているワニを見つけたら「Contraction」に出来高プロファイルを適用する。

「Contraction」とは、高値安値ともに更新しないローソク足が続く範囲をいう。高値をつけたローソク足と安値をつけたローソク足に水平線を引いて範囲をボックスで囲めばよい。高値または安値のどちらかをヒゲではなく終値の実体で更新したら「Contraction」終了、「Expansion」が始まると判断する。「Contraction」ボックスを描画する基準は高値安値のヒゲ。ボックスをブレイクしたかどうかの判断はヒゲではなく終値の実体。このルールを守ることで迷いがなくなる。

MT4で出来高プロファイルは使えない。代案として「Contraction」の高値と安値にフィボナッチリトレースメントを当てて、50%のラインを基準として考える。つまりもみ合いの半値である。だいたいにおいてこの半値線は出来高プロファイルのPOCにほぼ一致する。この局面が横ばいのボックス圏であることを考えれば、当然の理屈と言えよう。

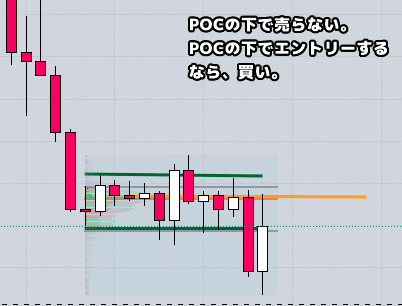

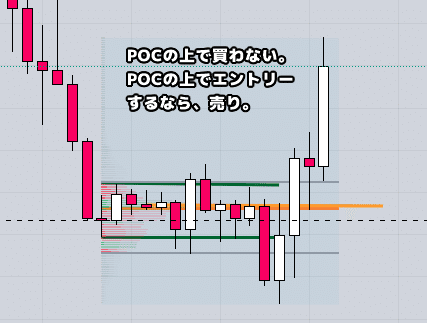

「Expansion」局面において重要なことは、POCの上は買いではなく売り目線、POCの下は売りではなく買い目線だということだ。価格がPOCの上にあれば売れと言っているのではない。その時に他の根拠などからもしエントリーを考えるなら、買いではなく売りのみ、という意味だ。

価格は出来高の薄いところから出来高の多いところに向かって動く。この値動きの習性が飲み込めたら、POCの上ではPOCまでを売り、POCの下ではPOCまで買ってみることの合理性が理解できるだろう。

出来高プロファイルはローソク足が形成されるに連れて更新され、POCの位置も移動する。「Trend」が上昇であればPOCは上へ上へと移動する。下降トレンドなら下へと推移してゆく。

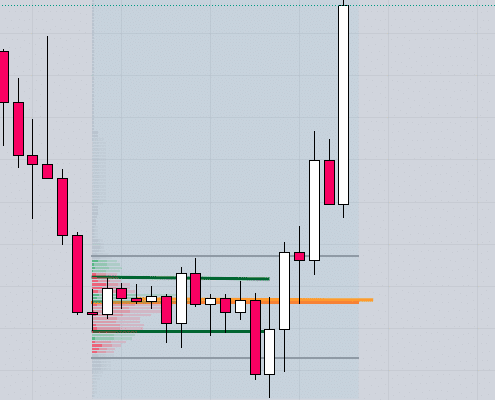

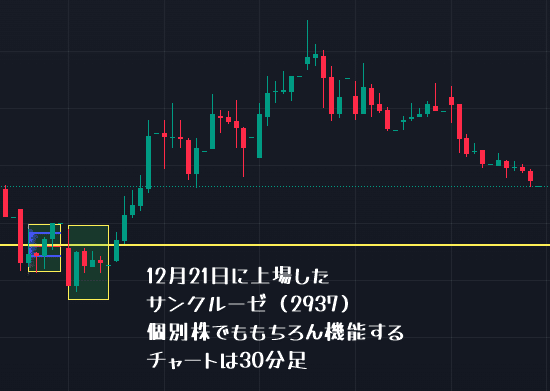

動画解説が一番わかりやすいのだが、リアルタイムでローソク足が形成されていくと思って以下のチャートを吟味いただきたい。

ワニが眠っている間(Contraction)はトレードしない。ワニが目覚めたら(Expansion)Smart Moneyの手口を見守ればよい。熟達したトレーダーがSmart Moneyの動きを読めたと確信できたなら、エントリーしてもよいだろう。負け組個人トレーダーとは真逆の行動を取る自信があるときにだけ。

上はEURUSDの1時間足チャート。1時間足レベルの「Expansion」をただ見守るだけというのも悠長すぎる。ならば、5分足や1分足に落とせばいい。POCの上ではPOCまでの戻りをショートする。POCの下ではPOCまでの上昇をロングする。その後POCを力強くブレイクし「Expansion」から「Trend」に移行したら、そのままついていけばいい。POCで利確してしまっていれば、入り直すまでだ。

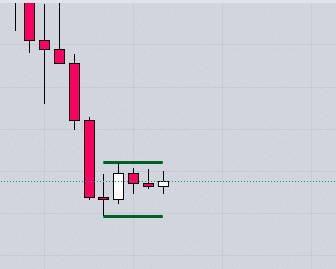

付言すると、ワイコフの「Spring」という考え方は、レビヤタンシステムにおけるフラクタルブレイクの精度を高めるのにとても有益だ。大口機関投資家(Smart Money)のこの常套手段を見抜くことができれば、勝率が格段に上がるだろう。

【追記】

次の記事を合わせ読むことをおすすめする。

【追記2】

SMC(Smart Money Concepts)においては

Contraction - Expansion - Trend を

Accumulation - Manipulation - Distribution

と呼んでいるが、考え方は同じである。

この記事が気に入ったらサポートをしてみませんか?