需給優先で相場を語ってはいけない!

みなさんは実際にトレードする際、需給をどの程度重視しますか?

タイトルでネタバレしているように。需給だけで相場を語ると死ねます。しかし、需給を見ない、軽視するのもまた勝てない投資家の特徴です。

要はあくまで需給はサブだけど、その情報や知識を持った上で相場を見る必要があるという、何ともやっかいな相手でもあります。

では具体的にみていきましょう。

日経平均というか日本株の需給は今非常に悪いです。

なんせ、信用買い残は5兆円に迫り17年ぶりの水準。過去20年でもっとも多い状況です。信用買いは基本的に最大6ヶ月で決済せねばならず、買い残は近い将来の売り要因です。

これが直近20年で最大規模なわけで、いくら日経平均の水準が4万円になって株価自体の水準が高いからとて明らかに多いです。

2市場合計で先週時点で4兆9117億円。買い残/売り残の信用倍率でも6.45倍もあるんで、いくら日経平均の水準が高いからといっても買い残が異常に多いです。

さらに機関投資家の裁定買い残も2兆4千億円レベルで、これも2兆円を超えてくると非常に多い。これも株価水準を加味しても2.5兆円は過去20年でも天井水準です。

これだけ買い残があっちゃこっちゃで大量にあれば、当然需給は悪い、「株が上がれば戻り売りが出てきて上値が重い」という判断になります。

この判断は正解ですし、この事実を知った上で投資・トレードするのはとても大事です。

が、これが行き過ぎると「需給偏重」になってしまい、需給だけで相場を語るようになってしまいます。

投資系YouTuberで先物解説をメインにしている人の中で結構このタイプがいます。そしてこのタイプの投資系YouTuberはその多くが2023年のバフェットラリー時で苦戦し、その後チャンネル更新をしていません。

需給は重要ですが、あくまでサブの指標です。

ではメインは何か。

もちろんチャートです。特に中期・長期チャートの方向とレンジブレイク、トレンド出現といったチャートサインが重要です。

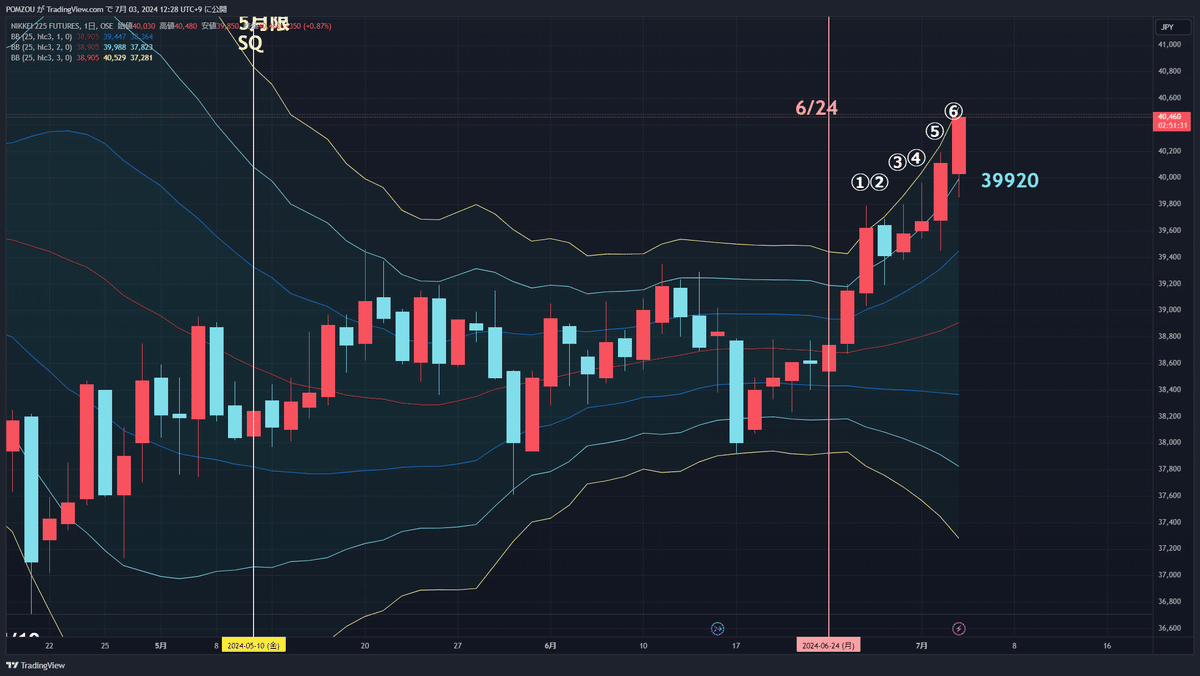

例えば日経平均。2024年6月24日時点の先物チャート MACD Mk2です。

MACD Mk2が6/20に陽転、6/24の始値で上昇の5MAクロス確定ですから、38540円近辺で打診ロングです。

そして25日、26日と急騰して+3σにタッチ。ここからバンドウォーク開始なので、さらに上昇期待となります。

結果これを書いている7/3 前場終了時点で40440円まで上昇しました。まだ止まらないかもです。

2000円近く上昇しました。

さて、チャートを見れば普通にこういう判断、解説になるのですが、需給偏重に陥ると「でも需給が悪すぎて上値が重い」と判断してしまい、買いで乗れないばかりか「もう天井だろう」で最悪の売りを入れて焼かれることになります。

これが2023年4月からの相場で、需給系発信者で特に下げ目線ばかりの人は絶滅しました・・・

もう1つ。言わずもがなの人気株、NTT。

こちらも6/19のMACD Mk2が陽転、その後6/21の始値で上昇の5MAクロス確定で買い。146.0円で買い、今157.5円ですから+7.9%。僅か2週間で需給最悪の大型株が8%も上昇しました。

私も6/21から買い始め、今2500株。まずは100万円前後で6000株程度まで持つ予定だったのですが、想像以上に上昇が早く分散投資して失敗してますw

さすがに一旦押し目付けるかなと、155円以下で断続的に指値入れてますが、じぇんじぇん刺さりませんw なので158.5円抜けるなら諦めて150円台で目標まで買い入れる予定です。

さて、NTTの信用買い残も狂っているように見えます。

買い残は3億株を超え、信用倍率も44倍超えとか恐ろしい数字ですね。これを見れば需給で買えないは当然の判断です。

下落している間は「需給が悪すぎるから上がらない」は正しい判断ですが、チャートで底打ち反転開始したのであれば、需給の重さなど多くの場合トレンドに負けます。MACD Mk2ただ1つのチャートを見ているだけでも打診買いはできますが、需給よりもチャートでサイン、トレンドが出た時には需給は無視できるという認識があれば自信を持って打診買いできます。

そもそも「3億株」という響きは相当な信用買い残に聞こえますが、株価は150円程度。450億円に過ぎません。1日の出来高がざっくり平均で2.5億株程度ありますから1日分ちょいの買い残であって、大げさに反応するほどでもないのです。

ですから本格的に下げ止まって買い転換になれば、この程度の需給の重さは簡単に跳ね返します。

このように、「需給偏重」に陥ると勝てなくなることが分かりますよね。勝てないどころか、先物は逆にポジションを持ってしまうことが多く、だから需給系先物トレーダーは退場を余儀なくされます。

需給は必ずチェックし、上昇中も「需給面では不利な上昇」だという認識は必要です。当然天井を付けるとまた急落する可能性が高いからです。一旦上がってホッとしていた高値掴み信用組が再度の下落で白旗を上げて一斉に今度は売りに回るからです。

しかしこれもチャートを見ていれば分かります。

下落の5MAクロスで一旦買い玉の半分や1/3を売って様子見をするなど対策は可能です。仕事が忙しくてチャートが見れないなら、5MAの0.5%程度下の価格で逆指値成売り注文を夜寝る前に入れておけばOK。

そもそも1週間に1回、それも先週分のデータしか出てこない「需給」というデータをメインで使う方が間違っているんですね。

一方で、需給なんか調べずにチャートも見ずに「どうせ上がるんだからどこで買っても同じ」という極端な方もいますが、このタイプは需給偏重の方よりももっと成績が悪いタイプです。勝てない人ほど目先のチャートを軽視して不利なところでINしちゃうので。

というわけで、需給は大事ではありますが「サブデータ」として使うようにしましょう。

もしこの記事がお役に立ちましたら、サポートいただけると嬉しいです! 日々のモチベーションになりますので。 何卒よろしくお願いします。