株高の背景は“通貨の価値下落”――藤野英人さんに聞く

コロナ禍での株高に違和感を感じる人は少なくない。米国株は過去最高値更新を続けているし、日経平均株価も30年ぶりの高値水準まで駆け上がってきた。そうした中で、ひふみ投信で知られるレオス・キャピタルワークスが昨年12月、バランス型投資信託の設定準備開始を公表した。株の運用で定評のあるレオスが「バランス型投信とは少々意外」。そう考えて1月13日(水)の日経CNBC朝エクスプレスに、藤野英人社長のご出演をお願いした。話を聞いてみるとレオスがバランス型投信の準備を具体的に始めたことと、今の株高をつなぐキーワードは“通貨の価値下落”だった。そして考えるべきは日本人の金融リテラシー……。私たちはどのように資産運用に向き合ったらよいのだろうか――。示唆するところが多いと感じるので、概要を書き起こしてみた。

(直居)

ここからは投資のヒントを見つけ出していくマーケットレーダーのコーナーです。毎週水曜日は「企業がわかる・投資がわかる」ということでお届けしてますけれども、今日は金融トップに今後の戦略、経営ビジョンなどを聞く「金融トーク」ということでお送りします。早速今日のゲストをご紹介しましょう。レオス・キャピタルワークス社長、藤野英人さんです。今回はリモート、ズームでのご出演になります。よろしくお願いします。

(藤野)

よろしくお願いします。

(直居)

今日、お聞きすべきテーマ。「今なぜ商品拡充なのか」という話なのですが、これついて後ほど詳しくお聞きしていきますが、まずちょっと一言だけ、マーケット環境について印象をお聞きしたいのです。このコロナ禍の中でのアメリカ株最高値、日経平均株価も30年何カ月ぶり高値という動き。藤野さんはどんな印象をお持ちですか?

(藤野)

そうですね。一般の人にはすごく違和感があると思うのですけれど、一言でいえば「通貨の価値の下落」ということだとみています。

(直居)

「通貨の価値の下落」ですか?ちょっと非常に気になるワードが出てきたのですけれども、その話はまた後ほどお聞きするとして、商品拡充の話をお聞きしましょう。レオスでは創業の2008年以来、まずひふみ投信という軸の商品があって、そしてひふみワールド、アメリカ株、グローバル株式に投資する商品を投入されたのが2019年でした。そして私も、そして多くの人がびっくりしたと思うのですが去年、2020年12月に「商品ラインナップの拡充について」というプレスリリースを出しました。バラン型ファンドの設定も視野に入れて、体制の拡充を進めているといった内容だったと思います。どうして、株式やグローバル株の運用をしてきたレオスが今、バランス型商品を投入しようとしているのか、どんな考え方をこれまでしてきたのでしょうか?

(藤野)

おっしゃる通り私たちは株式の会社です。株の専門会社としてやっていこうと、ずっと2年くらい前まで思っていたのですよ。ところがそれが大きく変化したのは(一昨年の)、「年金2000万問題」があって、多くの人の金融リテラシーがすごく低いことが改めて明らかになった。このままだと10年、20年後に運用している人と運用していない人の格差が出てくるのではないかなと考えました。そこでより多くの人がとっつきやすい低リスクの商品を作って幅広くお届けする必要があるのではないかと。そういうことをしていかないとこの「年金2000万円問題」に対応できないと、強い危機感を持ちました。そうした危機感からこのような“低リスクのひふみ”を出そうと考えたわけです。

(直居)

「年金2000万円問題」はそれほどインパクトがありましたか?

(藤野)

ええ、「年金2000万円問題」が指摘した内容そのものについては、私たちにとってはむしろ常識的なことだったと思っています。ところがそれが与えた社会的インパクトの大きさであったり、それに対するマスコミの報道の仕方であるとか、世の中の反応だったり、官庁の対応であったり、あるいは政治家の反応だったり……。あまりにも金融リテラシーが低過ぎる。特にその中でもリスク性資産に対して無理解だという点、かなり有名な方でも「そもそも年金の資産を株で運用しているのが悪い」というようなことを発信したりしていました。一体、どうやって運用していると思ったいるのでしょうか?お金を金庫か何かに入れておくとむくむくと増えてくるとでも思っているのでしょうか?そういうことがあって、そして今日本人は今どんどん現金を積み上げているわけですけれども、後でも申し上げますけれども現金の価値が下がっているときに落ちている価値の現金をどんどん積み増しているということになると、結果的に厳しい老後を迎えることになってしまう人が増えるのではないか――。こういう状態が続けば積み立て投資をしている人としていない人の格差が、5年後、10年後になると劇的に広がってしまうのではないか――。そんなことを考えているわけです。

(直居)

なるほど……。しかし「敢えて言えば」ですけれども、ひふみ投信やひふみワールドの運用がうまくいけば資産が増えて、レオスもそのユーザーも多分幸せにはなれそうですよね。それでは駄目なのでしょうか?

(藤野)

それはそうなのですけれど、株式はやはり値動きが激しいので、株価が上がったり下がったりすることに対して多くの日本人はドキドキするんですよね。ドキドキするから持つことができないと思ってる人が多いので、よりドキドキしない、不安を感じない商品を作って、それで長く持ってもらうというようなことをしてもらわないと、結果的にお客様にいい運用成果をお届けすることができないと思っているんです。そのためには定期預金ほどではないけれども取っつきやすい、利回りはそれほど高くはないけれども、一方で値動きがそれほど大きくないという商品を出すことによって、それを10年、20年持っていただくことによって老後の不安の解消につながれば……。今のひふみとかひふみワールドを保有するという人たちは、日本の中でいうと相当金融リテラシーが高い方たちなんですよね。

(直居)

あぁ。それはやはり一部の人たちでしかない……。

(藤野)

そうなんです。はい。

(直居)

ドキドキしないひふみ投信ということですね。既に債券運用責任者も採用したということで、この後準備を進めていって、大体いつころに商品を投入するイメージでしょうか?

(藤野)

そうですね。時期がずれる可能性はあるのですが、春先にはローンチしようと考えていて、桜が咲く前くらいには商品の概要が世の中に出せるのではないかと思っています。

(直居)

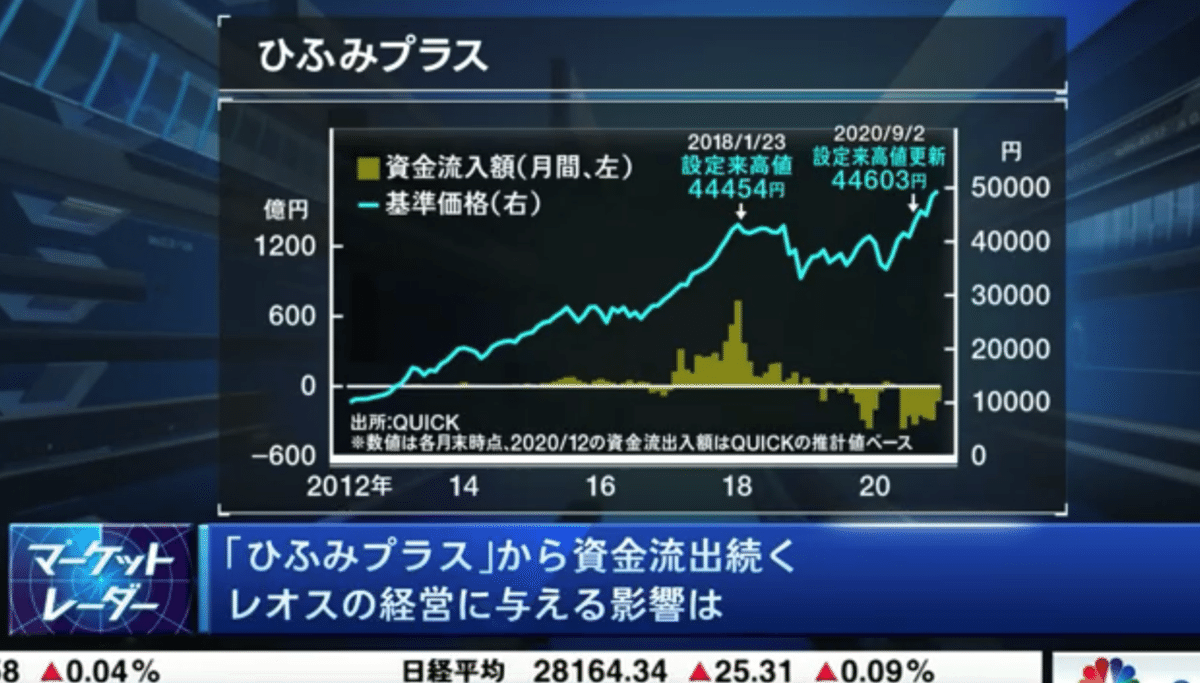

また是非それはそのタイミングでお聞きしたいと思います。さて、ちょっと次の話題に進めていきたいのですが、もしかしたら今までの話にも絡むのかもしれません。私たちは投信市場の定点観測はQUICKなどにも協力してもらって続けているわけですが、ひふみというよりひふみプラスの2020年の資金流出額が約2千億円あったと思います。これは日本経済新聞の記事の表をご覧いただいているのですが、公募追加型株式投資信託の資金流出額では昨年のトップですよね。ひふみプラスには今何が起きているのでしょうか?

(藤野)

複数の要因があります。ひとつは成績が良かったということがあって、昨年はマーケットそのものも実は悪くなかったんですけれども、マーケットに対して10%以上もひふみの運用成績が良かったんですね。そのこと自体はお客さんに喜んでいただいたわけですが、コロナの中で株が上がっているということに対して不安があったり、儲かった、短期的に儲かったということもあるので1回利食いをしようという人たちが非常に多かった。これが一つですね。もう一つはですね。僕ら販売会社でいうとメガバンクもあるし地銀もあるしネット証券もあるわけですが、特に(チャネル別に)みると、地銀さんが結構売っているわけです。

(直居)

あ、そうですか?

(藤野)

ええ、これは明らかに流入、流出量というところから見て取れるわけですが、地銀さんだけ顕著に売っているのですね。流出が多いのです。地銀さんのお客様だけがメガバンクであったりネット証券のお客様よりも頻繁に売買をするということはないので、お客様の特性ではなくて、おそらく地銀の担当者が売らせているというようなことがあるとみています。なぜかというと、パフォーマンスがよくて「これを売って何かに乗り換えましょう」というようなことをして手数料を稼いでいる人がいるのだと思います。実際、私の妻の妹が地銀を通じて私のところの商品を買っているのですけれども、地銀から電話がかかってきて「もう成績がいいから売りましょうよ、乗り換えましょうよ」と言われたと……。そんな電話がかかってきたという話があるのですが、まあ、そういう話は至る所から聞いてますね。

(直居)

なるほどね。しかし藤野さん、販路をぐっと広げながら純資産も拡大してきた。ある程度こういうことは想定されたのではないですか?いかがですか?

(藤野)

うーん、意外だったのが地銀さんについてはそういう行動はメガバンクだったり大手証券よりも少ないだろうというような予想していたのですね。なぜかというと地銀は地域に根付いているから。収益状況が厳しいということもあるのだとは思いますが、意外と背に腹は代えられないという形で、僕らの商品はものすごく儲かっていたので、その中で売られているというところはありますね。実際に何を買っているのかということが大事だと思うのですが、ちょっと汚い表現になってしまうかもしれませんが、何か花を摘んで雑草を買っているような感じがするのです。非常にもったいないなぁと。実際に基準価格でいうと5万円を上回ったところから結構売られているのですが、でも今もう6万円以上に上昇しているので、売らせたところから2割も上がっているわけです。

(直居)

もったいないですね!

(藤野)

ものすごくもったいないと思います。長く持っていただきたいので。

(直居)

ちょっと残りの時間の範囲内で、せっかくの機会ですので、冒頭ちらとだけお聞きした今の相場環境についての見方をお聞きしたいと思います。先ほどおっしゃった“通貨の価値”ということが非常に気になります。藤野さんは今のこの株高、何が起きているとみているのでしょうか?

(藤野)

あの、これはですね。株高が起きているというように見えるのですけれども、実は世界的な通貨の下落だと思っているのです。世界中である面で見ると金融緩和を激しくしています。かつてない規模でアメリカも日本も欧州も行っているわけです。結果的に本来はインフレでモノの値段が上がりそうなものなのですが、モノは十分に潤沢にある状態です。その中で株式とかビットコインとか金とか……。あとは例えば高級クラシックカーとかバイオリンとか、そういう増えないものにお金が集中している感じです。ですので起きていることは、どちらかと株の上昇としてみると違和感があるのですが通貨の価値が下落している。円もドルもユーロも手をつないで価値を下げている。全部下がっているから通貨だけ見ていると下がっているように見えない……。そういうことが今起きていると思っています。

(直居)

これは一般的なインフレとやはり少し違うのでしょうか?

(藤野)

ちょっと違うタイプの、でもやはりインフレなのだと思います。ジャブジャブと余っている行き所のないおカネが、モノではなくて金融商品に向かっているということではないかと。

(直居)

であるとすると、現金だけ持っている人はなかなかに厳しいことになりそうですね……。

(藤野)

これが相対的な貧富の格差を生んでしまうことになる。株式を持っている人ともっていない人の格差が今後劇的に広がる可能性がある。もうそれはすでに広がっているわけですが、これは金融リテラシーの差から生じているわけです。「株はバブルだ」とか、「そもそも株という資産は持つべきではない」といった考え、強い信念を持っている人は日本ではものすごく多いのですが、そういう人たちが自らの手で格差を作り出してしまっている――。そういうことがあると思うのですね。残念なのは日本人が日本の株をバンバン売って、そして価値の少なくなっている円資産を握りしめていて、今価値が、価値というか相対的に価格が上がっている株を外国人が多く持ってしまっている。日本人がどんどん貧乏になって、外国人がますます儲かる。そういうことが自分たちの資産の中で、誰かに強制されたわけでもなく起きている。それはとても残念です。バランス型ファンドを作るという背景には、こうした流れを食い止めたいということが大きくあるわけですね。

(直居)

なるほどーー。バランス型ファンド設定の背景の考え方についてもよく理解できたように思います。藤野さん今日はどうもありがとうございました。

(藤野)

どうもありがとうございました。

(直居のおまけ)

コロナ禍で生活スタイルを変えた人は少なくないと思うが、藤野さんもその一人だ。もともと都内と逗子を行ったり来たりという暮らし方をしていたが、昨年のある時期に都内の住居を完全に売り払ってしまって、生活の拠点を完全に逗子に映してしまったという。必要があるときだけ東京にも来るようだが、通常の仕事のかなりの部分はリモートで済むらしい。コロナ感染拡大ということもあるが、この日もZoomでのリモート出演ということになった。お話しいただいた内容は、なかなかにしんどいものだったと思うのだが(通貨の価値下落とか、金融機関の投信販売の実態であるとか……)、藤野さんの表情が随分と柔らかくなったような気がした。服装のせいもあるのかもしれないが、多分、暮らし方の変化もあるのではないかなぁ。そう言えば、自分の表情はどうなんでしょうか? 相変わらずしかめっ面で眉間にしわ寄せてしゃべってますか?

この記事が気に入ったらサポートをしてみませんか?