知っているようで知らない住民税の話

税金が必要な理由

スーパーで買い物をしたり、レストランで食事をしたとき日常生活を送る中で必ず「消費税」を支払っています。それ以外にも、就労している人たちは給与の中から住民税や所得税といった物が差し引かれていますし、私たちの生活と税金は切っても切れない関係にあります。

ではなぜ、税金が必要なのでしょう。

国や都道府県、市区町村では日本国憲法に定められている通り「健康で文化的な最低限度の生活」を送ることを守る義務があります。そのためには、個人ではできないさまざまな仕事を国民から徴収した税金を財源としつつ提供することを行うのです。

では、税金がなかったら私たちの生活はどうなるのでしょう。

たとえば、現在、急に体調が悪くなり病院へ救急搬送が必要な場合には無料で搬送してもらえますが、それが有料になってしまったり、医療費負担が3割なのが全て自己負担になったり。はたまた地域で収集するゴミを有料で民間事業者に依頼しなければならないなど、多くの公共サービスや施設の維持ができなくなるのです。

つまり、税金は国民の暮らしを支えるために徴収されるものなのですが、この点を前提にして今回は知っているようで知らない住民税の話をしていきたいと思います。

住民税とは

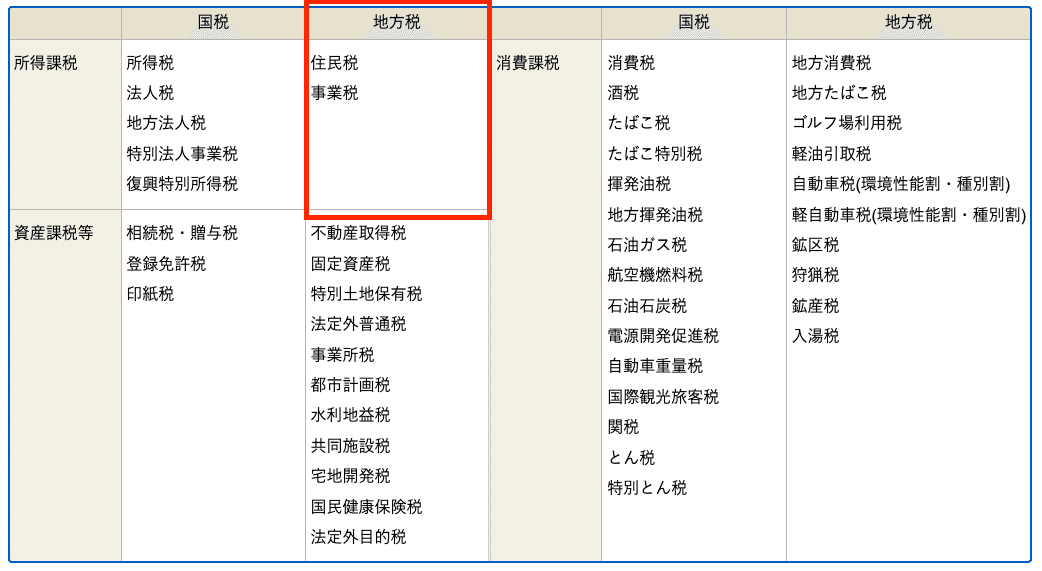

税金には多くの税目があり、いくつかの視点から分類されます。国税と地方税は課税主体に着目した分類で、課税主体とはどこが徴収する母体かという意味です。また、所得課税・消費課税、資産課税等は、税負担を経済活動のどの局面で求めるのかを分類したものとなります。

住民税とは地方税の一種で、都道府県が課税する道府県民税(東京都は都民税)と、市区町村が課税する市町村民税(区市町村民税)の総称で、教育、福祉、救急、ゴミ処理など、地方自治体が提供する公共サービスをまかなうために使われています。

住民税には個人が負担する個人住民税と、会社などの法人が負担する法人住民税の2種類に分類されます。今回は、前者の個人が納税する個人住民税について取り上げていきましょう。

徴収方法と税率

特別徴収

特別徴収は、会社の給与支払担当者が従業員の毎月の給与から住民税を差し引き、差し引いた住民税を各市町村へ払い込むことによって納付することになっています。

普通徴収

市町村から交付された納付通知書を使用し、住民が自分で納付しなければなりません。(クレジットカード払いによる住民税納付に対応している市区町村もあるため、お住まいの市区町村がクレジットカード払いに対応していれば、住民税を納付するだけでお得にポイントを貯めることも...!)

とはいえ、給与支払い者はおt区別徴収義務者として、全ての従業員の個人住民税を特別徴収しなければならない、と地方税法に定められています。そのため、個人で住民税の納付通知書が届くことは基本的にはありません。

個人住民税の税率は区市町村民税6%、道府県民税・都民税4%で、合計10%。

所得割とは、課税所得(住民税の課税対象になる所得金額)に対する課税の割合で、課税所得が200万円なら税率10%ですから所得割額は20万円。

また、住民税の計算には均等割と呼ばれるものもあります。

均等割とは、所得金額にかかわらず住民税の課税対象となる人に一律で割り当てられる税額のこと。

年額4,000円ですが、2014年から2023年分については防災施策の財源に充てるため、区市町村民税500円、道府県民税・都民税500円で合わせて1,000円がプラス(年額5,000円)されています。

以上の所得割と均等割が、住民税額の計算のベースになります。

滞納したらどうなる

住民税を滞納した場合、**本来の税額のほかに延滞金がかかります。**納税が遅れると、まず区市町村から督促状が届くことが多いでしょう。督促状が届いたら、すぐに納税または区市町村の担当窓口に連絡すべきです。

なぜなら、督促状が届いてもなお滞納が続く場合、電話での納税の連絡や催告書が届くこともあるだけでなく、滞納金額に延滞税が課せられます。最悪の場合、財産が差し押さえられるケースも考えられます。

特別な事情があり納付できない場合、納税が猶予されることもありますので、何の連絡もせずに滞納することだけは絶対に避けましょう。

非課税になる場合

一定の収入があれば基本的に住民税が課されますが、**以下の条件のいずれかに該当する場合、住民税は非課税となります。**所得割と均等割の両方が課税されないケース、所得割のみ非課税で均等割は課税されるケースの2パターンが考えられます。

所得割・均等割のどちらも非課税

生活保護法の生活扶助を受けている

未成年者、寡婦、ひとり親、障がい者のいずれかで前年の合計所得が135万円以下である

前年の合計所得が区市町村の条例で定められた額以下である※東京23区の場合、単身者は45万円以下、扶養家族がいる人は次の計算式で算定 35万円×(本人・同一生計配偶者・扶養親族の人数)+31万円

所得割のみ非課税

単身者の場合、前年中の総所得金額等が45万円以下

同一生計の配偶者や扶養親族がいる場合は定められた額以下※東京23区の場合は、次の計算式で算定 35万円×(本人・同一生計配偶者・扶養親族の人数)+42万円

以上が大まかに住民税を説明したものですが、これ以外に各自治体が特色を活かした返礼品を用意することで個別に納税してもらえることを目的にした「ふるさと納税」があります。

これについては以前、私たちのnoteで取り上げていますので、ぜひご覧になってみてください!

この記事が気に入ったらサポートをしてみませんか?