ストックオプションへの影響の考察~国税庁と経済産業省の発表を受けて~

⑴ はじめに

5月29日に「スタートアップの経営者や支援者のためのストックオプション税制説明会」が開催され、主に信託型SOの税務上の取り扱いとSO価格算定に関しての公式な発表がされています。

今回の発表内容は、ポジティブな面とネガティブな面の両方の側面があります。信託型SOの面だけを取り上げると、紙面にあるようなセンセーショナルな内容になってしまいますが、SO価格算定という面においては、長期的にスタートアップ業界にとってはポジティブな内容であったかと思います。

既に多くの方々が税務面に関して取り上げており、税務的上の取り扱いの認知が広がってきています。税務上の取り扱いの影響も大きいですが、株価算定実務・会計処理の影響も大きくなります。

本記事では、税務上の取り扱いよりも株価算定実務・会計処理面での影響の考察に重きをおいて記載します。まだまだ自分の理解が追い付いていない部分もありますので、解釈の誤りや、誤解を招くような表現があった場合は、ご一報いただけますと幸いです。

(ご参考)信託型ストックオプションとは?

信託型SOの発行手順の概要

委託者がSO時価相当の現金を受託者に払込む。なお厳密に言うと委託者が受託者に支払う金銭に対して課税されるため、本金銭は税金を上乗せした金額を支払うことになる。

受託者は受け取った金銭を発行会社に対して払込む

発行会社は受託者に対して時価発行新株予約権を発行

発行会社は一定のルールに従ってポイントを付与

受託者は本ポイントをに応じて役員・従業員にSOを付与

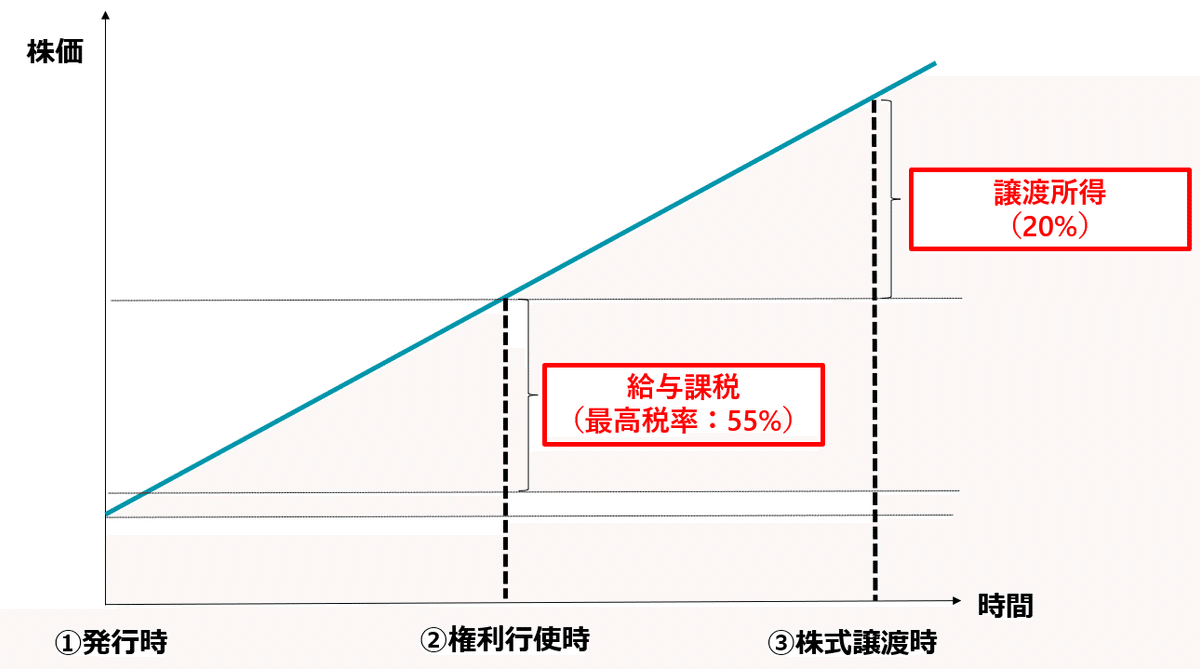

通達公表前に「信託型SO組成で見込んでいた効果」

今回、正式に国税庁から信託型SOの取り扱いが公表されましたが、下記は本取り扱いが公表される前に見込んでいた効果となる。

①株価を冷凍保存できる。

従来、新株予約権の株価算定が明確でなかったこともあり、会社の事業フェーズが進むと、新株予約権の価値が上昇する(=行使価格が高くなる)と想定していた。この点、信託型SOを組成することにより低い行使価格のまま固定化することができる。低い行使価格で固定化できるためにキャピタルゲインも多くなるものと考えていた。

②株式売却時に20%の譲渡所得課税

税制適格SOとなり、新株予約権の行使時ではなく、新株予約権の譲渡時に20%の課税がされる。累進課税により最大実行税率55%が行使時にかかるのではなく、譲渡時に20%課税で済むため税制優遇があると考えていた。

(出典:国税庁と経済産業省によるオプション税制説明会資料より作成)

⑵ 今回の発表概要

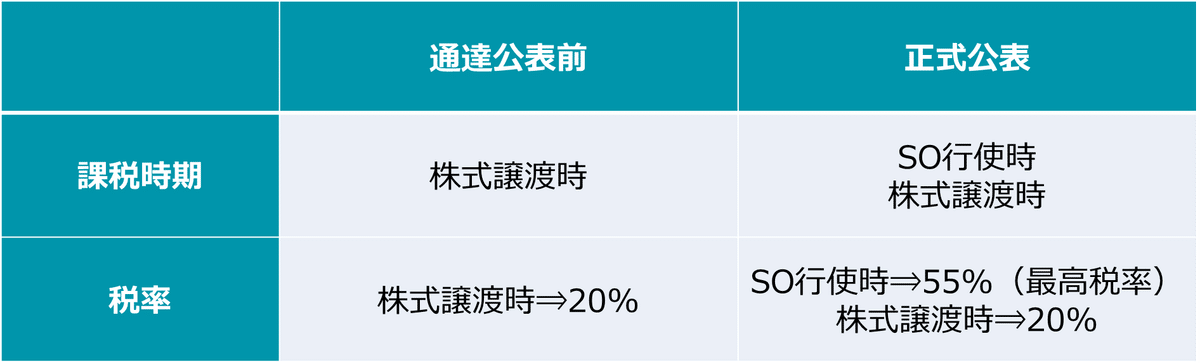

今回の国税庁と経済産業省の発表の主な内容としては、①信託型SO=給与課税になる、②SOの株価算定方法の明確化 の2点になる。

①信託型SO=給与課税になる

国税庁と経済産業省とのセミナーにおいて、信託型SOは税制非適格SOということが正式に公表された。その結果、信託型SOは権利行使時に給与課税がなされるという課税関係になる。

(出典:国税庁と経済産業省によるオプション税制説明会資料より作成)

なお、以下は通達公表前と正式発表後の解釈の違いをまとめたものとなるので参考にして欲しい。

②SOの株価算定方法の明確化

従来、SO株価算定が明確化しておらず、実務上、DCFや純資産の算定など多様な方法で算定していた。今回の通達では、財産評価基本通達でSO株価算定ができるとしており、本通達で計算した株価(セーフハーバー)よりも高い行使価額を設定した場合において税制適格SO(いわゆる、譲渡時に20%課税)にできることとなった。

以下、今回の通達を受けて明確になったSOの株価算定のフローチャート図になる。

まずは取引相場があるかどうかの判定が行われるが、通常、スタートアップの場合は取引相場がないため財産評価基本通達により選定される。

財産評価基本通達で算定する場合には、原則法として「類似業種比準方式」と「純資産方式」がある。また特例として、同族株主等以外の者が取得した場合として「配当還元方式」がある。

実務的には、原則法の「純資産方式」のケースが多いものと考えられる。

「純資産方式」を採用するに際して、相続税評価額によって計算した時価ベースの純資産となる。通達上の時価の対象は、土地及び金融商品取引所に上場されている有価証券となる。

(措置法第29条の2第1項第3号の1株当たりの価額)

⑵ 発行会社が土地(土地の上に存する権利を含む。)又は金融商品取引所に

上場されている有価証券を有しているときは、財産評価基本通達185に定め

る「1株当たりの純資産価額(相続税評価額によつて計算した金額)」の計

算に当たり、これらの資産については、新株予約権に係る契約時における価

額によること。

③今回の発表を受けてのまとめ

冒頭にも記載してはいるが、信託型SOの面に関してはスタートアップにとってはネガティブである一方、SOの株価算定の方式が明確化されている点に関しては、かなりポジティブとなる。

SO株価算定に携わってきたが、算出方式が明確でない中で不安を抱えながら株価算定業務に関わってきた。まだ実務上、明確化すべき点があるもののの、一定の閾値としての価格算定方法が示されたことは実務家としてはありがたい。

一方、信託型SOに関しては既に発行済みかつ権利行使済みの会社も多数あり、影響度合いは大きい。今後、どういった影響が波及するかどうかは注視していく必要がある。

⑶ 各論点への影響・懸念点(株価算定実務及び会計処理)

税務上の影響に関して、多くの方々が発信されているため、一定の認知が広がってきた。本記事においては、株価算定実務および会計処理への影響を中心に記載していきたい。

⑷ 株価算定実務への影響の考察

①「純資産方式」採用時の時価純資産の算出

株価算定にあたって、相続税評価額によって計算した時価ベースの純資産が必要になる。通達上の時価の対象は、土地及び金融商品取引所に上場されている有価証券とされている。

時価純資産の算出にあたっては、土地および有価証券とされているが、スタートアップでは、多くの会社が人件費などの費用を資産計上ではなく、費用計上しており、BSに計上されていない資産(例えば無形固定資産など)が多くある状況である。

通達上は無形固定資産などは時価評価の対象外となっているが、今後、問題ないかどうかの確認したい。もし仮に無形固定資産の時価評価が必要となった場合、結局は従来から行っていたDCFなどの算出になってしまい、行使価格が想定よりも高くなる可能性がある。

なお土地および有価証券を有している会社は時価評価する点に留意が必要となる。

②株価算出の対象となるBS

株価算出の対象となるBSは、直前期末のBSが対象になるのか、もしくは直近の月末の試算表ベースになるのか。

本通達公表時の計算例では、直前期末のBSが対象となっていたが、期中にエクイティ調達を行った場合、純資産の金額が直前期末から大きく膨らむことになる。対象となるBS次第では計算前提で異なるため、今後の国税庁の発表の中で確認が必要になる項目となる。

③事業フェーズが進んでいくのにも関わらず、税務上の株価が下がる可能性

「純資産方式」では純資産をベースに計算されることになる。スタートアップは赤字を掘りながら爆発的に成長していくモデルであることから、多くのスタートアップが赤字であり、純資産が目減りすることになる。

SO発行時期によっては、事業フェーズが進んでいるのにも関わらず、算定価格が下がるケースもあり、税務上、許容されるのかどうかが懸念点となる。

以下は、赤字を掘っているため③の時点まで純資産が減っていくが、④の時点で増資を実施している例となる。事業フェーズが進んでいるのにも関わらず、③の時点で発行したSOと④の時点で発行したSOでは、④の時点で計算した株価の方が高く算出される結果となる(簡易的な例を示している観点から、本例示では株数の増加の影響は除くこととする)

⑸ 会計処理への影響の考察

①株式報酬費用の計上

未公開企業における株式報酬費用の会計処理

スタートアップ等の未公開企業にとって、本源的価値がゼロである場合には株式報酬費用は発生しない(「本源的価値=自社株式の評価額▲行使価額」となる)

未公開企業における取扱い

13. 未公開企業については、ストック・オプションの公正な評価単価に代え、ストック・ オプションの単位当たりの本源的価値の見積りに基づいて会計処理を行うことができ る。この場合、本会計基準の他の項で「公正な評価単価」を、「単位当たりの本源的価 値」と読み替えてこれを適用する。この結果、特に第 6 項(1)の適用に関しては、付与 日現在でストック・オプションの単位当たりの本源的価値を見積り、その後は見直さな いこととなる。 ここで、「単位当たりの本源的価値」とは、算定時点においてストック・オプション が権利行使されると仮定した場合の単位当たりの価値であり、当該時点におけるスト ック・オプションの原資産である自社の株式の評価額と行使価格との差額をいう。

字面だけ見てても分かりにくいので、図で示すと以下のとおりとなる。赤の部分が本源的価値がプラスになっており、株式報酬費用が発生することになる。一方、青の部分は本源的価値がマイナスであるため株式報酬費用は発生しない。

ほとんどのスタートアップで自社株式の評価額より高い権利行使価格を設定しており、株式報酬費用が発生していない。

本通達を受けて株式報酬費用の追加計上

今回の通達は過去に発行したSOにも適用される。もし今回の税務上の通達の影響が会計上の時価算出にも影響を与える場合には、株式報酬費用の追加計上の可能性がでてくる。例えば会計上の時価算出にあたって増資後の純資産を採用かつ行使価額を上回っている場合、本源的価値がプラスになるため株式報酬費用が発生することになる。

現時点(2023年6月7日時点)において、具体的な取り扱いが決まっていないが、今後、会計処理に関しても決まってくるものと考えられるので注視が必要となる。

②源泉徴収の発生、(場合によっては)引当金・損失の計上

給与課税が行われた場合には、源泉徴収が発生する。通常、給与課税が行われた場合には、会社が従業員の給与から源泉所得税として預かり、税金を納める必要がある。

正式な通達の発表を受けて、信託型SOを組成して権利行使した場合、SO行使時点で個人としては給与課税が行われなければならない。会社側としては給与課税前提で処理していなかったものと想定されるため、源泉徴収を行っていない会社が多いかと推測する。しかしながら、今回の通達により従業員に対して源泉所得税を徴収する義務が発生し、従業員に対しては債権が発生することになる。

従業員が源泉徴収税を支払う資力があれば問題ないが、場合によっては税金が多額になることや既に消費してしまっている可能性があることから、従業員に源泉徴収税を支払う余力がない場合もあることが考えられる。

もし従業員に余力がなければ、従業員に対して発生した債権に対して貸倒引当金、損失などの費用が追加で発生する可能性がある。

③遡及修正

①株式報酬費用の計上や②引当金・損失計上により損益が動く場合には、「企業会計基準第 24 号 会計方針の開示、会計上の変更及び誤謬の訂正に関する 会計基準」を適用する可能性がある。

今回の修正が誤謬に基づくものとされた場合には、原因が発生した年度の損益を修正する必要がある。もし金額的な影響度が大きい場合には、過去の決算書を修正することになるため、過去の決算書ベースで投資判断を行っていた投資家にも影響することになる。本論点に関して、今後は監査法人にも確認が必要となる。

⑹ 最後に

本通達はスタートアップへ大きな影響を与えるものであり、ポジティブな面とネガティブな面がありました。

ポジティブな面で言えば通常レイターステージになればなるほど、行使価額は上がっていくものと考えられていましたが、レイターに近づいたとしても行使価額を抑えることができる点です。一方、信託型SOを発行かつ行使済みの会社では、SOを付与された従業員の課税関係が給与課税として取り扱われること、源泉徴収義務がある会社にとっても費用・損失処理が発生する可能性があること、過年度の決算修正の可能性があること等、大きな影響があります。

また、実務的には不明瞭な部分が多いので今後明らかにしていく必要性のあるポイントはいくつかあるので、分かり次第、Twitter等のSNSで発信していく予定です。なお、自分の理解が追い付いていない部分もありますので、解釈の誤りや、誤解を招くような表現があった場合は、ご一報いただけますと幸いです。

最後に、TwitterにてIPO・ファイナンス・スタートアップ・マーケットなどの情報を積極的に発信していますので、Twitterアカウントをフォロー頂けますと幸いです。

⑺ 免責事項

本文中の意見にわたる部分は私見であり、正確性について万全を期しておりますが、その内容について保証するものではありません。本noteはあくまで議論のたたき台として活用頂きたいという想いで執筆しています。事業に影響を与える可能性のある事項については専門家にご相談頂く必要があります。

この記事が気に入ったらサポートをしてみませんか?