補講|企業価値算定は、ゴールドマンがやっても町の会計士がやっても同じなのか

ゴールドマン・サックスの社名をお借りしていますが、野村證券でも同じです。

企業価値評価に対する批判

企業価値算定は、決まった計算式で計算するだけの作業であり、ゴールドマン・サックスが行っても、町の会計士先生が行っても基本的には同じである、という批判がありました。

本講では、この批判が本当に妥当なのかを考えます。

また、上記の批判は、投資銀行や会計士事務所の方の発言ではございません。

投資銀行と会計士では、算定結果が異なる

結論から言うと、同じではありません。

代表的な4つの違いを挙げます。

1 意外とミスが生じる作業である

2 アクセスできる情報が異なる

3 計算式も同じとは限らない

4 そもそも計算式に当てはめるだけではない

論点1|意外とミスが生じる

非実務家の方は「えっ、そんなことあるの?」と思われるかもしれませんが、世の中の企業価値評価モデルで、完全にミスがゼロであるモデルは、おそらく少数派です。

そして、すごく基本的なようでいて、実は一番重要なのがこの点だと思います。

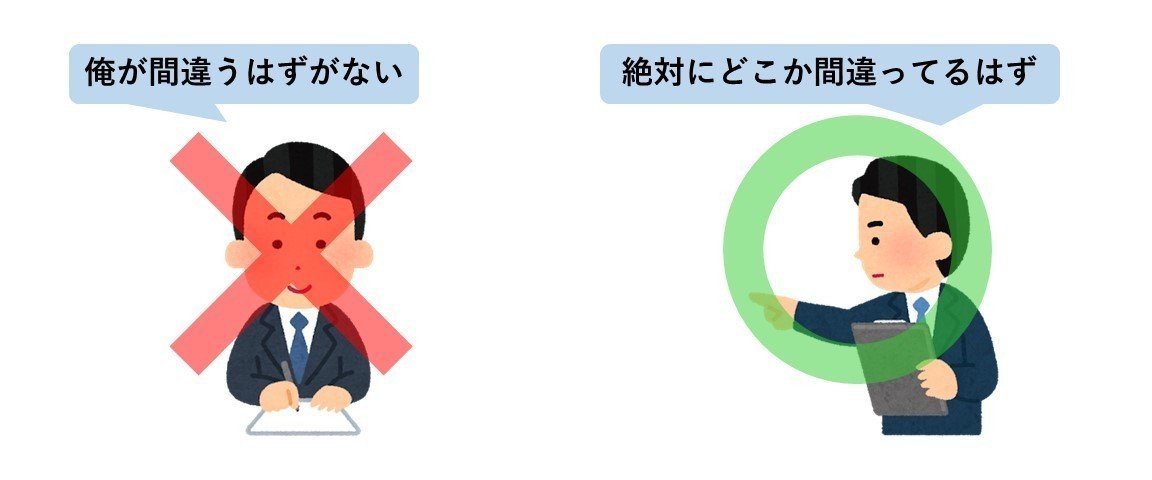

ミス1|投資銀行社員の認識

投資銀行の社員の間でも、「どこか1か所くらいは間違っているはず」というのが共通認識です。

これは、他人が作った財務モデルの計算式を使いまわすな、と言われる理由の1つでもあります。

したがって、投資銀行では、どこかにミスがあるはずだという前提のもと、ミスを減らすために、複数人で何度も何度も確認します。

ミス2|投資銀行社員は、重大なミスをゼロにする

ミスがあった場合でも、重大なミスにならないようにするために、影響が大きい部分は、シニアも手を動かしてチェックすることが多いです。

重大なミスを防ぐために、確認用のグラフを作ったり、様々な指標の推移を確認したりして、大きな違和感はゼロであることを確認します。

最終的には、「ミスがないことの証明は難しいが、仮にあったとして軽微なものしかないはずだ」と言い切れる品質を担保します。

ミス3|会計士による算定結果

町の会計士には、ここまでのチェック機能がありません。重大なミスが残ったままである可能性があります。

実際、BIG4と呼ばれる大手の会計士事務所ですら、計算を間違っていたことがあります。

会計士はあくまで会計のプロであり、企業金融のプロではありません。知識はあっても経験が少なく、重大なミスなく価値算定を行うことは、決して容易ではないのです。

論点2|アクセスできる情報源が異なる

少しテクニカルな論点ですが、投資銀行の場合、BloombergやCapital IQ、Factset、Thomson One、Merger Market、Euromonitor、Gartnerといった各種データベンダーにアクセスできます。

こういった最新の予想情報を手に入れられるかどうかは、当然、企業価値評価で使う数値に影響を与えます。

これらのデータベンダーは、お世辞にも安いとは言えない利用料がかかるので、数年に1回しかM&Aを行わないような、中小会計士事務所では契約できません。

毎年100件単位の案件をこなす投資銀行だからこそ、無制限にアクセスできるのです。

論点3|計算式も同じとは限らない

企業価値評価は、各項目をどのくらい細かく予想するかによって、計算式が異なってきます。

細かくやるのであれば、試算表にあるような項目を月次で予想することになるでしょう。

しかし、そこまでの細かさであっても数値の正確性はさほど変わりませんし、工数が増えてミスをする可能性が高まるだけです。

どこを細かく計算して、どこは大雑把に済ませるのか、といったセンスも非常に重要になってきます。センスのない人がやると、無意味に細かくてミスが多い財務モデルが仕上がってしまいます。

論点4|そもそも計算式に当てはめるだけではない

実務での企業価値評価は、モデルを組み終わってからからがスタートです。

追加の開示情報があったり、顧客と議論をしたりする中で、企業価値評価はたびたびアップデートされます。

市場環境や業界慣習、他案件での経験などと踏まえて、何度もブラッシュアップされます。

計算式に当てはめるだけと考えている人たちは、こういった議論を行ったことがないだけでしょう。

総括|とても同じとは言えない

以上のように、主に4つの点から、だれがやっても同じといえるようなものではありません。

1.ミスしうる

ミスが頻発しうる作業であり、重要な案件においては、複数人でのチェックが不可欠です。

1人でも絶対にミスをしないというのは、単なる驕りです。

一流の投資銀行の社員に聞いても、「絶対にミスをしない」と言い切る人はいないでしょう。

2.使える情報が違う

最新かつ包括的なデータを使うためには、社内のインフラが整っている必要があります。

もちろん、無料で手に入るデータを使っても、近似した数値にはなりますが、インフラが整った環境で実務を行った経験がない人は、実務でどういったベンダーが使われていて、どんな指標を考慮しているのかといったイメージがわかないと思います。

3.計算式が違う

財務モデルの作成では、どこを細かく計算し、どこを大雑把に済ませるのか、といった議論がつきものです。

うまくその判断ができないと、計算式が同じにはなりません。

4.議論の対象である

企業価値評価は、試算に試算を重ねてブラッシュアップするものです。

金融の専門家の知見と、業界の専門家の知見、買い手自身の見解をすべて踏まえたうえで計算されるものです。

計算式は似たようなものであっても、使う数値が異なるのですから、だれがやっても同じにはなりえません。

この記事が気に入ったらサポートをしてみませんか?