資金繰りの超基本!貸借対照表の簡単な見かた。経営者なら知ってて当たり前!

税理士・社会保険労務・行政書士達が所属する専門家のグループ企業:みらい創研のnoteを御覧いただきありがとうございます。

みらい創研グループの運営するYoutubeチャンネルはこちら→https://youtu.be/qq7F7V3KcYk

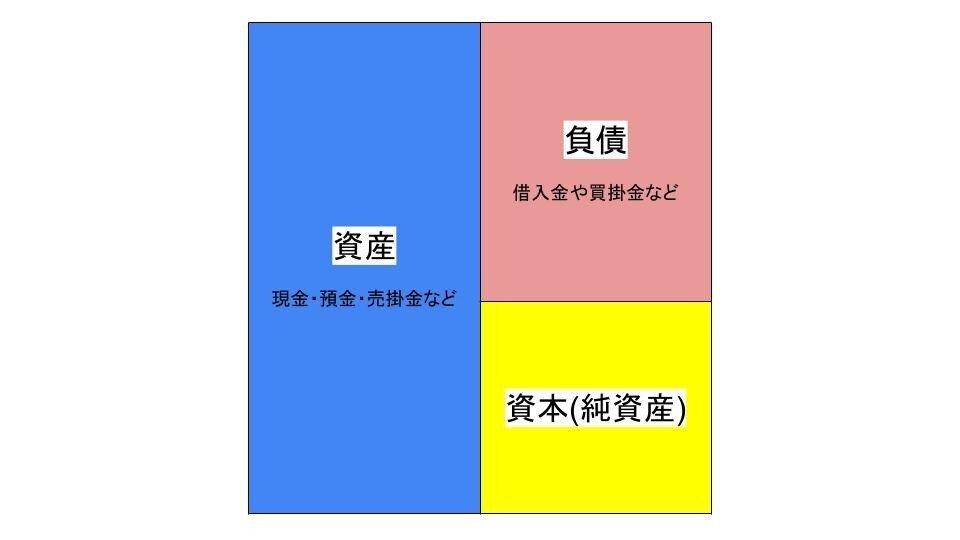

今回は資金繰りを知る上にで最も基本で、最も重要な貸借対照表がどういったものなのかを解説致します。

貸借対照表は、右側の数字と左側の数字の合計が常に合致します。だから、英語ではバランスシート(Balance Sheet)。略してBSと呼びます。

右側の数字は、どこからお金を調達したか。というのが書いてあります。左側の数字は、お金をどのように運用しているか。というのが書いてあります。

負債と資本(純資産)とは?

表の右側は更に上に負債、下に資本と有りますが、負債は借金のこと…一番わかり易いのは銀行からの借入です。

この他、仕入れ代金の未払い分である買掛金、水道光熱費など経費の未払い分である未払金も負債になります。

資本(純資産)とは、簡単に言うと自分で準備したり貯めたお金のことです。例えば、創業者が会社を立ち上げた時に準備したお金(資本金)や利益剰余金と言って会社が黒字になり溜まった利益(内部留保)がここに計上されます。

資産とは?

表の左側の資産は、負債や資本を元にして購入した会社の備品や社用車、販売用の商品、給与や経費の支払いに充てる現金などがここに計上されます。簿記の資格を持っている方も資産の元になっているのが負債又は資本(純資産)であると認識している方が意外と少ないです。貸借対照表の左右の関係を覚えておくと表の理解度がぐっと上がります。

貸借対照表は会社の健康診断書?

貸借対照表は会社の健康診断書とも言われています。診断書であれば健康的な良い状態と不健康な悪い状態というのを数字で判断できます。

貸借対照表ではどのような状態を良い、悪いと判断するのでしょうか?

先ずはこの図をご覧ください。

これが健康的な良い状態の貸借対照表です。右側の負債よりも、左側の資産が多い状態です。黒字経営が続いている会社はこのような貸借対照表になります。*理解しやすくするため簡略化しております

次の図が不健康な状態の貸借対照表です。

右側の負債が、左側の資産よりも多くなっています。債務超過と言われる状態になっています。この状態が続くと会社が倒産します。倒産は、会社にお金が無くなるから倒産するわけです。倒産させないためにも、どうやったらお金が調達できるのかを考えてみましょう。

調達方法には、実は3つの方法しかありません。

金融機関または個人から借金による調達

株主からの増資による調達

利益による調達

1と2には調達できる金額に限りがありますが、3は利益を出し続ける限りずっとに調達が可能です。本来は3が企業が目指す理想的な資金調達方法となります。

利益が出ると税金払いたくないと言って、節税といってお金を無駄に使って利益を減らす方が多いのですがこれは、ある程度資金が潤沢にある会社が行う節税手段です。

業歴の短い個人事業者・法人やたまに黒字になるような会社は節税を優先すべきではないのです。下手な節税対策は会社にお金が無くなります。結果として、それを代表者個人の貸付で何とか資金を回している不適切な資金繰りをしている会社があまりにも多いのが実情です。

自分の会社の貸借対照表をご覧いただき、常に役員借入金が計上されているような会社は、先ず、ひたすら利益を出すべきと認識いただくのが良いと思います。

では、どれぐらい稼いでお金を貯めておくべきでしょうか?

みらい創研グループに所属する税理士の見解としては、当座比率が200%以上と考えています。

現金や預金、受取手形・売掛金と呼ばれる当座資産の合計が、流動負債の合計の2倍以上ある状態が当座比率200%以上という状態です。

*流動負債とは支払期日が直ぐに(1年以内)に到来する買掛金や未払金、借入金などを指します。

この基準をクリアするまでは節税の優先度をぐっと下げて、無駄なものは購入せず税金も支払いお金を貯めることに専念しましょう。

動画でも詳しく解説しております

この記事が気に入ったらサポートをしてみませんか?