同じ業界から他社を見る_サンフロンティア不動産 3Q決算

2024年2月8日 サンフロンティア不動産の3Q決算でした。

と、その前に株に投資するにあたり投資家はどんなポイントを見ているのでしょうか?

①ベンチャーに代表される大化け要素があるか

②一方安定的に利益が出て配当がもらえるか

③①ほどでないけど、インフレリスク波に株価が上がる

そんな観点なんだと思います。

となると、この会社はどこに位置づけられるのだろう。と思われるでしょう。

もう一つ余計な話で申し訳ないのですが、

不動産業者はどんな観点でリスクがあるかも整理しましょう。

(1)不動産の価格が急に下落する

(徐々にであれば、仕入れ安くなるともいえるのでプラス要素です。急が困ります。持っている資産の評価を期末にマイナスとして計上しなくなるからです)

(2)金融機関からお金を借りられなくなる

会社の与信、銀行の与信双方あります。

金額が大きい商材なので、自己資金だけで仕入れをして販売するのは基本的に難しいですし、大きく成長しません。そのあたりは重要です。

さて、やっとIRです。

自己資本比率 51.4%です。トーセイ社が33%、スターマイカが24%なので群を抜いて高いです。

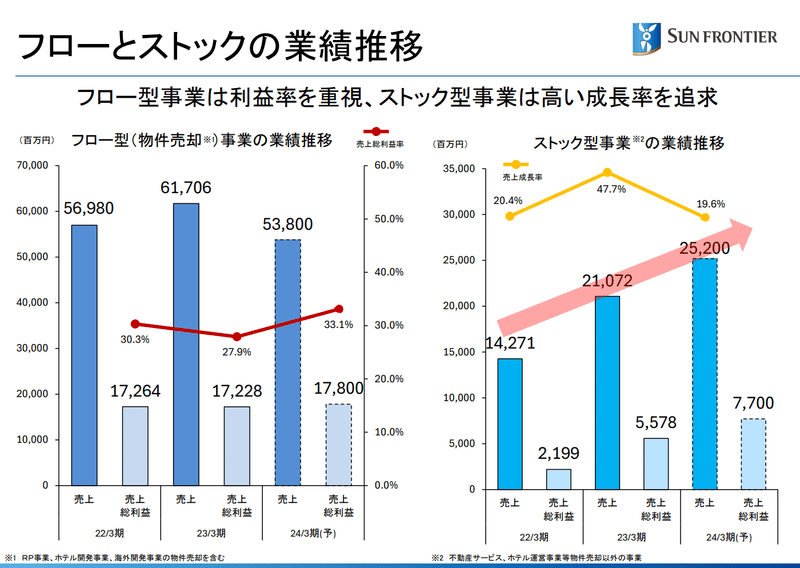

通期は最高益予想。

配当も増えます。

ただ、決算発表翌日(2024/2/9)の株価は期待値が高すぎたのか、13:50現在5%を超えて下落しています。

なんでしょね。

そしてやはりこういう目線が強くなってきます。

ノンアセットフィーですね。

不動産サービス業=仲介業、PM、BM

ホテルオペレーター業

貸会議室

このあたりの収益で一般管理費をもう少しでカバーできそうで、

さらに伸ばしていく計画にされています。

ホテルは開発、M&Aを強化も、売却を進めているということは、BSからはがして(不動産価格下落のリスクを軽減)オペレーション(運営)で利益を稼いでいこうとされています。

不動産サービス事業は基盤化。

貸会議室も積極投資。

安定飛行に向かう会社のように見えます。

冒頭のセグメントでいうと

①ベンチャーに代表される大化け要素があるか

②一方安定的に利益が出て配当がもらえるか

③①ほどでないけど、インフレリスク波に株価が上がる

②③あたりですかね。

この記事が気に入ったらサポートをしてみませんか?