ふるさと納税、確定申告とワンストップ特例制度どちらを選ぶかを、戻るお金の時期で考えてみる

節税で大人気のふるさと納税、実質2000円で各地の名産品が多い返礼品がもらえる制度ですが、それを利用するには、手続きが必要です。

その手続き方法はふたつから選べます。

「ワンストップ特例制度」と、確定申告です。

どちらを選べばいいかについては、以下のようなアドバイスがあります。

・手続きがラクなほうがいい▶︎ワンストップ特例制度

・住宅ローン控除を受け始めたり、医療費控除や寄附金控除で確定申告が必要▶︎ワンストップ特例制度を使ったあとで確定申告をすると、ふるさと納税が適用されないので、確定申告

今回はあまり見かけない、

「いつどうやってお金をトクしたいか」

のポイントで考えてみましょう。

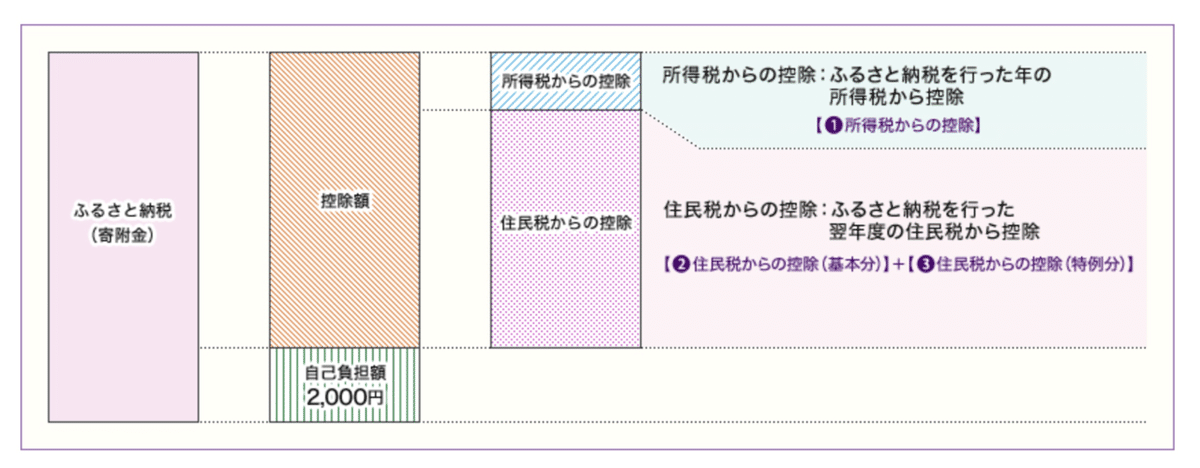

ワンストップ特例制度と、確定申告の大きな違いは、ワンストップ特例制度は住民税のみ、確定申告は国税(所得税)と住民税と両方、ということがあります。

ですので、ワンストップ特例制度を使えば、ふるさと納税した全額から2000円を引いた額すべてが、翌年6月からの住民税から差し引かれます。

一方、確定申告は、まず国税、所得税の「寄附金控除」の計算をします。

寄附金控除の金額は、

(ふるさと納税額-2,000円)×「所得税の税率」(その人の収入により異なる、収入が高ければ税率も高い)

で計算されます。

そのぶん、サラリーマンで年末調整をしていれば、払っていた所得税が戻ってくる計算です。

そして翌年6月からの住民税から引かれる分は、その所得税ぶんをのぞいた金額となるわけです。

つまり、こういうこと。

確定申告すれば、4月~5月に還付金が指定した口座にふりこまれる。

ワンストップ特例制度にすれば、その分も、翌年6月~翌々年5月に払う住民税が安くなる。

ようするに、一時金が欲しかったら確定申告を選び還付金としてまとめてもらう、住民税の金額を安くすることで1年間薄くても長〜く得したかったら、ワンストップ特例制度をつかう。

寄附金控除には上限があるので、そこまで大きい金額にはなりませんが、そういう選び方もある、ということです。

ただし、所得税も住民税も、所得税として払った、また、住民税としてこれから払う税金の金額以上に、オトクになることはありません。

自分がまだ還付を受けられるぶんの所得税があるのか、これから支払う住民税がいくらくらいなのか、をしっかり確認してから考えることをおすすめします。

この記事が気に入ったらサポートをしてみませんか?