SHOEI(東証プライム/7839) 2023/9 Q1決算精査

東証プライム上場(7839)のSHOEIが2023/1/27に23/9期Q1決算を開示しました。当記事で決算の内容を確認していきたいと思います。

なお、当記事に記載している内容は、私の主観により記載されております。従いまして、誤認や事実と反する点が介在する可能性があります。また同社株式の売買を推奨するものではありません。必ずご自身の投資判断に基づき投資行動をとって頂くようお願いします。

お気づきの点があれば、ぜひ些細な事でもご指摘頂ければ幸いです。以下のツイッターよりリプなりDMなりで頂けますと助かります。

久々にSHOEIさんの決算を記事にしておこうと思います。特に目新しい事や変化があったわけではなく、気まぐれです(笑)。

まず決算短信表紙の業績面です。

前期にも大きく伸長をしており、ハードルが高い中で、為替の作用もありますが、継続した増収増益基調となっています。為替は昨年対比では円安に振れていますのでこのように業績押し上げ効果となっていますが、一方でこの1Q期間には円高へ為替が振れたこともあり、為替差損を計上することになり、経常利益以下の増益率は縮小しています。この辺りは、会社として為替予約等のヘッジは一定程度行っているものの、短期的な業績の凹凸の要因にもありますから、この辺りは念頭に置いておく必要があるのかもしれませんね。

過去3期分の推移もみておきましょう。上段が累計データ、下段が四半期データです。粗利率や販管費率の状況も大きく変化はありません。僅かですが、粗利率は向上し、販管費率は抑制されています。粗利率の向上は工場の生産状況や適切な価格転嫁等の効果がじわり表れているものと思われます。また販管費についても一部未消化だったという説明が記載されています。この辺りは念のため確認しておこうかなと感じました(後述)。

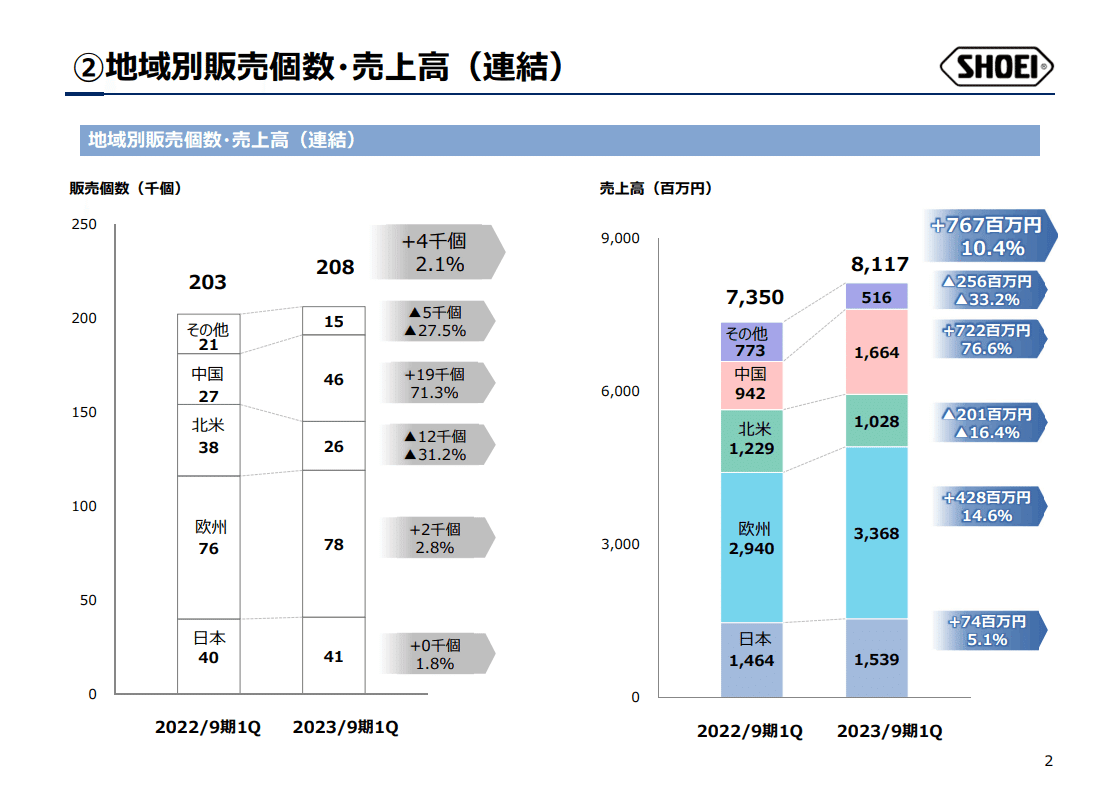

続いて収益の内訳として販売数量についてですね。こちらは会社から開示されている資料で示されています。

北米が大きく減少させた一方で、中国が回復しています。前期は逆の事が起こっていました。この辺りは私は一喜一憂するような事ではないかなと感じています。全体のポートフォリオとして双方が相関しており、全体で生産できる限度がある中で、フル生産状態の中で、受注できる受容量も限られます。現地の代理店などとのコミュニケーションによって、うまくコントロールされているというようにみておけばよいかと思います。もちろん、エリア別に利益率や為替影響も変わってくるので、各々でPLにヒットする要素も変わってきますが、まぁこれも長期目線でみた時には敏感でなくてよいかなと思っています。

あとは受注と生産の部分です。この辺りはヒストリカルにみた方が理解がしやすいと思いますので、手打ちの長期トレンドでみておきます。

まず受注の状況です。

リーマンショックの頃、受注が半減して同社の財務も大きく毀損することになりました。しかしながら、その後は、過去に倒産という大きな反省もあって、実直な経営を続ける中で受注は毎期漸増してきました。この中でも堅実な経営をされてきた事で財務基盤も安定的に推移をするようになりました。そしてコロナ禍においては、バイク需要の押し上げ等もあり、一層受注が増えました。そして足元で受注水準は落ち着いたという理解が出来ます。

続いて、受注残高の推移です。こちらも受注高とほぼ同期したトレンドになります。受注の漸増傾向に対して、様々な工夫で生産数を増やして受注残も大きく増やすことなく、お客様の手元に商品を供給し続けてこられた苦労が滲んで見えます。しかしながら、21年9月期で一気に急増した受注で多くのバックオーダーを抱えることになります。実際、商品不足で多くの方が商品を待つという状況が生まれました。それでも同社の強みは品質であるという事を踏まえて安易な対応を取らずに実直でありました。足元で受注が一息ついた事でようやく受注残も減少となっていますが、まだまだ高位ですから少なくても今期分の売上源泉はもうほぼ確保出来ているということがわかります。

生産についてです。こちらも工場の物理的な拡張のため、土地の取得を行い、造成などの検討が進んでいます。しかしながら抜本的な拡張は出来ない事から、現工場のスペースの有効活用等、本当に地味な活動をもって生産力を増強してきています。1Qから2Qで減少していますが、これがなぜなのかは、私はよくわかりませんでした。

さて、ここからはIR照会を含めて、私の理解を整理してメモしておきます。あくまで私の理解ですので、正確さにかけたり、私が誤認している可能性もありますため、ご留意ください。

・生産は額面としてはQoQで減少しているものの、フル生産の状況であり、生産数では減少という事象はない。生産量を額で示した時に減少に見えるのは、金額換算しているため。生産に係るコストが前4Qが比較的高位となった事で減少のようにみえている。コスト上昇は各種資材や操業に係るものの他、償却費の動向にも左右される。

・四半期レベルでの粗利状況は、適正な価格転嫁により収益確保が実現。但し、金型等への投資も旺盛となっており、下期に向けては償却費は増える見込み。今期に限った事ではなく、このような凹凸があるもの。予算も予めこのような状況を踏まえて策定。

・販管費の投下については、広告宣伝等必要なものはきちんと投下している。ショールーム等の整備費等で一部期ずれになったものもあるものが、出張等の経費面では抑制された部分もある。

・為替差損は急激な円高転換によるもので計上に至ったもの。ビジネスそのもの基調としては販売数量や単価も増えているため堅調。あとは外部要因としての為替はドルベースでは円高、ユールベースではイーブンという事でまちまち。各エリアへの出荷量の状況と各地で受ける為替影響を鑑みて、適切に為替予約等でヘッジをしていく方針を今後も継続。

ビジネス全体でみると、為替影響等で実績と将来が読みにくくなっていますが、大切なことは、メイドインジャパンの高品質で付加価値の高いヘルメットが世界的に支持され続け、求められる状況であるかどうかという事だと思います。コスト面も償却費や各種経費、操業コスト等凹凸があったりでPLも影響を受けますが、それでも大切なものが担保されていれば、大きな疑義が生じる事はないものと思っています。

株価形成という面ではコロナ禍で大きく需要が伸び、円安進行も手伝い株価は堅調な推移を示していましたが、この辺りも一服感が出てきている中で、株価もヨコヨコ展開になりつつあります。まぁ当然なのかもしれませんが、長期投資先として大切な部分が担保され続ける限り、ファンであり続けられたらいいなと思っています。

この記事が気に入ったらサポートをしてみませんか?