このデータを見れば分かる!区分マンション投資の傾向と対策

なぜ区分マンションを選ぼうとしてますか?

不動産投資には、他に1棟マンション・アパートや戸建てなどあります。でも、区分マンションを選ぶ人がなんと多いことか。私自身は、区分マンション投資には、否定的な考えを持っています。理由としては、そのやり方でどんどん買い進められなくなるからです。投資のためには、金融機関から融資を受けることになりますが、その金融機関が区分マンションに対する評価が想定以上に低い事に気をつけなくてはなりません。そのため、彼らから見える物件取得後の家計は毀損してしまい、バランスシートの純資産部分は潰れてしまい、追加融資を受けれられない事態になってしまいます。

このパターンの多くはサラリーマン投資家の場合であって、それでも区分マンションを買うという人も多くいらっしゃるでしょう。

今回は、区分マンションのデータを用いて、その分析から気をつける点を炙り出したいと思います。

どんな区分マンションが売られているのか

2023年4月時点でネットに掲載されている全国の投資用マンション、約7,800件の募集詳細データを分析しました。

区分マンション投資をワンルームマンション投資と呼ぶ方もいますので、間取りの比率を確認してみましょう。

ワンルームと1Kを合わせて68.9%と全体の3分の2を占め、次にファミリー向けの3LDKが6.1%、2LDKが5.3%と続きます。

その広さのボリュームゾーンは、以下のチャートの通り20㎡前後の単身向けとなっており、60㎡を超えるファミリータイプは少ないです。入居期間の長いファミリー向けの区分マンションを探したいと思う投資家にとっては、見つけるのが容易では無い事がわかります。

平均=30.4㎡、中央値=22.7㎡

次に、建物の構造も気になりますね。RC(鉄筋コンクリート)とSRC造(鉄骨鉄筋コンクリート)がほとんどを占めます。当たり前ですが、木造アパートの区分は無いんですね。。

それから、当然ながら物件の場所はとても重要です。

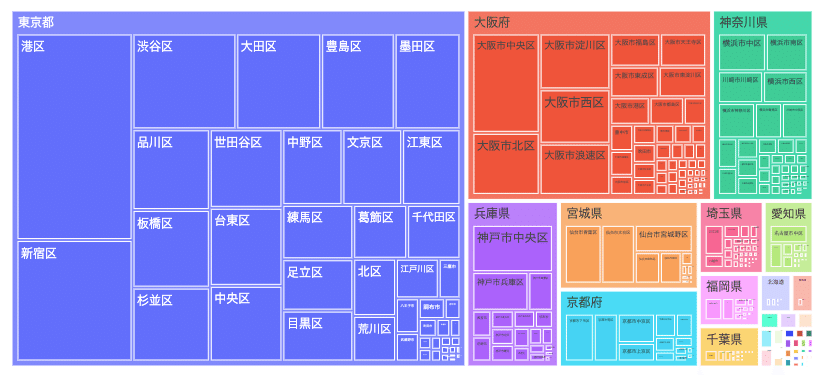

上記のチャートは、地域は都道府県と都市が階層構造になってますので物件価格でまとめたツリーマップです。

物件数で40%を占め、物件平均価格も高い東京が、やはりかなりの面積を占めます。港区だけで第3位神奈川県の全ての区分マンションを凌ぐ規模です。。

それから、築年数も要チェックですね。

築30年を超えますと、急に物件数が増えてます。

このヒストグラムだけですと評価しづらいので、ネットに公開されている賃貸物件の募集件数と比較してみます。

二つのヒストグラムの山の形を比較してみますと、築浅の区分マンションを手放すオーナーは少ない事がわかります。

それから、投資物件ですので管理体制についても気になりますので見てみましょう。

殆どの物件が委託している事がわかります。

また、空室率は22.5%です。ここは要注意です。

収益性について

では、いよいよ投資物件としての収益性を見ていきましょう。

不動産は地域差がありますので、まずは地域毎の平米あたりの販売価格を箱ひげ図で見てみましょう。

予想通り東京が突出して高い事がわかります。地方ほど当然やすくなりますが、沖縄は大阪と同じレベルで高いようです。よく聞く話では。米軍関係者からの需要によるとも聞きます。

収益性の観点では、表面利回りも地域差が出るのかという点で見てみましょう。

東京は、平米単価が高いからといって、収益性(表面利回り)が高いというわけではありません。地方(沖縄を除く)ほど高くなっている事がわかります。

それから、表面利回りは築年数の影響も受けます。

ご覧の通り、築20年頃まで表面利回りは5%程度で横ばいです。そこから築30年にかけて8%程度に向かって立ち上がります。

なお、築42年より古い物件は旧耐震基準のため、金融機関からの融資も得られにくいため、検討が難しいかもしれません。

それから、念の為部屋の広さが表面利回りに影響するかもみてみましょう。

それほど関連しないように見えますが、20〜35㎡の単身用は5〜6%あたりで低い水準になっている事に留意しましょう。

実質利回りで考えてみよう

表面利回りは多くの方がご理解されてますが、他にも必要なコストがありますので、表面利回りだけを使って意思決定するのは危険です。そこで、考えたいのが実質利回りです。

実質利回り=(家賃収入 - 管理費 - 修繕積立費 - 固定資産税 - 火災保険) ÷ (購入価格 + 仲介手数料 + 不動産取得税 + その他もろもろ手数料)

こんな計算になります。実際の物件で計算してみますと表面利回りとは違う厳しい現実が待っているでしょう。特に固定資産税と不動産取得税が大きな金額を占める事になるので要チェックです。

データ分析としては、この中から家賃収入、購入金額に加えて、管理費と修繕積立費のデータが手元にありますので、もう少し深掘りしていきます。

なんちゃって実質利回り = (家賃収入- 管理費 - 修繕積立費) ÷ 購入金額

とりあえず、このように定義します。

そうすると販売区分マンションにおける平均の利回りの違いは以下の通りです。

・表面利回り = 7.14%

・なんちゃって実質利回り = 5.40%

1.74%もの差が出てくるのです。このコントロールしづらい管理費と修繕積立費についてみてみます。

管理費0円というのもそこそこありますが、こちらは自主管理物件ですので自分で対応する分が見えないコストとしてかかってる事になります。

管理費の平均は8,132円です。

問題はこちらの修繕積立費です。0円という物件がかなりあります。マンションの大規模修繕が必要になる場合に、どのように対応する事になるか注意が必要です。

修繕積立費の平均は6,180円です。

では、管理費も、修繕積立費も、妥当な金額はいくらになるのでしょうか。

残念ながら、手元のデータだけではその金額に影響を与える因子を見つけることはできませんでした。たとえば物件購入費との関係をみてみます。

ご覧の通り、傾向が見られません。

相関係数をとってみても、以下のように相関が見られません。

・物件購入金額-管理費:0.46

・物件購入金額-修繕積立費:0.27

理由なく勝手に決められてる可能性がありますから、検討の際にはしっかりとチェックすべき項目だと言えます。

いかがでしたでしょうか。区分マンションにはいくつかの傾向があることを見ていただけました。検討されている物件が、どの程度このデータと当てはまるかは比較いただけると思います。

改めてお伝えしたいのですが、区分マンションを購入したいと考えている方は、しっかりと計算しましょう。出来ることでしたら、実質利回りから返済額を差し引いて十分手残りがあるかが重要です。もし、経済成長が0の場合においては、物件価格は毎年1〜2%下落しますので、購入した金額では売却できません。

是非、意思決定前に参考にしていただけたらと思います。

この記事が気に入ったらサポートをしてみませんか?