【米国株5/27~5/31まとめ】PCEはインフレが落ち着き堅調

こんにちは、Kojiです。この1週間で何が起きたか思い出していきましょう。

マーケットサマリ

5/27(月)

米国休場

5/28(火)

1-3月期四半期住宅価格指数、低下⬇️

前回 1.5%、結果 1.1%

3月住宅価格指数、予想下振れ⬇️

前回 1.2%、予想 0.5%、結果 0.1%

3月ケース・シラー米住宅価格指数、予想上振れ⬆️

前回 7.3%、予想 7.3%、結果 7.4%

消費者信頼感指数、予想上振れ⬆️

前回 97.0 (修正値 97.5) 予想 95.9 結果 102.0

カシュカリ総裁

賃金の伸びは、2%の目標に比べてまだかなり力強いです。需要にどれほどの下押し圧力がかかっているか見極める時間はある。

利上げを選択肢から完全に排除した人は誰もいないと思う。

データに驚かれれば、FEDは必要なことをします。政策の多くの尺度では制限的ですが、全てではありません。

短期的な中立金利は一時的に上昇した可能性があります。

利上げを実施する確率はかなり低いが、選択肢からは何も排除したくない。無期限の期間保留状態が続く可能性があります。

商業不動産はリスクであり、大きな損失が予想されます。

景気後退がなくても、インフレを抑えられると思いません。2024年には2回を超える利下げを見込むことはできません。

5/29(水)

リッチモンド連銀製造業、予想上振れ⬆️

ベージュブック

米経済が4月上旬以降に大半の地域で「わずかな、ないし緩慢な」ペースで拡大した

個人消費は物価上昇の影響で抑制された

小売り支出は横ばいから微増となった。裁量支出の減少に加え、消費者が一段と価格に敏感になっていることを反映した

先行き不透明感が高まり、下振れリスクが高まる中、全体的な見通しはやや悲観的になった

雇用はごくわずかに、ないし小幅に増加した。いくつかの地区では、賃金の伸びは新型コロナウイルスのパンデミック前の水準にあるか、あるいはそれに向かっている

物価は「緩慢なペース」で上昇し、さらなる物価上昇が消費に影響を及ぼしている

🇺🇸5月リッチモンド連銀製造業指数

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 29, 2024

前回 -7

予想 -6

結果 0⬆️

5/30(木)

失業保険、新規⬆️既存⬇️

GDP改定値、予想一致➡、個人消費⬇️コアPCE⬇️

ウィリアムズ総裁

インフレ率は依然として高過ぎるものの、金融政策は良好な状態にあり、需給の不均衡は是正に向かっている。

経済は時間の経過とともにバランス改善に向かっており、米国外でのディスインフレが世界的なインフレ圧力を弱めている。インフレは今年後半に沈静化を再開すると予想している。

この1年の経済動向から、金融政策が景気抑制的であり、われわれの目標達成を助けている十分な証拠が得られた。

インフレが低下に向かわなくなったサインだとは受け止めていない。今月中旬には金融政策が良い状態にある。インフレ率が目標に近づくというもっと強い確信が必要だ。

前年比でのPCE価格指数が年末までに2.5%近辺に低下し、来年さらに2%に近づくとの見通し。失業率は年末時点で4%前後に達した後、3.75%に向けて低下する見通しだ。

今年初期のデータを見る限り、自然利子率が上昇したとの兆候はない。だからといってこれから上昇しないわけではない。

グールズビー総裁

インフレ率を目標水準に下げるには住宅コストのデフレが重要な役割を果たす。またサプライチェーンと労働市場の改善はさらに進み、総合的な物価上昇を抑えるのを助けるだろう。

ボスティック総裁

2%目標に向かうインフレ緩和は遅い足取りになると予想。

7月は利下げないと思う。

🇺🇸失業保険、新規⬆️継続⬇️

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 30, 2024

✅️新規失業保険申請件数

前回 21.5万件(修正値21.6万件⬆️)

予想 21.8万件

結果 21.9万件⬆️

✅️継続受給者数

前回 179.4万人(修正値 178.7万人⬇️)

予想 179.7万人

結果 179.1万人⬇️

5/24(金)

PCE、前月比予想下振れ⬇️

シカゴ購買部協会景気指数⬇️

前回 37.9 予想 41.0 結果 35.4

PCEの落ち着きを確認し、利下げ開始9月予想が高まる

先週は11月に利下げ開始が後ろ倒ししていたが、再び9月利下げに期待が高まっています。

10年利回りは4.4%から一時4.6%台に上昇、PCE発表後は金利4.5%に低下

実質金利は一時2.25%まで上昇するが週末引けは2.16%で横ばい➡

最新の数値は2.16%(チャートは1~2日遅れ)

ドル円

ドルインデックスは横ばい。

ドル円は、円安傾向は変わらず157円台を進行。

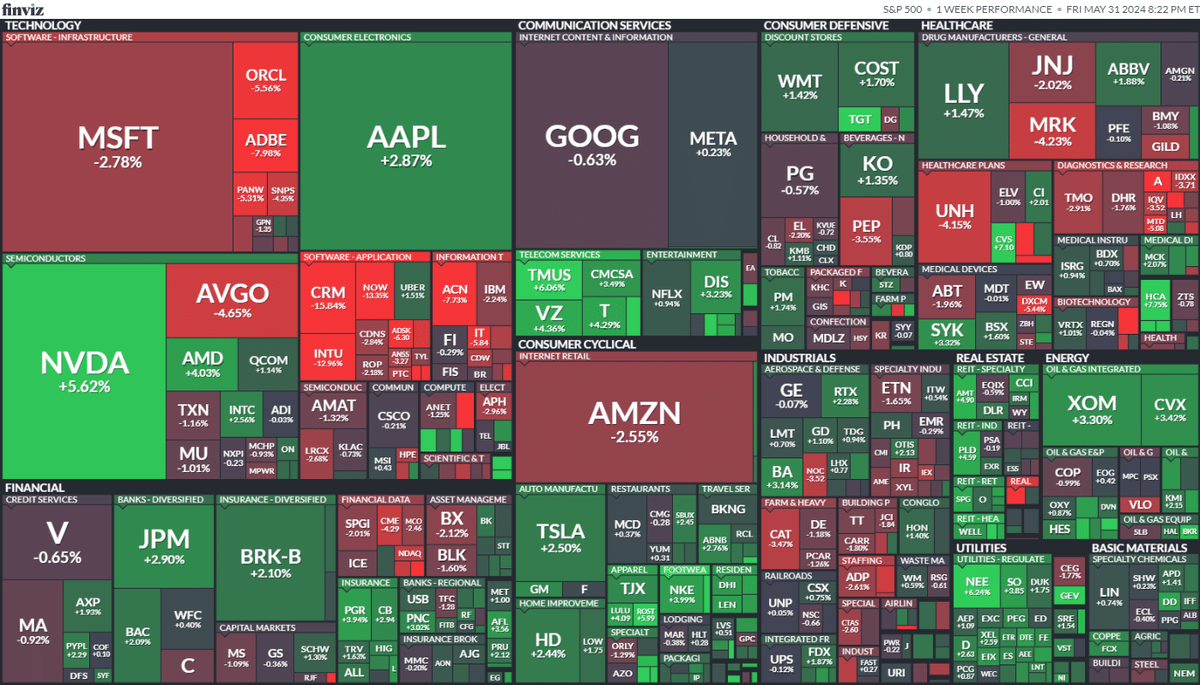

セクター

NVDAは今週も上昇だが、DELL決算が響いたか後半は生成AI関連は凹みが見られた

PCE後の金曜日後半は生成AI以外のセクターが伸び、セクターローテーションが次週以降も続くのか確認したい。

各種指標

Fear&Greed Index

Neutralキープ(前週53➡今週48着地)

Put/Call Ratio(Equities)

低位安定で継続。特に問題なし。

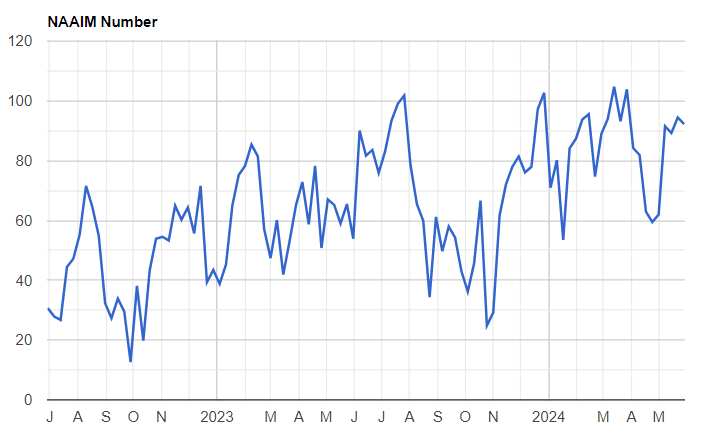

機関投資家センチメント NAAIM Exposure Index

前週 94.45 ➡5月29日(水)時点 92.21

炭鉱のカナリア ハイイールド債HYG

週末の引けはレンジの中央付近で、特に問題ない。金曜日前半の指数の下げもHYGには無関係な動きだった。

個別株の決算発表

CRM セールスフォース

👩💻 $CRM セールスフォース FY25 Q1

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 29, 2024

⭕EPS $2.44🆚予想$2.37

❌売上高 $91.3億(+10.7%)🆚予想$92.2億

▶ガイダンス

Q2

❌EPS $2.34~2.36🆚予想$2.40

❌売上高 $92.0~92.5億(+7~8%)🆚予想$93.4億

FY25

⭕EPS $9.86~9.94🆚予想$9.80

❌売上高 $377~380億(+8~9%)🆚予想$380.1億

-… pic.twitter.com/JXBoF1ip70

$CRM セールスフォース FY25 Q1 決算コール質疑応答

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 30, 2024

Q1: CPROの成長が期待を下回った理由を説明し、全年売上高ガイダンスを下方修正しない理由を説明してください。

A1:… https://t.co/pHTkxBttcB

OKTA オクタ

🛡️ $OKTA オクタ FY25 Q1

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 29, 2024

⭕EPS $0.65🆚$0.55

⭕売上高 $6.17億(+19.1%)🆚$6.04億

▶ガイダンス

Q2

⭕EPS $0.60~0.61🆚$0.54

⭕売上高 $6.31~6.33億(+13~14%)🆚$6.167億

FY25

⭕EPS $2.35~2.40🆚$2.26

⭕売上高 $25.30~25.40億(+12%)🆚$25.1億

▶ハイライト

- RPO $19.49億(+15%)

- NRR 111%… pic.twitter.com/jd4jsG4VLA

AI C3 ai

🌐 $AI C3ai FY24 Q4

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 29, 2024

⭕EPS $▲0.11🆚$▲0.30

⭕売上高 $86.6M(+19.6%)🆚$84.4M

▶ガイダンス

⭕Q1売上高 $84~89M🆚$85.89M

⭕FY25売上高 $3.70~3.95億🆚$3.675億

▶ハイライト

- サブスクリプション売上 $79.9M(+41%)

- 2024年度の受注の88%がアプリケーション販売から、12%がC3 AI…

$AI C3ai FY24 Q4 決算コール要点&質疑応答

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 30, 2024

🔶トム・シーベル CEO発言の要点

- AIアプリケーションの価値は高まる一方で、インフラは徐々に安価になる

- 自社開発よりも買うことを顧客が選ぶ傾向が強まる

- C3aiはAIアプリ開発に15年と20億ドルを投資してきた

-… https://t.co/Tkt1Gy9ya3

DELL デル・テクノロジーズ

⚙️ $DELL デル・テクノロジーズ FY25 Q1

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 30, 2024

❌EPS $1.27(▲3%)🆚予想$1.29

⭕売上高 $222.4億(+6.2%)🆚予想$216.5億

▶ガイダンス

Q2

❌EPS $1.55~1.75🆚予想$1.86

⭕売上高 $235~245億(+5%)🆚予想$233.5億

FY25

❌EPS $7.4~7.9🆚予想$7.84

⭕売上高 $935~975億(+8%)🆚予想$945.3億

└… pic.twitter.com/T787TAPYB8

ZS ゼットスケーラー

🛡️ $ZS ゼットスケーラー FY24 Q3

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 30, 2024

⭕EPS $0.88(+xx%)🆚予想$0.65

⭕売上高 $5.53億(+32.1%)🆚予想$5.36億

▶ガイダンス

Q4

⭕EPS $0.69~0.70🆚予想$0.67

⭕売上高 $5.65~5.67億(+28%)🆚予想$5.65億

FY24

⭕EPS $2.99~3.01🆚予想$2.76

❌売上高 $21.40~21.42億(+31%)🆚予想$22.1億

▶ハイライト… pic.twitter.com/qKWSflqfkD

S センチネルワン

🛡️ $S センチネルワン FY25 Q1

— 𝕂𝕆𝕁𝕀🇺🇸決算と経済指標💎投資家・トレーダー🏄🌊 (@koziii) May 30, 2024

⭕EPS $0.00🆚予想$▲0.05

⭕売上高 $1.863億(+39.7%)🆚予想$1.81億

▶ガイダンス

Q2

❌売上高 $1.97億🆚予想$1.977億

FY25

❌売上高 $8.08~8.15億🆚予想$8.17億

▶ハイライト

- ARR $7.62億(+35%)

- ARR $10万以上顧客数 1,193(+30%以上)

- Non-GAAP gross margin… pic.twitter.com/OPZHYEQN0R

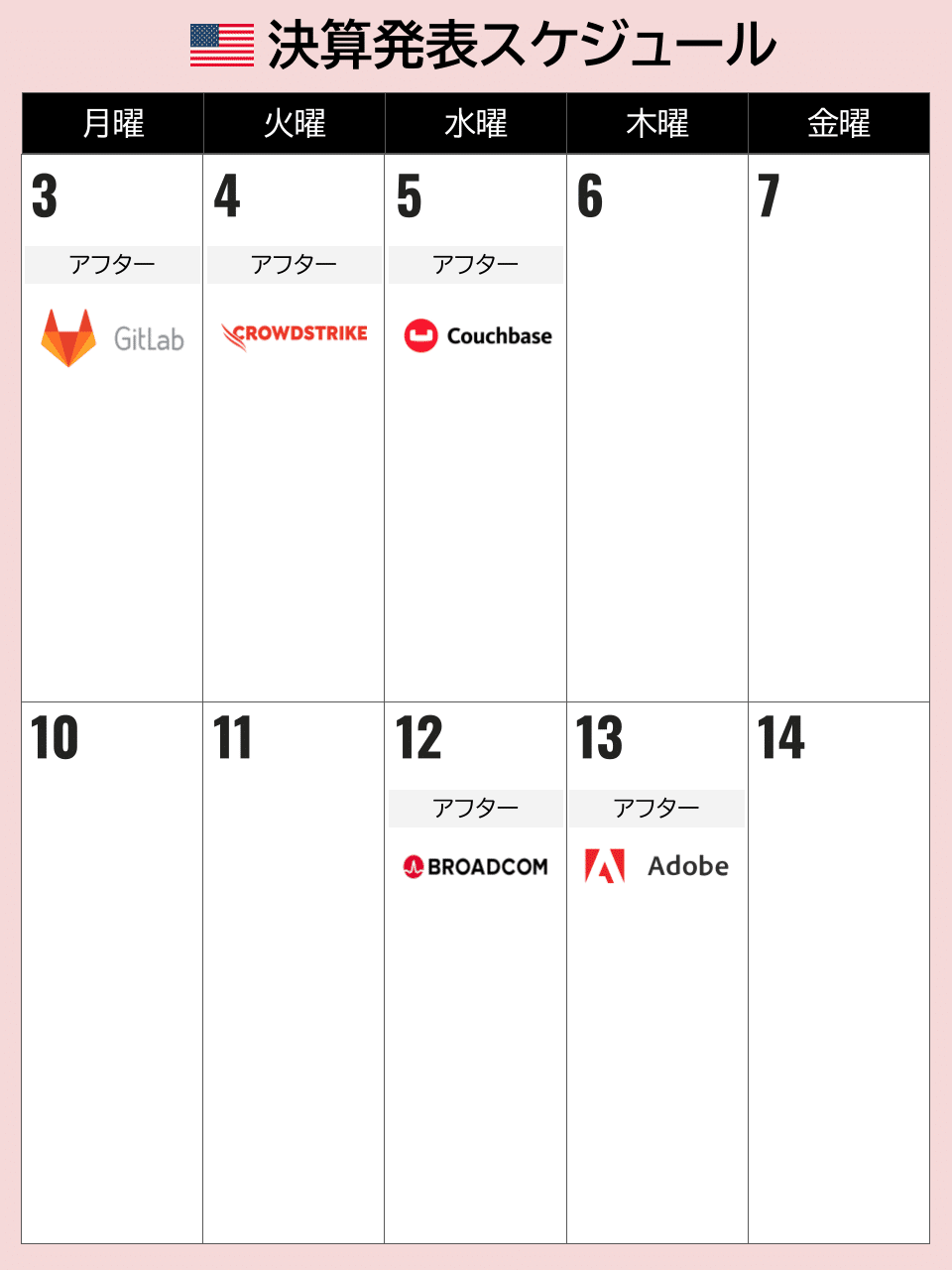

決算発表予定

主な経済指標・イベント予定

指数のチャート振り返りと来週のシナリオは後編に続きます

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。