【米国株6/26~6/30まとめ】PCEが伸び鈍化、四半期末リバランスは株式買い?【前編】

こんにちは、Kojiです。この1週間で何が起きたか思い出していきましょう。

住宅指標、GDP、失業保険が経済堅調を示唆

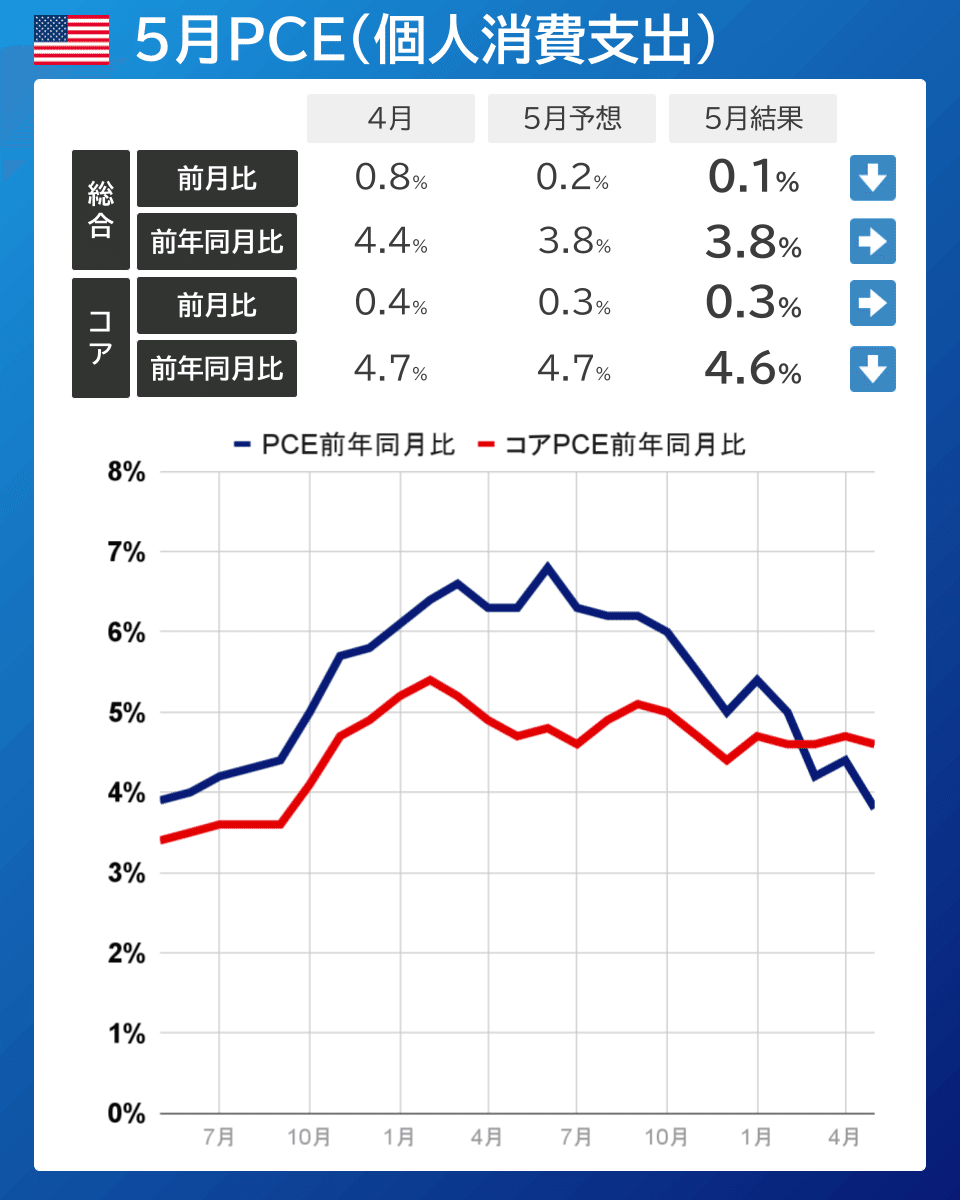

PCEは前月比0.1%に低下、コアも前年同月比が予想下振れ

マーケットサマリ

6/26(月)

ウィリアムズ総裁、物価の安定を取り戻すことが「最も重要だ」

6/27(火)

耐久財受注は予想を上回り、前月比プラス

カナダのCPIが減速

総合は前年同月比が予想一致、前月比低下

コアは予想を下回る

住宅価格指数は予想上振れ、新築住宅販売件数も上振れ

🇺🇸耐久財受注

— 𝕂𝕆𝕁𝕀🇺🇸投資家・トレーダー🏄🌊 (@koziii) June 27, 2023

✅前月比

前回 1.1%

予想 -1.0%

結果 1.7%⬆

✅コア前月比

前回 -0.2%

予想 -0.1%

結果 0.6%⬆

🇨🇦カナダCPI

— 𝕂𝕆𝕁𝕀🇺🇸投資家・トレーダー🏄🌊 (@koziii) June 27, 2023

✅前年同月比

前回 4.4%

予想 3.4%

結果 3.4%➡

✅前月比

前回 0.7%

予想 0.5%

結果 0.4%⬇

✅コア前年同月比

前回 4.1%

予想 3.9%

結果 3.7%⬇

✅コア前月比

前回 0.5%

予想 0.5%

結果 0.4%⬇

🇺🇸4月住宅価格指数

— 𝕂𝕆𝕁𝕀🇺🇸投資家・トレーダー🏄🌊 (@koziii) June 27, 2023

( )カッコ内は修正値

✅前月比

前回 0.6% (0.5%)

予想 0.5%

結果 0.7%⬆

✅ケース・シラー米住宅価格指数(前年同月比)

前回 -1.2% (-1.1%)

予想 -2.6%

結果 -1.7%⬆

🇺🇸5月新築住宅販売件数

— 𝕂𝕆𝕁𝕀🇺🇸投資家・トレーダー🏄🌊 (@koziii) June 27, 2023

( )かっこ内は修正値

✅販売件数

前回 68.3万件(68.0万件)

予想 67.5万件

結果 76.3万件⬆

✅前月比

前回 4.1%(3.5%)

予想 -1.2%

結果 12.2%⬆

6/28(水)

パウエル議長、ECBフォーラムであと2回の利上げに言及

大手銀行、FRBのストレステストを通過

6/29(木)

新規失業保険・継続受給ともに予想下振れ

GDP、個人消費は予想上振れ

🇺🇸失業保険

— 𝕂𝕆𝕁𝕀🇺🇸投資家・トレーダー🏄🌊 (@koziii) June 29, 2023

✅新規失業保険申請件数

前回 26.4万件

予算26.5万件

結果 23.9万件⬇

✅継続受給者数

前回 175.9万人

予想176.5万人

結果 174.2万人⬇

ボスティック総裁

— 𝕂𝕆𝕁𝕀🇺🇸投資家・トレーダー🏄🌊 (@koziii) June 29, 2023

✅我々は制限領域に留まってまだ8~10カ月しか経っておらず、引き締めがどうなるかについてはまだ初期段階にいるにすぎない

6/30(金)

PCE、前月比0.1%に低下、コアが予想下振れ

ミシガン大は予想上振れ、期待インフレ率は予想一致で落ち着き

四半期末リバランス・月末リバランスで株式買いが入る

🇺🇸ミシガン大学消費者態度指数

— 𝕂𝕆𝕁𝕀🇺🇸投資家・トレーダー🏄🌊 (@koziii) June 30, 2023

前回 63.9

予想 63.9

結果 64.4⬆

✅期待インフレ率

— 𝕂𝕆𝕁𝕀🇺🇸投資家・トレーダー🏄🌊 (@koziii) June 30, 2023

前回 4.2%

予想 3.3%

結果 3.3%➡

✅5年インフレ予測

前回 3.1%

予想 3.0%

結果 3.0%➡

ショートが減少し、ネットショートはさらに縮小

23年1月も金利維持、利下げは3月からに予想変化

先週末は1月から利下げでしたが、1月も5.25%維持で次の3月に利下げがずれこんでいます。3月も5.25%維持31.9%と肉薄している。

11月5.5%が33%に上昇しており、パウエルの「あと2回利上げ」を折り込む動きもある。

2年金利が急騰、10年金利は直近高値を超えて上昇

GDP上振れ、失業保険の減少で経済堅調さを示した木曜日から金利は上昇しています。10年金利はレジスタンスライン(白線)に接触、反落するか次週様子見。

実質金利は横ばい

最新の6/30数値は1.59(チャートは1~2日遅れ)

10年金利が上昇、インフレ期待が低下で仕上がりの実質金利は上昇となった

ドルインデックスが反発

ドルインデックスは、反発上昇していたが、金曜のPCEが低下していることを受けて木曜の上昇を包み込んで下落。

相変わらず円が弱く、さらに円安へ。金曜日に145円にタッチ、PCE発表を受けて反落。

セクター

AAPLが新高値更新、GOOGLが下げ

1週間では不動産、エネルギーがアウトパフォーム。

ディフェンシブセクターが弱い。

各種指標

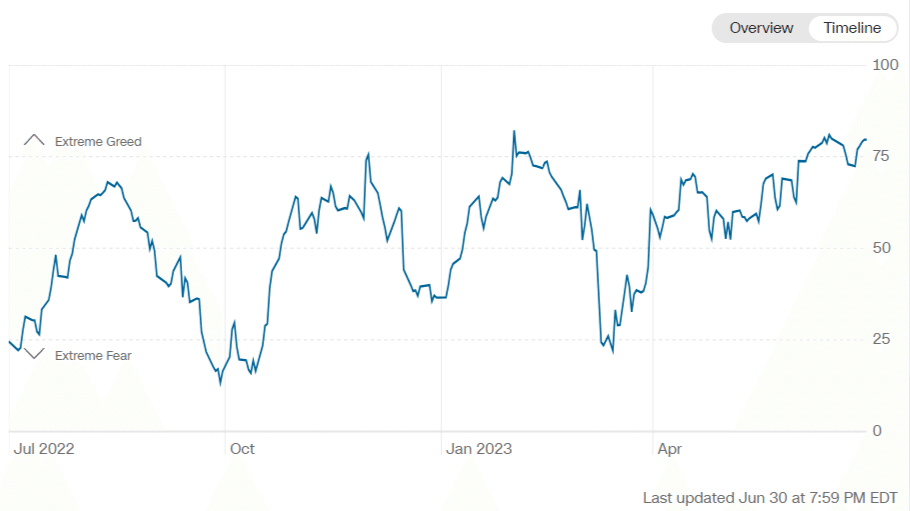

Fear&Greed Index

Greed➡Extrme Greed(前週74➡今週80着地)

再び上昇。

Put/Call Ratio(Equities)

低水準安定で推移しています。今のところ問題なし。

機関投資家センチメント NAAIM Exposure Index

前週 83.60 ➡ 6月28日時点 75.93(-7.67pt)

ショート積み増し

炭鉱のカナリア ハイイールド債HYG

トライアングル下限から反発上昇。トライアングルを割り込まず問題ない状況。

またもEMA200をテストして上ヒゲで引け。そろそろ上下どちらかに決まらないのだろうか?

個別株の決算発表

MU マイクロン

ガイダンスミス

⚙️ $MU マイクロン FY23 Q3

— 𝕂𝕆𝕁𝕀🇺🇸投資家・トレーダー🏄🌊 (@koziii) June 28, 2023

⭕EPS $▲1.43🆚$▲1.57

⭕売上高 $37.5億(▲56.6%)🆚$36.8億

▶Q4ガイダンス

❌EPS $▲1.12~▲1.26🆚$▲1.08

❌売上高 $37~41億🆚$39.4億

▶アフター +3.06%📈 pic.twitter.com/26PTgU6ZlH

NKE ナイキ

EPSミス

👟 $NKE ナイキ FY23 Q4

— 𝕂𝕆𝕁𝕀🇺🇸投資家・トレーダー🏄🌊 (@koziii) June 29, 2023

❌EPS $0.66(▲27%)🆚$0.67

⭕売上高 $128.3億(+4.9%)🆚$125.8億

FY23

(一致)EPS $3.23(▲14%)🆚$3.23

⭕売上高 $512億(+16%)🆚$509.6億

▶アフター ▲4.07%📉 pic.twitter.com/BtvAMVfvzi

決算発表予定

主な経済指標・イベント予定

指数のチャート振り返りと来週のシナリオは後編に続きます👇

ここから先は

¥ 150

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。