【米国株10/3~10/7まとめ】Fedピボット期待は剥がれて上値重い展開

こんにちは、Kojiです。今週はふわっとFedピボット期待が生まれ、すぐに消え去った週でした。ISM製造業・非製造業や雇用統計が発表されました。指数は上昇も上値重く、戻り売り機会となってしまいましたね。

チャートとニュースを振り返っていきたいと思います。

マーケットサマリ

10/3(月)

英国が減税計画を撤回。

ISM製造業は予想下振れ、2020年5月以来の低水準に低下。

上記によりFRBの金融引き締め緩和期待から米10年金利は低下基調。

期初・月初フローもあってか株式の買い圧力は強く、指数は大幅高のスタートを切った。

国連が世界各国の利上げ軌道修正を警鐘。

10/4(火)

JOLTSが大幅減少、1年2ヶ月ぶりの低水準となった。労働市場のひっ迫緩和が示唆された。結果、FRBの金融引き締め緩和のピボット期待につながり、指数株価は続伸。

デイリー連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) October 4, 2022

アメリカ人はFRBがインフレを抑制できると考えている

インフレ抑制が本当に完了するまで、さらなる利上げと政策維持が必要だ。労働市場を減速させる余地が十分にある

失業率は4.5%に上昇すると予想している

完全失業率の目標を明確に達成している

ソフトランディングの道は狭い https://t.co/eknlHZoKHt

デイリー連銀総裁はインフレ退治コミット、利上げは緩めない主旨の発言を繰り返した。

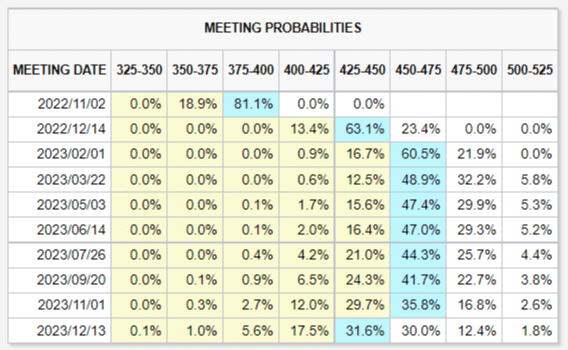

Fed Watchの利上げ予想を見ても来年2月までに4.5%に到達する動きとなった。利上げ織り込みもあってか10年金利はさほど低下を示さず、株価とは逆の動きとなった日だった。債券の動きに連動しないときの株価は要注意。

10/5(水)

🇺🇸ADP雇用統計

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) October 5, 2022

前回 13.2万人

予想 20.0万人

結果 20.8万人⬆

ADP雇用統計は予想上振れ、ISM非製造業も予想上振れで強めの結果。

10年金利は上昇。指数は利確売り先行するが下げ止まり、前日付近の株価まで回復。買い圧力の強さが残っている。とはいえ上昇の勢いは失った。

10/6(木)

カシュカリ連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) October 6, 2022

インフレにもっと取り組む必要がある。不況を招かない程度にやっていければと思います。

私は、供給サイドの助けがあれば、不況を避けることができると楽観的に考えています。スタグフレーションの心配はしていない。

エバンス連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) October 6, 2022

米国の経済は好調です。

失業率は上がると思います。

労働市場はまだ強いですが、金利が上昇すればより難しくなります。

供給制約の影響を受け、インフレ率の上昇を招きました。

私たちが最も懸念しているコア・インフレのモメンタムを考慮する必要があります。

ウォラー理事

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) October 6, 2022

インフレ率はあまりにも高く、すぐに低下する見込みはない。

金曜日の雇用統計は、インフレ率低下に全面的に注力すべきだというFRBの見解を変えることはないだろう。

市場が正常化する前に、需要や住宅価格がさらに低下する可能性は否定できない。

メスター連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) October 6, 2022

失業率は若干上昇すると思います。

労働力人口の大幅な増加は期待できないと思っています。

FRBの使命は現在、インフレに焦点をあてている。インフレだけに集中しなければならない。

インフレを抑えることを第一に考えています。

Fed高官がタカ派発言を繰り返す。

失業保険は予想上振れ。

AMDが利益警告で、半導体関連が下落。

10年金利の上昇とともに指数株価は戻り売りの機会となって下落。

10/7(金)

雇用増・失業率低下・賃金インフレ鈍化と好結果。労働参加率は微低下。

ウィリアムズ連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄🌊 (@koziii) October 7, 2022

金利をさらに上げ、経済を制約する金融政策スタンスを作る必要がある。

経済は幾分か減速している。

住宅市場は緩やかになってきているとしたほか、労働市場も減速する可能性がある。https://t.co/ssaJvexKBh

ウィリアムズ連銀総裁が発言。利上げ継続の主旨は他の高官と変わらず。

Fed高官のタカ発言のほか、雇用統計の強い結果がFed引き締め継続の後押し材料となって10年金利は3.88%台に上昇を継続。

指数は窓開け下落で大陰線、6/16安値に再度到着。

10年金利の上昇が止まって安定しない限りは、指数上昇は一時的なものとなりそうだ。

政策金利の予想は4.5%長期化

政策金利のFedWatch予想は4.5%で安定のようだ。11月まで4.5%を維持する予想で長期化している(先週末は9月末まで維持でした)。

株価上昇には実質金利の低下が必要

インフレ期待(T10YIE)は2.2%台に低下した後キープしているが、10年金利が再度上昇しているため、差し引きとなる実質金利も高値ゾーンに反発上昇した。10年金利の上昇が止まって低下に転じるまでは株価にもネガティブに働きそうだ。

最新の10/7数値は1.62。

(チャートは1日遅れ)

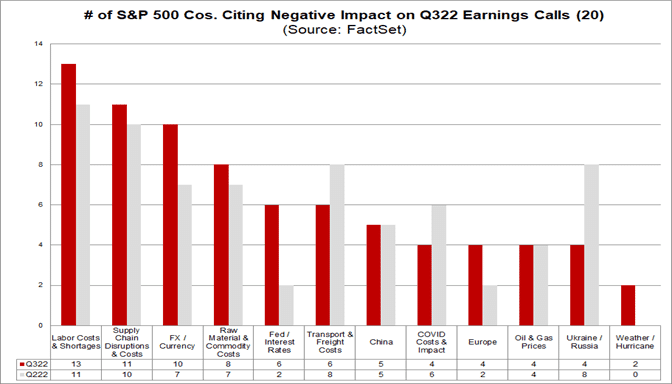

Q3決算はEPS低下の予想だが、株価に織り込まれていない可能性がある

AMDの利益警告で半導体が下落したように、10月中旬から始まるQ3決算でネガティブ・サプライズがあれば、株価下落を招く可能性は次のリスクとして念頭に置く必要がありそうだ。

決算のネガティブ要因となるのは、1番が賃金コスト、2番がサプライチェーン問題、3番が為替(ドル高)となっている。

ドル高は米国外の売上比率が高い企業には、悪影響あるのでグローバル企業に要注意。

インフレ・ピークアウトを確認する必要がある

インフレが止まらねば金融引き締めも緩和されないわけだが、コアCPIは前月比で0.51%の予想だ。来週発表のコアCPI前月比の市場予想は0.4%。

カギを握るのは粘着性のある家賃かもしれない。Sticky CPIが落ち着かなければインフレは収まらず高止まり。

「Don't fight the Fed.」が続く今年の相場はいつが転換点になるだろうか。まずは来週のCPIが今月のキーポイント。

S&P500は期待上げから反落、再び安値ゾーン入り(週+1.51%)

週足

Fedの金融引き締め緩和期待で上がったが、水曜のISM非製造業とADP雇用統計の強い結果で引き締め緩和期待は後退し始めた。金利は上昇し、指数が反落を始めて金曜まで下落となった。

チャートは、長い上ヒゲ陽線。前週と比べれば高値切り上げ・安値切り上げだが、上ヒゲからは強い売り圧力に見える。EMA200(水色曲線)を前週に続き下回って引けているので要注意。週足でEMA200を下抜けしているのはコロナの2020年3月以来だ。

反発する場合は3,800の高値をまずはしっかり上抜けるか確認することが必要。下がり続けるなら次はコロナ前高値が視野に入ってきそうだ。

日足

今週は、前半が前日比で高値切り上げ・安値切り上げが2日連続と強い買い圧力の上昇だった。しかし2日で終了。一目均衡表の基準線(赤色線)まで到達すらできなかった。

3日目は高値切り上げ・安値切り下げと迷いの日。EMA20を実体で超えられず転換点となった。8/26からほとんどの日でEMA20を上に抜けられずにいる。

後半はFedピボット期待がはがれて、戻り売りの機会となった。金曜は雇用統計もあって大陰線で、6/17安値まで下落した。

基準線まで上昇できず結果としては弱かった。次週はCPIの発表を控えている。次の展開としては、CPI発表まで上げるか、発表まで下げる2パターンが考えやすい。CPIの結果次第で値動きの方向が決まるだろうか。

上がる場合は、フィボナッチの38.2%ラインをまずは目指す。近い位置にあるEMA20をしっかり上抜けする必要がある。上に抜ける場合は、50%ライン&基準線を上抜けするかテストだろう。

下がる場合は、9/30安値の3,584を下抜けるかテスト。テスト失格で下抜けすると、3,500が意識ラインとしてありそうだ。だが、そこも下抜けてコロナ前高値まで落ちるかどうかが気になるポイント。コロナ前高値まで落ちるとするなら、実質金利がさらに上昇する必要があるだろう。

MA200より上にあるSP500銘柄

11.13%➡16.3%に上昇低下(+5.17pt)。3,500付近まで下がるときは10%を切ってるということだろうか?

ナスダック100も上昇は刹那、戻り売りでリセット(週+0.62%)

ナスの日足チャート解説は上記リンクに投稿したので参考にどうぞ。

週足

ナス週足は、長い上ヒゲを付けた実体が小さいローソク足。短期的に上げたものの戻り売りの機会とされた形で6/16安値まで戻ってた。前週の高値切り上げ・安値切り上げ。

週足ではEMA20・一目均衡表の転換線までまだまだ距離がある状況。売り圧力の強さが継続。

さらなる下落なのか反発なのかは、次週のCPI結果次第だろうか。早ければPPIで動き出しあるかもね。

MA200より上にあるナス100銘柄

8.82%→12.74%に上昇(+3.92pt)。一桁台から脱出。

炭鉱のカナリア ハイイールド債

一目均衡表の基準線(濃い赤色線)が天井となって下落しています。

9/27安値まではまだ多少の余裕はある。

長め期間設定のMACDはゴールデンクロスしそうな惜しいところで反転。指数よりは良いチャートしているがどうなるでしょう。

セクター

OPEC+の減産によりエネルギーが大幅続伸。

ディフェンシブの生活必需品と公益がアンダーパーフォーム。

週間ベスト

1. エネルギー +13.6%

2. 資本財 +2.8%

3. 素材 +2.1%

週間ワースト

1. 不動産 ▲4.1%

2. 公益 ▲2.7%

3. 一般消費財 ▲1.3%

サイズ・タイプ

・ベスト:中型グロース +3.4%

・ワースト:大型グロース +0.9%

1週間のセクター値動きは以下投稿を参考にどうぞ。

各種指標

Fear&Greed Index

一時的にはFearまで改善したがExtreme Fearに週内で戻ってきた(前週15➡今週22着地)

機関投資家センチメント NAAIM Exposure Index

前々週 29.59 ➡ 前週 12.61 ➡ 10月5日 38.11(前週差 +25.5pt)

週後半が戻り売りだったので、センチメントが少し下がるかも?

Bull/Bear Ratio

見えにくいが10/5時点でやや改善したか。

ヒンデンブルグオーメンは無点灯

10/7時点では無点灯。

個別株の決算発表

今週はなし

決算発表予定

10/10週の予定

イベント

12日 PPI、FOMC議事要旨

13日 CPI

14日 小売売上高、ミシガン大学消費者態度指数

アノマリー

満月相場(10月10日~10月24日)

ブル:14日

おわりに

恒例のCPIがいよいよ今週にありますね。思い込みはせず粛々とアップデートして自分自身の思考をチューニングしていけるといいですね。

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。