【米国株8/29~9/2まとめ】実質金利が上昇継続、指数は続落。雇用統計は労働参加率上昇・賃金下振れ

こんにちは、Kojiです。ISM製造業が予想上振れの強い結果、雇用統計が労働参加率上昇、賃金下振れと望ましい結果が発表された。

メスターなどFRBはもっと利上げ、来年は利下げしない主旨を今週も発言している。実質金利は上昇を継続し高値付近まで到達し、指数株価は下落を続けました。

チャートとニュースを振り返っていきたいと思います。

マーケットサマリ

8/29(月)

ジャクソンホール会議後の週明け、10年金利はふたたび3.1%台に上昇。指数は窓埋めはするも、金曜の下落を引き継ぎ続落。しかし陰線実体は小さく、底が抜けるような下落は起きず。ただ上もなく売り圧力も一定強い。

カシュカリ連銀総裁がジャクソンホール会議後の動きにご満足。

カシュカリ連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 29, 2022

パウエル議長のジャクソンホール講演の受け止められ方を見てうれしく思う

インフレ率を2%まで押し下げるというわれわれの決意の真剣さが理解された

前回FOMC後の株価上昇については素直に喜べなかったhttps://t.co/OAUvh8Uff0

ジャクソンホール会議でパウエル議長の発言を受け、9月FOMCの利上げ予想は75bpが60%付近から72.5%まで上昇した。利上げ織り込みが上手いパウエル議長。

8/30(火)

指数は1%超の下落となって下値の深さをさぐる日となった。6月から下値切り上げで作ったサポートラインを下回るかテストしたが、踏みとどまりサポートラインの上で引けた。

この日はFRB高官の追い打ち発言が繰り返され、金利上昇➡株価下落を促した。

バーキン連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 30, 2022

私たちは戦後のようなインフレに直面しています。

インフレが予想通りに下がるとは思っていません。金利の影響を受けやすいセクターでは、若干の減速が見られる。

FRBが2%のインフレ率に戻すペースは不透明。 https://t.co/IXBq3MnsfU

バーキン連銀総裁が、インフレは予想通りに下がらない、2%に戻すペースが不透明と発言。

ボスティック連銀総裁がメッセージをリリース。

ウィリアムズ連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 30, 2022

現在の経済データには逆流がある。

労働市場は極めて堅調に推移しています。全体的な様子は7月時点とほぼ同じです。

今年後半に向け、明るい兆しが見えてきました。インフレはほとんど減速しておらず、これは有望です。 https://t.co/isFbCMVB7p

ウィリアムズ連銀総裁は、以下を発言。

・利上げはデータで判断する

・金利は3.5%より少し高くする必要がある

・来年は利上げ後、維持する必要がある

・インフレ率2%までは時間がかかる

・QTだいじょうぶ

バーキン連銀総裁

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 30, 2022

雇用市場はまだ非常にタイトですが、需要は健全です。金融政策の影響にタイムラグがある。先行き不透明な状況です。

私は、レートを制限的な領域に引き込むことに集中しています。実質金利はカーブ全域でプラスに転じなければならない。 https://t.co/uX7t8MI88k

8/31(水)

ADPが予想大幅下振れで利上げ予想を後退させるような結果で、発表直後は先物の反応は薄かったが、米国オープン前に徐々に上げていた。

メスター連銀総裁が4%超までの利上げ後、利下げしない想定の発言で圧迫材料に。米国時間で10年金利が3.2%近くまで上昇。株価指数も金利上昇にともない下げ幅を拡大した。最近は米国オープン前に上げて、オープン後に下げる値動きが目立つ。

ナスダック先物が6月からのサポートライン割れを始めた。

9/1(木)

ISM製造業が予想上振れで強い結果。ISM発表後、指数は下がったが夜中に反発。ナスがサポートライン割れしてたが、サポートライン付近まで戻っていった。S&P500もサポートライン直前まで下げていたが同じく反発で、一目均衡表の雲の上を維持。

9/2(金)

雇用統計が発表され、労働参加率の上昇を伴った失業率の上昇。賃金は予想下振れで、高インフレ後退を示唆。

指数はゆるやかに上昇していたが後半から下落。以下が下落要因か。

・レイバー・デーを控えて三連休前のポジション整理で売り

・欧州向けガス供給停止

ナスはサポートライン割れしてから、レジスタンスラインに変化。上に戻り切ることができず週末はライン付近から下落する形となった。

Q3のEPSは下がり続けている。Q2もエネルギーが牽引していたが、他のセクターは微妙な状況だった。Q2決算のガイダンスは各社下振れが多かったので、Q3が下がっていることは違和感はないが、PERが上がるため指数が上にいくには材料が必要ではないだろうか?

SP500と実質金利を比較すると、時期のズレはあるが概ね方向は逆相関している。直近の実質金利の上昇幅から考えると、SP500株価はまだ下目線の可能性もありそうだ。

S&P500はサポートラインまで下落(週▲3.29%)

今週も続落で、サポートライン(紫色直線・下)をちょうどテストするポイントだったが、下抜けることなくやや反発して引け。

6月17日の安値から8月16日の高値まででフィボナッチを引くと、今週は61.8%ラインまで下落。1月4日から6月17日までのフィボナッチでは23.6%が近い。2種類のフィボナッチで重なるポイント、かつサポートライン付近と意識されやすいゾーンでした。

一目均衡表では雲のねじれ(相場の転換点)で、週末は雲の中を彷徨う終わり方。遅行線が下抜けしたので、下落を示唆するが果たしてどうなるか。

次週は、週明けがレイバーデー。レイバーデー後は機関投資家が夏休みから帰ってきて、ポジションに変化が大きくなるタイミング。出来高とボラティリティが増えるか見ましょう。引き続き、サポートラインを下抜けるか、もしくは反発して上昇に向かうか方向性は要モニタリング。

週足

週足は20月EMA(ピンク曲線)を下抜けた前週から続落。総じて売り圧力が強い週だった。上のレジスタンスと下のサポートの間にいるので、次週、反発するならレンジが想定されるだろうか(?)ここからは、いくつかの波の形成パターンが想像できるため、機関投資家の動きに方向感を合わせていくほかなさそうだ。

長め設定のMACDはゴールデンクロス後、伸びずデッドクロス手前。微妙な位置ですね。

MA200より上にあるSP500銘柄

33.99%➡25.64%に低下(▲8.35pt)。3週連続の低下。

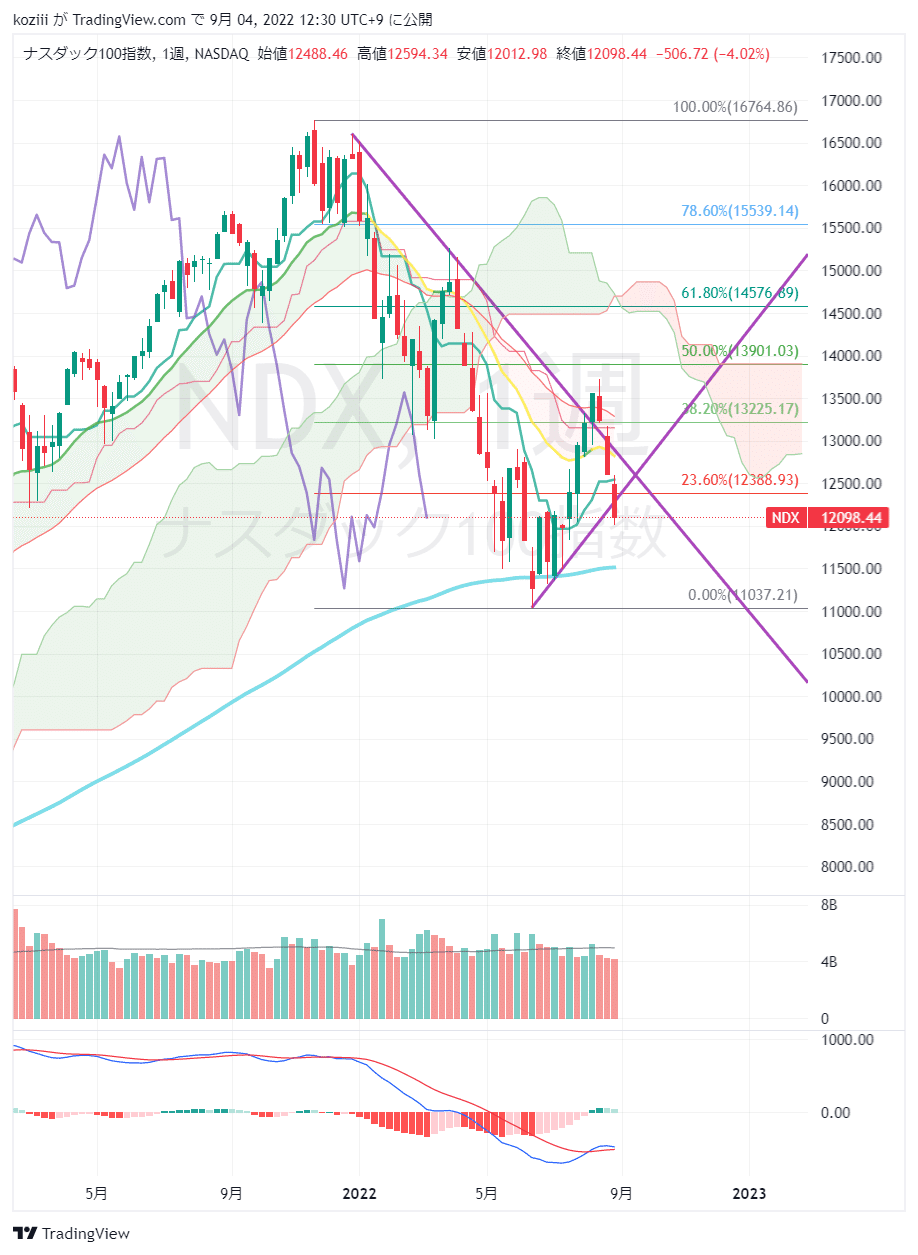

ナスダック100も続落(週▲4.02%)

ナスのチャート解説は上記リンクに投稿したので参考にどうぞ。

週足

ナスは一足先にサポートライン(紫色直線・下)をやや下回った。一目均衡表の転換線(緑線)はサポートにならず下回った。

MA200より上にあるナス100銘柄

28.43%→19.6%に低下(▲8.83pt)。20%を下回りました。

セクター

週間では全セクターでマイナス。

週間ベスト

1. 公益 ▲1.5%

2. ヘルスケア ▲1.8%

3. 通信 ▲2.4%

週間ワースト

1. テック ▲5.0%

2. 素材 ▲4.9%

3. 不動産 ▲4.0%

サイズ・タイプ

・ベスト:大型バリュー ▲2.7%

・ワースト:小型グロース ▲4.9%

1週間のセクター値動きは以下投稿を参考にどうぞ。

各種指標

Fear&Greed Index

FEAR2週目(前週44➡今週41着地)

機関投資家センチメント NAAIM Exposure Index

前々週 64.44 ➡ 前週 54.86 ➡ 8月31日 32.36(前週差 ▲22.5pt)

センチメント低下継続。

Bull/Bear Ratio

8/30時点ではこちらも低下。

ヒンデンブルグオーメンは無点灯

9/2時点では無点灯。

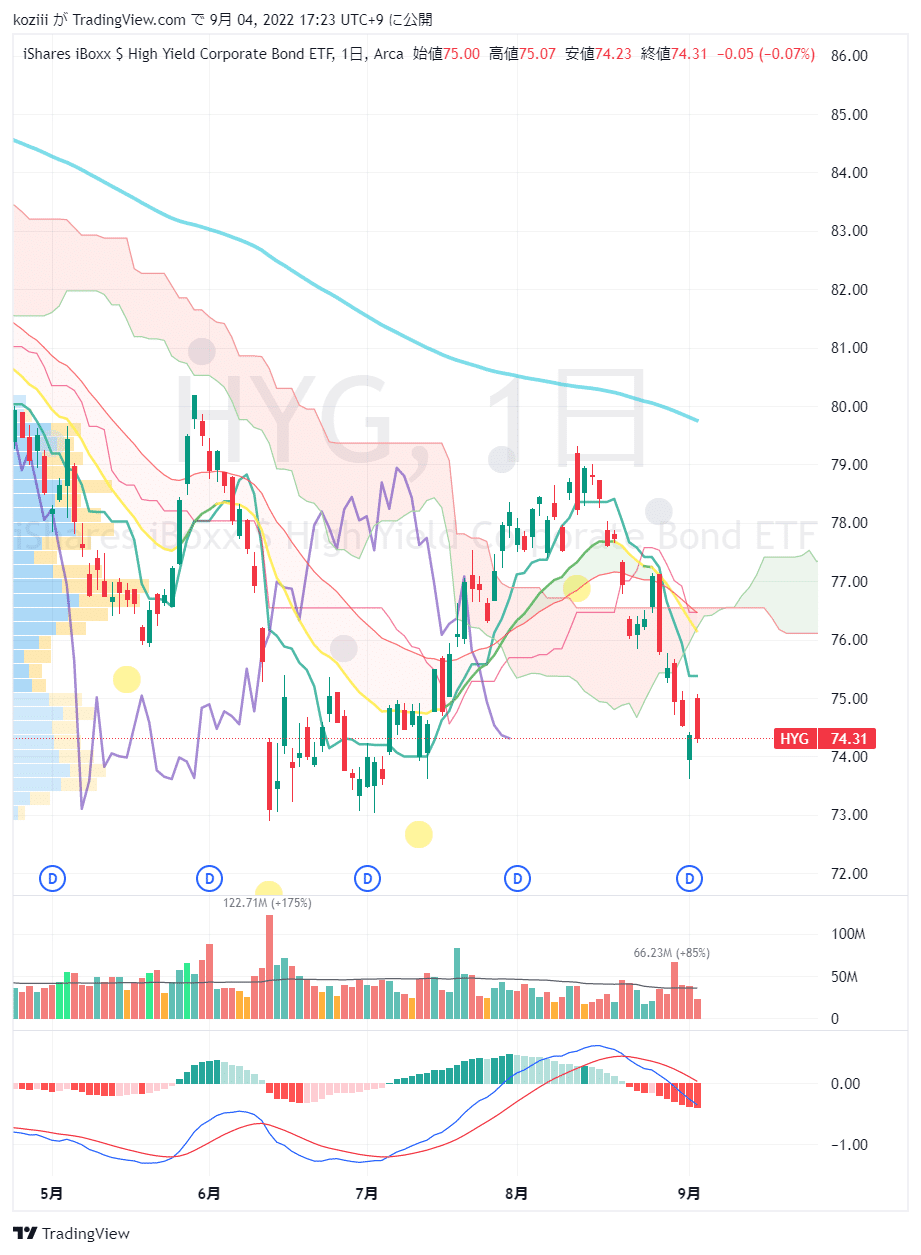

炭鉱のカナリア HYG ハイイールド債

9月1日は、安値ゾーンで反発したが、翌日は戻り売りで陰線引け。HYGも下落傾向が続いている。指数よりも6月底値に近い位置まで降りてきているので、そろそろ止まるのか、下抜けるのか要注視。

ハイイールド債のスプレッドが上昇を継続している。

金利

金利は上昇継続

10年金利が一時3.25%まで上昇。週末は低下するも3連休前のポジション整理影響か。

長短金利差

10年-2年金利差はややマイナス縮小傾向。10年-3か月金利差はレンジだが瞬間的には0.1%台に到達していた時間帯もある。10年-3か月が逆イールドになるかどうかが注目されるが、逆イールドが発生したときの株価の反応は確認したほうがいいだろう。すぐすぐ株価が下がるかはマチマチ。

個別株の決算発表

FUTU フートゥー

クリア

💹 $FUTU Futu FY22 Q2

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 30, 2022

⭕EPS: $0.57🆚$0.56

⭕売上高: $2.226億(+11%)🆚$2.03億

▶ハイライト

- 有料顧客数: 138.7万(+39%)

- 登録顧客数: 302万(+31%)

- 取引量: HK$1.3T(+2.4%)

- DARTs: 57.4万(+6%)

▶プレ ▲1.06%📉

CRWD クラウドストライク

クリア

🛡️ $CRWD CrowdStrike FY22 Q2(セキュリティ)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 30, 2022

⭕EPS: $0.36🆚$0.273

⭕売上高: $5.35億(+58%)🆚$5.16億

▶ガイダンス

Q3

⭕EPS: $0.30~0.32🆚$0.28

⭕売上高: $5.691~5.759億🆚$5.70億

FY22

⭕EPS: $1.31~1.33🆚$1.21

⭕売上高: $22.23~22.32億🆚$22.03億

▶アフター ▲0.34%📉 pic.twitter.com/XqgqfUkfoD

OKTA オクタ

ガイダンス売上ミス

🛡️ $OKTA Okta FY22 Q2(セキュリティ)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 31, 2022

⭕EPS: $▲0.10🆚$▲0.304

⭕売上高: $4.52億(+43%)🆚$4.31億

▶ガイダンス

Q3

⭕EPS: $▲0.25~▲0.24🆚$▲0.276

(一致)売上高: $4.63~4.65億(+32~33%)🆚$4.64億

FY22

⭕EPS: $▲0.73~▲0.70🆚$▲1.11

❌売上高: $18.12~18.2億(+39~40%)🆚$18.20億 pic.twitter.com/bwTot6jNPy

MDB MongoDB

ガイダンスEPSミス

🌐 $MDB MongoDB FY22 Q2(DB)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 31, 2022

⭕EPS: $▲0.23🆚$▲0.28

⭕売上高: $3.037億(+53%)🆚$2.82億

▶ガイダンス

Q3

❌EPS: $▲0.19~▲0.16🆚$▲0.135

⭕売上高: $3.00~3.03億🆚$2.95億

FY22

❌EPS: $▲0.35~▲0.28🆚$▲0.226

⭕売上高: $11.96~12.06億🆚$11.92億

▶アフター ▲14.1%📉 pic.twitter.com/NQmmvzy5OL

AI C3 AI

売上・ガイダンス売上ミス

🌐 $AI C3 AI FY22 Q1

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 31, 2022

⭕EPS: $▲0.12🆚$▲0.24

❌売上高: $0.653億(+25%)🆚$0.66億

▶ガイダンス

Q2

❌売上高: $0.60~0.62億🆚$0.72億

FY22

❌売上高: $2.55~2.70億🆚$3.11億

▶ハイライト

- RPO: $4.97億(+39%)

▶アフター ▲15%📉 pic.twitter.com/PI6wZdnJ96

VEEV ヴィーバシステムズ

ガイダンスミス

🧑⚕️ $VEEV Veeva Systems FY22 Q2(SaaS)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) August 31, 2022

⭕EPS: $1.03🆚$1.01

⭕売上高: $5.34億(+17%)🆚$5.31億

▶ガイダンス

Q3

❌EPS: $1.07~1.08🆚$1.077

❌売上高: $5.45~5.47億🆚$5.59億

FY22

⭕EPS: $4.17🆚$4.15

❌売上高: $21.4~21.45億🆚$21.71億

▶アフター ▲11.2%📉

S センチネルワン

クリア

🛡️ $S SentinelOne FY22 Q2

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) September 1, 2022

⭕EPS: $▲0.20🆚$▲0.254

⭕売上高: $1.025億(+124%)🆚$0.96億

▶ガイダンス

Q3

⭕売上高: $1.11億🆚$1.08億

FY22

⭕売上高: $4.15~4.17億🆚$4.06億

▶ハイライト

- ARR: $4.39億(+122%)

- ARR$10万以上顧客数: 755(+117%)

- NRR: 137%

▶アフター +2.5%📈 pic.twitter.com/Dfy0nXCsDQ

AVGO ブロードコム

クリア

⚙️ $AVGO Broadcom FY22 Q3(半導体)

— 𝕂𝕆𝕁𝕀🇺🇸𝐼𝑛𝑣𝑒𝑠𝑡𝑜𝑟🏄 (@koziii) September 1, 2022

⭕EPS: $9.73🆚$9.55

⭕売上高: $84.64億(+25%)🆚$84.07億

▶Q4ガイダンス

⭕売上高: $89億(+20%)🆚$87.18億

▶アフター +2.1%📈 pic.twitter.com/znXFfMzETH

決算発表予定

9/5週の予定

イベント

5日 レイバーデー(米国休場)

6日 ISM非製造業景況感指数

7日 ベージュブック

アノマリー

新月相場(8月27日~9月9日)

ブル:9日

おわりに

いよいよ機関投資家が夏休みから戻ってきます。レイバーデー明けからの値動きには注視して方向感を見定めていきましょう。

次の記事を書く励み、定期的に更新するモチベーションになっています。 サポートしていただけたら、投資・チャート分析のインプットに役立てたいです。